CIO View: ตุลาคม 2567

ในเดือนที่ผ่านมาค่าเงินดอลลาร์สหรัฐแข็งค่าขึ้นอย่างต่อเนื่องอยู่ในระดับสูงจากการที่นักลงทุนปรับความคาดหวังเกี่ยวกับแนวโน้มการปรับลดอัตราดอกเบี้ยนโยบายของธนาคารกลางสหรัฐฯ หลังตัวเลขเศรษฐกิจที่ประกาศออกมาแข็งแกร่ง ส่งผลให้การคาดการณ์ของนักลงทุนถึงการปรับลดอัตราดอกเบี้ยอย่างรวดเร็วและรุนแรงนั้นหายไป เปลี่ยนเป็นการคาดการณ์ถึงการปรับลดอัตราดอกเบี้ยเพียงเล็กน้อยเมื่อเทียบกับความคาดหวังในช่วงก่อนหน้าที่ระดับ 0.25% ในเดือนพฤศจิกายน ความคาดหวังของนักลงทุนที่เปลี่ยนแปลงไปได้ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ปรับตัวสูงขึ้น โดยเฉพาะอัตราผลตอบแทนของพันธบัตรอายุ 10 ปีที่ปรับตัวขึ้นมาอยู่ในระดับสูงกว่า 4.20% ทั้งนี้ในเดือนที่ผ่านมาดัชนีค่าเงินดอลลาร์สหรัฐ (US dollar index) แข็งค่าขึ้นกว่า 3% มาอยู่เหนือระดับ 104 จุด

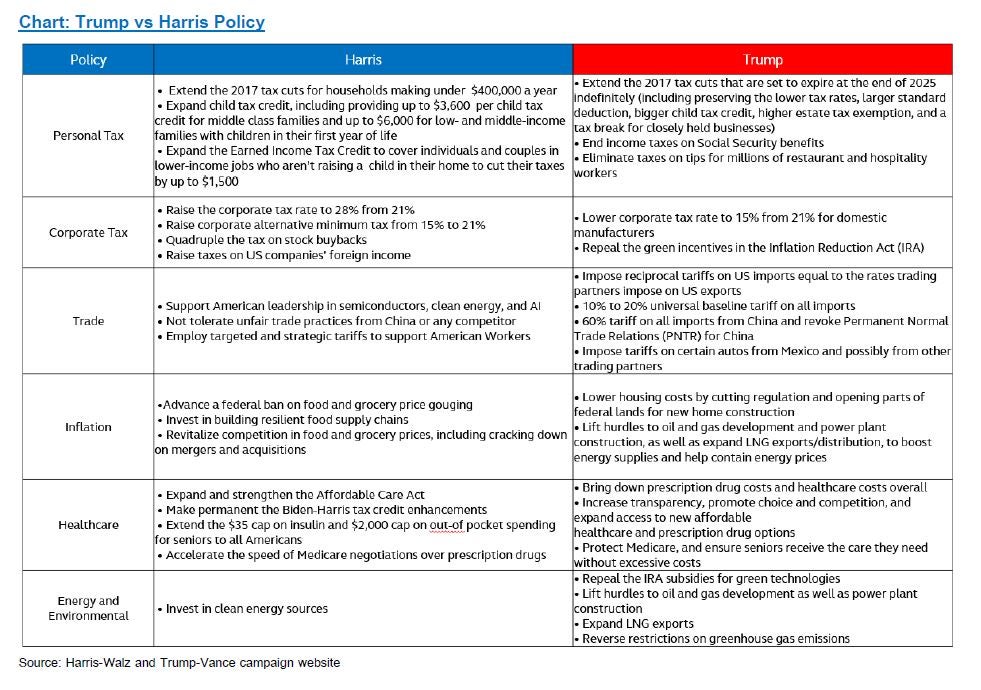

เหลือเวลาอีกเพียงไม่กี่วันก่อนจะถึงการเลือกตั้งประธานาธิบดีสหรัฐฯ ทั้งนี้นักลงทุนส่วนใหญ่ให้น้ำหนักว่าพรรครีพับลิกันจะกวาดชัยชนะเหนือเดโมแครตซึ่งจะเป็นสถานการณ์ที่มีแนวโน้มดีที่สุดสำหรับค่าเงินดอลลาร์สหรัฐ โดยผลสำรวจความคิดเห็นล่าสุดของ Reuters/Ipsos แสดงให้เห็นว่ารองประธานาธิบดีกมลา แฮร์ริส จากพรรคเดโมแครตมีคะแนนนิยมนำอดีตประธานาธิบดีโดนัลด์ ทรัมป์อยู่เล็กน้อย ที่ 46% ต่อ 43% อย่างไรก็ตามการเคลื่อนไหวของตลาดในปัจจุบันกลับสะท้อนไปยังความเป็นไปได้ที่ทรัมป์จะได้รับชัยชนะโดยที่พรรครีพับลิกันได้ครองเสียงข้างมาในสภาคองเกรส ผลสำรวจความคิดเห็นที่จัดทำโดย CNBC ล่าสุดแสดงให้เห็นว่าความนิยมของทั้ง 2 ฝ่ายนั้นค่อนข้างสูสี โดยโดนัลด์ ทรัมป์ ได้รับคะแนนเสียงที่ 48% มากกว่ากมลา แฮร์ริส ที่ได้คะแนนเสียง 46% โดยผลสำรวจนี้มีช่วงความคลาดเคลื่อน (Marginal of error) ที่ 3.1% สำหรับรัฐสมรภูมิ (Battleground state หรือ Swing state) ทั้ง 7 รัฐ ทรัมป์มีคะแนนนำ 48% ต่อ 47% โดยมีช่วงความคลาดเคลื่อนที่ 4% ทั้งนี้ในการเลือกตั้งจะเกิดขึ้นในวันที่ 5 พฤศจิกายนนี้ ประชาชนชาวอเมริกันจะต้องเลือกหนึ่งในผู้สมัครสองรายที่มีนโยบายหลักหลายข้อแตกต่างกันอย่างมีนัยสำคัญ ไม่ว่าจะเป็นประเด็นเรื่องอัตราเงินเฟ้อ ภาษี การยุติการตั้งครรภ์ การจัดการผู้อพยพ นโยบายการต่างประเทศ และการค้าระหว่างประเทศ อย่างไรก็ดีเมื่อเปรียบเทียบนโยบายของทั้งสองฝ่ายแล้ว นโยบายของทรัมป์มีแนวโน้มที่จะทำให้เกิดการขาดดุลมากกว่าและอาจส่งผลให้อัตร่าผลตอบแทนพันธบัตรรัฐบาลและค่าเงินดอลลาร์สหรัฐปรับตัวสูงขึ้น

ปัจจุบันกำลังอยู่ในช่วงของการประกาศผลประกอบการของบริษัทเทคโนโลยีขนาดใหญ่หลายบริษัท ถึงแม้ว่าหุ้นในตลาดสหรัฐฯ จะปรับตัวขึ้นอย่างต่อเนื่องในช่วงหลายเดือนที่ผ่านมาแต่ว่าหุ้นเทคโนโลยีขนาดใหญ่ก็ยังคงมีอิทธิพลอย่างมากต่อทิศทางของตลาดหุ้น โดยเราคาดว่าผลประกอบการของกลุ่มบริษัทเทคโนโลยีขนาดใหญ่ที่เรียกกันว่า Magnificent Seven จะครองสัดส่วนเกือบทั้งหมดของตัวเลขการเติบโตของรายได้บริษัทจดทะเบียนสหรัฐฯ (Earning growth) ในไตรมาสนี้ ตอกย้ำให้เห็นถึงความสำคัญของผลประกอบการของกลุ่มบริษัทดังกล่าวต่อความต่อเนื่องของการเติบโตของตลาดหุ้นสหรัฐฯ ทั้งนี้การเลือกตั้งประธานาธิบดีสหรัฐฯ ที่แข่งกันกันอย่างสูสีระหว่างอดีตประธานาธิบดีโดนัลด์ ทรัมป์ และรองประธานาธิบดีสหรัฐฯ คนปัจจุบันอย่าง กมลา แฮร์ริส และการประกาศผลประกอบการไตรมาสที่ 3 ของบริษัทจดทะเบียนอาจส่งผลให้ตลาดหุ้นสหรัฐฯ มีความผันผวนมากขึ้นในช่วงใกล้วันเลือกตั้ง ประกอบกับอาจะได้รับแรงกดดันจากการที่ตลาดปรับตัวสูงขึ้นอย่างต่อเนื่องมาอยู่ในระดับ All-time high และหุ้นหลายตัวมี Valuation อยู่ในระดับที่แพงหลังการแพร่ระบาดของ Covid-19

ขณะที่ทางฝั่งจีน จากเมื่อวันที่ 24 กันยายนที่ผ่านมา ผู้ว่าการธนาคารกลางจีน นายพาน กงเซิ่ง ได้ประกาศชุดมาตรการกระตุ้นเศรษฐกิจและการสนับสนุนภาคอสังหาริมทรัพย์ครั้งใหญ่ ซึ่งประกอบไปด้วย 1) ปรับลดอัตราดอกเบี้ยสำหรับธุรกรรมการซื้อคืนพันธบัตรอายุ 7 วันลง 0.20% จาก 1.70% มาอยู่ที่ 1.50% 2) ปรับลดอัตราส่วนการกันสำรองเงินฝาก (RRR) ลง 0.50% ซึ่งจะช่วยเพิ่มความสามารถในการปล่อยเงินกู้ให้กับธนาคารพาณิชย์ประมาณ 1 ล้านล้านหยวน 3) ปรับลดอัตราดอกเบี้ยสินเชื่อที่พักอาศัยลง และปรับลดสัดส่วนเงินดาวน์ขั้นต่ำสำหรับผู้ซื้อบ้านหลังที่สองจาก 25% เหลือ 15% สำหรับบ้านทุกประเภท 4) จัดตั้งโครงการ swap program เพื่อช่วยให้สถาบันการเงินต่าง ๆ ที่ไม่ใช่ธนาคาร เช่น กองทุน บริษัทประกัน และบริษัทหลักทรัพย์ สามารถเข้าถึงแหล่งเงินทุนได้ง่ายขึ้นเพื่อนำไปลงทุนในตลาดหุ้น ซึ่งโครงการนี้จะช่วยให้สถาบันเหล่านี้สามารถซื้อหุ้นได้โดยตรงจากธนาคารกลางจีน (PBOC) และคาดว่าจะมีการลดอัตราดอกเบี้ยของโครงการสินเชื่อระยะกลาง (MLF) และอัตราดอกเบี้ยเงินกู้ลูกค้าชั้นดี (LPR) ลง ซึ่งหลังจากนั้นไม่นาน ธนาคารกลางจีนได้ดำเนินการตามที่คาดการณ์ไว้ในการลดอัตราเบี้ย โดยได้ปรับอัตราดอกเบี้ย MLF ลง 0.30% อยู่ที่ 2.00% และปรับอัตราดอกเบี้ย LRP ลง 0.25% ทำให้อัตราดอกเบี้ย LPR ประเภท 1 ปี และ 5 ปีลดลงอยู่ที่ 3.10% และ 3.60% ตามลำดับ ซึ่งอัตราดอกเบี้ย LPR ประเภท 1 ปี จะเป็นดอกเบี้ยที่ใช้อ้างอิงในการกำหนดอัตราดอกเบี้ยเงินกู้ระยะสั้น ซึ่งส่งผลต่อเงินกู้ของบริษัทและเงินกู้ของภาคครัวเรือนในจีน ขณะที่ LPR ระยะ 5 ปี จะเป็นดอกเบี้ยอ้างอิงที่ใช้ในการกำหนดอัตราดอกเบี้ยเงินกู้ระยะยาว ซึ่งส่งผลต่อสินเชื่อที่อยู่อาศัย เรามองว่า การดำเนินการดังกล่าวแสดงถึงความมุ่งมั่นของธนาคารกลางจีนในกระตุ้นเศรษฐกิจและสนับสนุนภาคอสังหาริมทรัพย์ ถึงแม้ว่าเศรษฐกิจจีนจะยังคงต้องการแรงสนับสนุนจากมาตราการกระตุ้นทางการคลังเพิ่มเติมก็ตาม

เมื่อวันที่ 16 ตุลาคม ที่ผ่านมา คณะกรรมการนโยบายการเงิน (กนง.) มีมติ 5 ต่อ 2 เสียง ให้ลดอัตราดอกเบี้ยนโยบายลง 0.25% อยู่ที่ 2.25% ซึ่งถือว่าเป็นการลดอัตราดอกเบี้ยนโยบายครั้งแรก และเร็วกว่าที่ตลาดคาดการณ์ โดยกรรมการ 5 ท่าน เห็นควรให้ลดอัตราดอกเบี้ยนโยบายลง เนื่องจากมองว่าการลดอัตราดอกเบี้ยจะเข้ามาช่วยกระตุ้นเศรษฐกิจ และช่วยบรรเทาภาระหนี้ของภาคเอกชนได้บ้างโดยจะไม่เป็นอุปสรรคต่อกระบวนการปรับลดสัดส่วนหนี้ครัวเรือนต่อรายได้ภายใต้บริบทที่สินเชื่อมีแนวโน้มขยายตัวชะลอลง ขณะที่กรรมการ 2 ท่าน เห็นควรให้คงอัตราดอกเบี้ยนโยบายที่ 2.50% ทั้งนี้ กนง. ให้ความเห็นว่า ภายใต้การดำเนินนโยบายการเงิน อัตราดอกเบี้ยนโยบายควรอยู่ในระดับที่เป็นกลางและสอดคล้องกับศักยภาพเศรษฐกิจ รวมทั้งไม่ต่ำเกินไปจนนำไปสู่การสะสมความไม่สมดุลทางการเงินในระยะยาว อย่างไรก็ตาม หลังการประชุม กนง. ผู้ว่าการธนาคารแห่งประเทศไทย นายเศรษฐพุฒิ สุทธิวาทนฤพุฒิ ได้กล่าวว่า การลดอัตราดอกเบี้ยครั้งนี้มีความเหมาะสม และไม่ใช่สัญญาณของการเริ่มต้นวัฏจักรการลดดอกเบี้ย

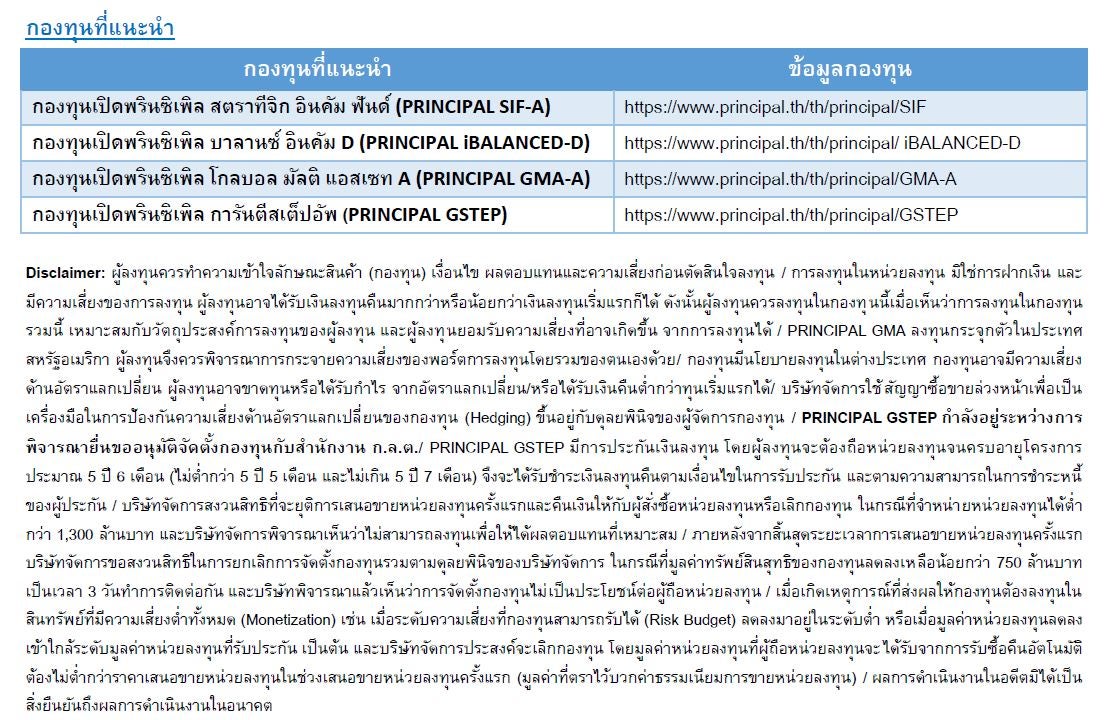

เรามองว่าในระยะถัดไป ตลาดมีแนวโน้มเผชิญกับความไม่แน่นอน และความเสี่ยง ไม่ว่าจะเป็นการปรับลดอัตราดอกเบี้ยของเฟด ผลการเลือกตั้งของสหรัฐที่จะเกิดในต้นเดือนพฤศจิกายน รวมถึงผลประกอบการไตรมาส 3 ซึ่งหากไม่เป็นไปตามคาด อาจทำให้ตลาดเกิดการปรับฐานได้ เนื่องจากในช่วงที่ผ่านมาตลาดมีการปรับขึ้นของราคาและมูลค่า Valuation ระยะยาวที่มากเกินไป แม้ว่าอาจมีโอกาสในการเทรดเชิงกลยุทธ์ระยะสั้น ซึ่งทีมกลยุทธ์การลงทุนของเราอาจแนะนำเป็นครั้งคราว ก็ตาม ดังนั้น เรายังคงมีมุมมองที่ระมัดระวัง โดยเฉพาะพอร์ตการลงทุนในหุ้นขนาดใหญ่ที่มีการกระจุกตัว เราเชื่อว่ากองทุนที่จัดสรรสินทรัพย์อย่างเหมาะสมเป็นแนวทางที่ดีของนักลงทุนสำหรับตลาดการลงทุนทั่วโลกที่มีความผันผวนในปัจจุบัน โดย บลจ. พรินซิเพิล ได้มีกองทุนที่มีกลยุทธ์การจัดสรรสินทรัพย์การลงทุนที่หลากหลายแตกต่างกันตามระดับความเสี่ยงของพอร์ตการลงทุนโดยรวม ตั้งแต่กลยุทธ์ความเสี่ยงปานกลางไปจนถึงกลยุทธ์ที่มีความเสี่ยงสูง เริ่มจากกองทุนเปิดพรินซิเพิล สตราทีจิค อินคัม ฟันด์ (PRINCIPAL SIF) ซึ่งเป็นกองทุนที่เหมาะสำหรับนักลงทุนที่มีความระมัดระวังการลงทุนในหุ้นและต้องการผลตอบแทนที่สม่ำเสมอ โดยกองทุนมีกลยุทธ์ที่จะลงทุนประมาณ 60% ในสินทรัพย์ที่สร้างผลตอบแทนสม่ำเสมอ เช่น ตราสารหนี้ และประมาณ 40% ในสินทรัพย์ที่เน้นการเติบโต เช่น หุ้น เป็นต้น ต่อมาได้แก่ กองทุนเปิดพรินซิเพิล บาลานซ์ อินคัม (PRINCIPAL iBALANCED) ซึ่งมีกลยุทธ์การลงทุนมุ่งเน้นความสมดุลกันระหว่างสัดส่วนการลงทุนในสินทรัพย์ที่สร้างผลตอบแทนอย่างสม่ำเสมอ และสินทรัพย์ที่มุ่งเน้นการเติบโต โดยจะลงทุนประมาณ 50% ในสินทรัพย์ที่สร้างผลตอบแทนสม่ำเสมอ เช่น ตราสารหนี้ และ กองทุนที่มีกลยุทธ์การลงทุนแบบ Absolute return และลงทุนประมาณ 50% ในสินทรัพย์ที่เน้นการเติบโต เช่น หุ้น เป็นต้น และสุดท้ายกองทุนเปิดพรินซิเพิล โกลบอล มัลติ แอสเซท (PRINCIPAL GMA) ซึ่งเหมาะสำหรับนักลงทุนที่ต้องการลงทุนในสินทรัพย์ที่มุ่งเน้นการเติบโตมากกว่าการได้รับผลตอบแทนสม่ำเสมอ โดยกองทุนมีกลยุทธ์ที่จะลงทุนในสินทรัพย์ที่สร้างผลตอบแทนอย่างสม่ำเสมอ เช่น ตราสารหนี้ และ กองทุนที่มีกลยุทธ์การลงทุนแบบ Absolute return ประมาณ 30% และลงทุนในสินทรัพย์ที่เน้นการเติบโต เช่น หุ้น ประมาณ 70% ทั้ง 3 กองทุนเป็นทางเลือกที่เหมาะสมในการกระจายความเสี่ยงออกจากการลงทุนอย่างกระจุกตัวในหุ้นเพียงสินทรัพย์เดียว ทั้งนี้เรายังคงแนะนำอย่างต่อเนื่องให้นักลงทุนกระจายการลงทุนไปยังกลุ่มต่างๆ เช่น ตราสารหนี้ หุ้น ทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REITs) สินค้าโภคภัณฑ์ Listed Private Assets และกองทุนที่มีกลยุทธ์การลงทุนแบบ Absolute Return เพื่อให้พอร์ตการลงทุนมีการกระจายความเสี่ยงอย่างเหมาะสม

นอกจากกองทุนที่กล่าวไปข้างต้นแล้ว ทาง บลจ. พรินซิเพิล กำลังจะเปิดตัวกองทุน IPO น้องใหม่อีกกองทุนหนึ่ง ซึ่งเป็นกองทุนที่ลงทุนในสินทรัพย์คุณภาพดีทั่วโลก (Multi-Asset Fund) ในลักษณะของกองทุนรวมที่มีประกัน (Guaranteed Fund) โดยการรับประกันจะมีการปรับขึ้นเป็นขั้นบันได หากมูลค่า NAV กองทุนมีการปรับตัวเพิ่มขึ้นตามเงื่อนไขที่กำหนด การรับประกันนี้จะมีผลก็ต่อเมื่อนักลงทุนถือกองทุนจนครบกำหนดอายุกองทุน ประมาณ 5 ปี 6 เดือน อย่างไรก็ตาม แม้กองทุนจะมีอายุประมาณ 5 ปี 6 เดือน แต่นักลงทุนสามารถทำการขายได้ทุกวันทำการ หากพึงพอใจกับผลตอบแทนที่ได้รับ เรามองว่ากองทุนประเภทนี้มีความน่าสนใจ ไม่เพียงแต่จะช่วยให้นักลงทุนได้ประโยชน์จากการกระจายการลงทุนในหลากหลายสินทรัพย์เท่านั้น แต่ยังช่วยให้นักลงทุนลดความเสี่ยง หากตลาดมีความผันผวน และอาจปรับตัวลง ณ วันครบกำหนดอายุกองทุน ซึ่งอย่างน้อย ณ วันครบกำหนดอายุกองทุน นักลงทุนจะได้รับเงินต้นคืน 100% พร้อมทั้ง มูลค่าการรับประกันที่มีการปรับตัวเพิ่มขึ้นแบบขั้นบันได หากท่านที่สนใจสามารถติดต่อขอข้อมูลเพิ่มเติม หรือรับหนังสือชี้ชวนได้ที่ บลจ.พรินซิเพิล รวมถึงผู้สนับสนุนการขายและรับซื้อคืนหน่วยลงทุนที่ได้รับการแต่งตั้งอย่างเป็นทางการ โดยเราจะเสนอขายกองทุนนี้ในช่วง IPO เท่านั้น ระหว่างวันที่ 18 พฤศจิกายน ถึง 5 ธันวาคม 2024 และเงินลงทุนขั้นต่ำเพียง 1,000 บาท