Stay defensive into FOMC and US election

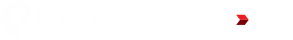

ในการประชุมใหญ่ประจำปีของธนาคารกลางสหรัฐฯ ที่เมืองแจ็กสัน โฮวล์ รัฐไวโอมิงที่ผ่านมา นายเจอโรม พาวเวลล์ ประธานธนาคารกลางสหรัฐฯ (Fed) ได้กล่าวถึงแนวทางการปรับลดอัตราดอกเบี้ยซึ่งสอดคล้องกับที่นักวิเคราะห์ส่วนใหญ่ได้คาดการณ์ไว้ว่าการลดดอกเบี้ยน่าจะเริ่มในเดือน ก.ย. โดยนายพาวเวลล์ได้กล่าวถึงพัฒนาการของอัตราเงินเฟ้อ ซึ่งส่งผลให้ธนาคารกลางสหรัฐฯ สามารถพุ่งเป้าความสนใจไปยังการรักษาให้เศรษฐกิจอยู่ในระดับการจ้างงานเต็มที่ (Full employment) ทั้งนี้อัตราเงินเฟ้อในปัจจุบันนั้นได้ปรับตัวลดลงอย่างต่อเนื่อง ในขณะที่ตลาดแรงงานเองก็ไม่ได้ร้อนแรงจนเกินไป และสภาวะเศรษฐกิจก็ไม่ได้ตึงเครียดเหมือนในช่วงก่อนเกิดการแพร่ระบาดของโควิด นอกจากนี้ปัญหาการขาดแคลนทางด้านอุปทาน (Supply Shortage) ก็กลับเข้าสู่สภาวะปกติแล้ว ส่งผลให้สมดุลด้านความเสี่ยงของทั้งสองปัจจัยเปลี่ยนแปลงไป นายพาวเวลล์ให้คำมั่นว่าธนาคารกลางสหรัฐฯ จะทำทุกทางเพื่อให้ตลาดแรงงานยังคงแข็งแกร่งควบคู่กับการรักษาพัฒนาการของอัตราเงินเฟ้ออย่างต่อเนื่อง อย่างไรก็ดี ในช่วงเดือน ก.ค. ถึง ส.ค. ที่ผ่านมา ความกังวลถึงโอกาสในการที่เศรษฐกิจสหรัฐฯ จะเข้าสู่ภาวะถดถอยนั้นมีเพิ่มขึ้นอย่างรวดเร็วส่งผลให้ตลาดหุ้นทั่วโลกเกิดการปรับฐาน นอกจากนี้อัตราการว่างงานยังเร่งตัวขึ้นมาอยู่ที่ 4.3% ซึ่งเมื่อประกอบกับข้อมูลในอดีต การเปลี่ยนแปลงในระดับดังกล่าวเป็นสัญญาณบ่งชี้ว่าเศรษฐกิจกำลังเข้าสู่สภาวะถดถอยตามกฎของชาห์ม (Sahm Rule) ซึ่งเป็นทฤษฎีทางเศรษฐศาสตร์ อย่างไรก็ดี นายพาวเวลล์มองว่าการเพิ่มขึ้นของอัตราว่างงานนั้นเกิดจากการเพิ่มขึ้นของแรงงานหน้าใหม่ และการจ้างงานที่เป็นไปอย่างเชื่องช้ามากกว่าที่จะเกิดจากการปลดพนักงานหรือการหดตัวของตลาดแรงงาน โดยในปัจจุบันตลาดคาดหวังว่าธนาคารกลางสหรัฐฯ จะเริ่มปรับลดอัตราดอกเบี้ยนโยบายในเดือน ก.ย. ที่จะถึงนี้แม้ว่านายพาวเวลล์จะไม่ได้ระบุถึงช่วงเวลาแน่ชัดที่จะเริ่มลดอัตราดอกเบี้ยก็ตาม

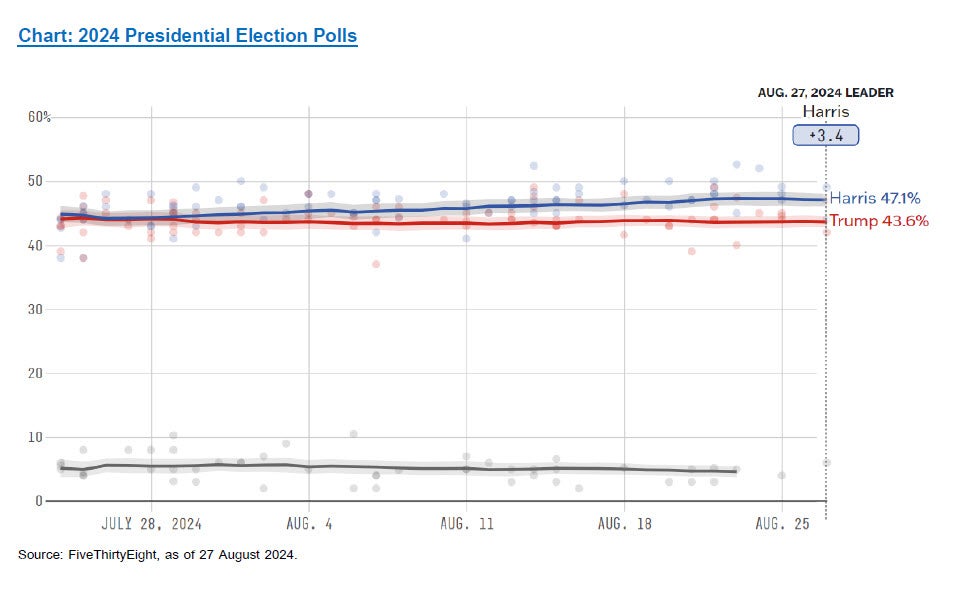

ด้านธนาคารกลางญี่ปุ่น (BOJ) ได้ประกาศปรับขึ้นอัตราดอกเบี้ยนโยบายมาอยู่ที่ระดับ 0.25% จากเดิมที่อยู่ในช่วงระหว่าง 0% ถึง 0.10% พร้อมทั้งกล่าวถึงแผนที่จะลดการเข้าซื้อพันธบัตรรายเดือนเพื่อปรับเปลี่ยนการดำเนินนโยบายการเงินให้เป็นแบบตึงตัวมากขึ้น ทั้งนี้การปรับขึ้นอัตราดอกเบี้ยดังกล่าวเป็นการปรับขึ้นในอัตราที่สูงที่สุดตั้งการการเกิดวิกฤติทางการเงินในปี 2008 ซึ่งการตัดสินใจดังกล่าวเป็นผลมาจากการที่ตัวเลขเศรษฐกิจและอัตราเงินเฟ้อในช่วงที่ผ่านมาอยู่ในกรอบที่ BOJ ได้วางไว้ อย่างไรก็ตามนายคาซูโอะ อุเอดะ ผู้ว่าการธนาคารกลางญี่ปุ่นกล่าวว่าความเสี่ยงในการเร่งตัวของอัตราเงินเฟ้อที่เกิดขึ้นจากการอ่อนค่าของค่าเงินเยนนั้นเป็นปัจจัยหนึ่งที่ส่งผลต่อการพิจารณาปรับขึ้นอัตราดอกเบี้ย นอกจากนี้ผู้ว่าฯ อุเอดะยังยืนยันว่าจะปรับขึ้นอัตราดอกเบี้ยอีกหากอัตราเงินเฟ้อยังอยู่ในกรอบเป้าหมายที่ 2% ได้อย่างยั่งยืน ทั้งนี้ผู้ว่า BOJ กล่าวว่าความผันผวนของตลาดหุ้นญี่ปุ่นในช่วงต้นเดือน ส.ค. ที่ผ่านมานั้นเป็นผลกระทบจากความกังวลถึงโอกาสในการเกิดภาวะเศรษฐกิจถดถอยในสหรัฐฯ ตัวเลขเศรษฐกิจที่ค่อนข้างอ่อนแอ ประกอบการขึ้นอัตราดอกเบี้ยอย่างกระทันหันของ BOJ อย่างไรก็ดีนอกเหนือจากแผนในการปรับขึ้นอัตราดอกเบี้ยอย่างต่อเนื่องแล้วนั้น ความผันผวนอย่างรุนแรงของตลาดที่เกิดขึ้นจากการปรับขึ้นอัตราดอกเบี้ยครั้งล่าสุดได้ส่งผลให้แนวโน้มการปรับขึ้นอัตราดอกเบี้ยนั้นเป็นไปอย่างค่อยเป็นค่อยไป ขึ้นอยู่กับพัฒนาการของค่าเงินเยนและตลาดหุ้น นอกจากนี้นายอุเอดะยังให้ความเห็นว่าอัตราดอกเบี้ยระยะสั้นในปัจจุบันของญี่ปุ่นนั้นอยู่ในระดับค่อนข้างต่ำ ซึ่งสามารถปรับตัวเข้าสู่ระดับปกติได้หากเศรษฐกิจฟื้นตัวดี ทั้งนี้นักเศรษฐศาสตร์ประเมินว่าธนาคารกลางญี่ปุ่นจะปรับขึ้นอัตราดอกเบี้ยอีก 0.25% ในเดือน ธ.ค. สู่ระดับ 0.50%

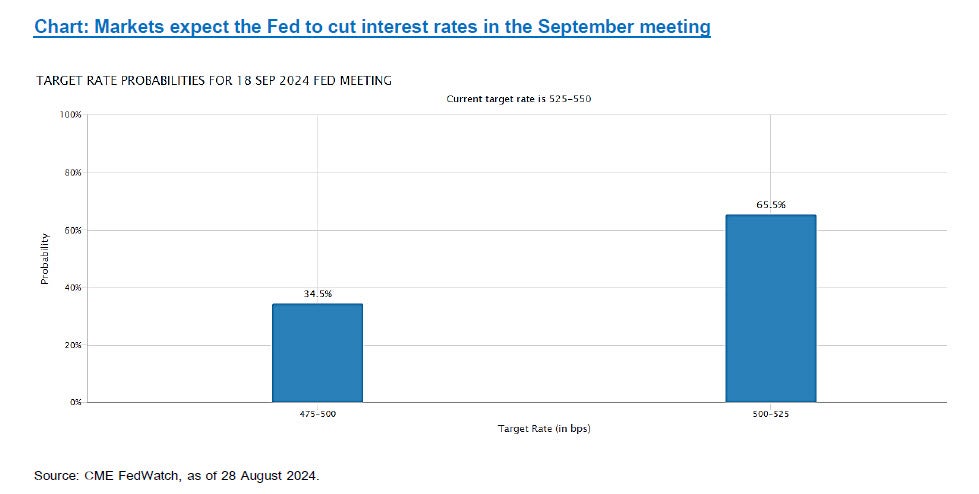

ในเดือน พ.ย. หรือว่าอีก 3 เดือนหลังจากนี้จะเข้าสู่ช่วงที่ประชาชนสหรัฐฯ จะต้องตัดสินใจเลือกประธานาธิบดีคนถัดไป โดยในช่วงปลายเดือน ก.ค. ที่ผ่านมา นายโจ ไบเดน ประธานาธิบดีคนปัจจุบันได้ประกาศถอนตัวจากการเข้าชิงตำแหน่งประธานาธิบดีสมัยถัดไปหลังทำผลงานบนเวทีดีเบตกับนายโดนัลด์ ทรัมป์ได้ไม่ดีนัก ซึ่งภายหลังนายไบเดนได้ประกาศสนับสนุนรองประธานาธิบดีกมลา แฮร์ริสให้เป็นผู้เข้าชิงตำแหน่งประธานาธิบดีแทน ทั้งนี้นางกมลา แฮร์ริสได้รับการรับรองให้เป็นผู้เข้าชิงประธานาธิบดีอย่างเป็นทางการในการประชุมใหญ่พรรคเดโมแครตที่จัดขึ้นที่เมืองชิคาโกเมื่อสัปดาห์ที่ผ่านมา โดยหากดูจากโพลล่าสุดบนเว็บไซต์ FiveThirtyEight.com จะเห็นได้ว่าคะแนนความนิยมของแฮร์ริสมีแนวโน้มเพิ่มขึ้นและนำทรัมป์อยู่ประมาณ 2% ถึง 3% แสดงให้เห็นว่านับตั้งแต่ที่ไบเดนถอนตัวออกจากการเข้าชิงตำแหน่งประธานาธิบดีไป กมลา แฮร์ริสก็สามารถเรียกความเชื่อมั่นของพรรคเดโมแครตกลับมาได้อีกครั้ง ทั้งนี้แฮร์ริส และทรัมป์จะต้องเผชิญหน้ากันในการดีเบตประชันวิสัยทัศน์ของผู้เข้าชิงตำแหน่งประธานาธิบดีครั้งที่ 2 ในวันอังคารที่ 10 ก.ย. 2024 ซึ่งจัดโดยสำนักข่าว ABC News นับเป็นการเผชิญหน้ากันครั้งแรกระหว่างทั้ง 2 ฝ่าย โดยการดีเบตจะถูกจัดขึ้นที่ National Constitution Center เมืองฟิลาเดเฟีย และเป็นการดีเบตครั้งสุดก่อนการเลือกตั้งในวันที่ 5 พ.ย. 2024

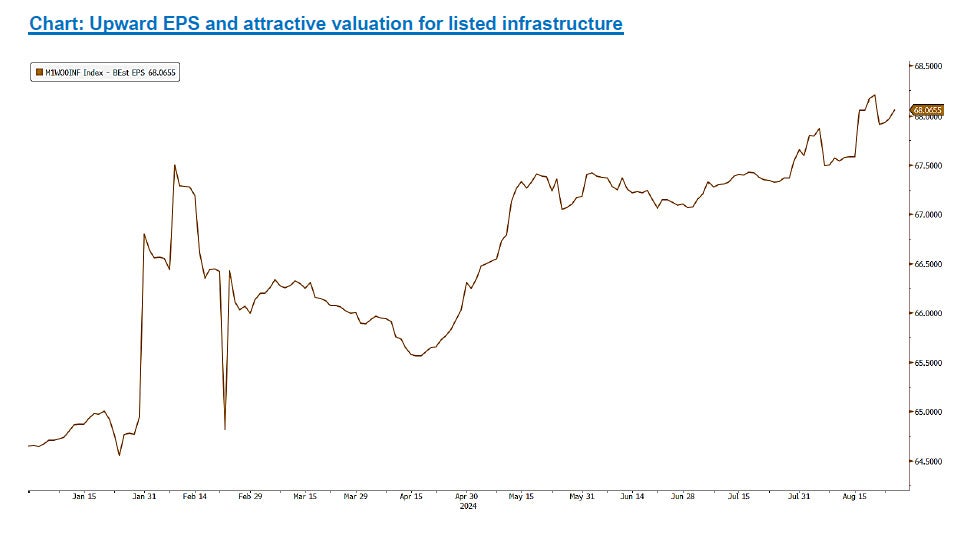

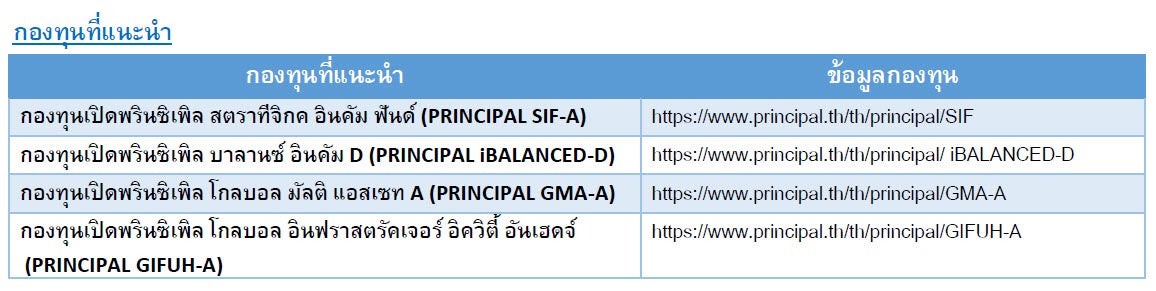

จากความไม่แน่นอนของภาวะเศรษฐกิจและการเลือกตั้งสหรัฐฯ ที่จะเกิดขึ้นในเดือน พ.ย. ที่เรากล่าวมาข้างต้น ทำให้เรายังคงมีมุมมองที่ระมัดระวังในช่วงที่เหลือของปีนี้ โดยเฉพาะพอร์ตการลงทุนในหุ้นขนาดใหญ่ที่มีการกระจุกตัว เราเชื่อว่ากองทุนที่จัดสรรสินทรัพย์อย่างเหมาะสมเป็นแนวทางที่ดีของนักลงทุนสำหรับตลาดการลงทุนทั่วโลกที่มีความผันผวนในปัจจุบัน โดย บลจ. พรินซิเพิล ได้มีกองทุนที่มีกลยุทธ์การจัดสรรสินทรัพย์การลงทุนที่หลากหลายแตกต่างกันตามระดับความเสี่ยงของพอร์ตการลงทุนโดยรวม ตั้งแต่กลยุทธ์ความเสี่ยงปานกลางไปจนถึงกลยุทธ์ที่มีความเสี่ยงสูง เริ่มจากกองทุนเปิดพรินซิเพิล สตราทีจิค อินคัม ฟันด์ (PRINCIPAL SIF) ซึ่งเป็นกองทุนที่เหมาะสำหรับนักลงทุนที่มีความระมัดระวังการลงทุนในหุ้นและต้องการผลตอบแทนที่สม่ำเสมอ โดยกองทุนมีกลยุทธ์ที่จะลงทุนประมาณ 60% ในสินทรัพย์ที่สร้างผลตอบแทนสม่ำเสมอ เช่น ตราสารหนี้ และประมาณ 40% ในสินทรัพย์ที่เน้นการเติบโต เช่น หุ้น เป็นต้น ต่อมาได้แก่ กองทุนเปิดพรินซิเพิล บาลานซ์ อินคัม (PRINCIPAL iBALANCED) ซึ่งมีกลยุทธ์การลงทุนมุ่งเน้นความสมดุลกันระหว่างสัดส่วนการลงทุนในสินทรัพย์ที่สร้างผลตอบแทนอย่างสม่ำเสมอ และสินทรัพย์ที่มุ่งเน้นการเติบโต โดยจะลงทุนประมาณ 50% ในสินทรัพย์ที่สร้างผลตอบแทนสม่ำเสมอ เช่น ตราสารหนี้ และ กองทุนที่มีกลยุทธ์การลงทุนแบบ Absolute return และลงทุนประมาณ 50% ในสินทรัพย์ที่เน้นการเติบโต เช่น หุ้น เป็นต้น และสุดท้ายกองทุนเปิดพรินซิเพิล โกลบอล มัลติ แอสเซท (PRINCIPAL GMA) ซึ่งเหมาะสำหรับนักลงทุนที่ต้องการลงทุนในสินทรัพย์ที่มุ่งเน้นการเติบโตมากกว่าการได้รับผลตอบแทนสม่ำเสมอ โดยกองทุนมีกลยุทธ์ที่จะลงทุนในสินทรัพย์ที่สร้างผลตอบแทนอย่างสม่ำเสมอ เช่น ตราสารหนี้ และ กองทุนที่มีกลยุทธ์การลงทุนแบบ Absolute return ประมาณ 30% และลงทุนในสินทรัพย์ที่เน้นการเติบโต เช่น หุ้น ประมาณ 70% ทั้ง 3 กองทุนเป็นทางเลือกที่เหมาะสมในการกระจายความเสี่ยงออกจากการลงทุนอย่างกระจุกตัวในหุ้นเพียงสินทรัพย์เดียว ทั้งนี้เรายังคงแนะนำอย่างต่อเนื่องให้นักลงทุนกระจายการลงทุนไปยังกลุ่มต่างๆ เช่น ตราสารหนี้ หุ้น ทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REITs) สินค้าโภคภัณฑ์ Listed Private Assets และกองทุนที่มีกลยุทธ์การลงทุนแบบ Absolute Return เพื่อให้พอร์ตการลงทุนมีการกระจายความเสี่ยงอย่างเหมาะสม นอกจากนี้ เราอยากแนะนำกองทุน IPO น้องใหม่ ได้แก่ กองทุนเปิดพรินซิเพิล โกลบอล อินฟราสตรัคเจอร์ อิควิตี้ อันเฮดจ์ (PRINCIPAL GIFUH) ซึ่งกองทุนหลักเน้นลงทุนในหุ้นโครงสร้างพื้นฐานทั่วโลก ทั้งนี้ PRINCIPAL GIFUH จะไม่มีการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนค่าเงิน (Unhedged) ถือเป็นทางเลือกสำหรับนักลงทุนที่ไม่อยากเสียต้นทุนในการป้องกันความเสี่ยงค่าเงิน (Hedging cost) ซึ่งปัจจุบันอยู่ในระดับ 2-3% ต่อปี โดยปัจจุบันกลุ่มหุ้นโครงสร้างพื้นฐานยังมีมูลค่าพื้นฐานที่ยังไม่แพง (Undervalued) และเป็นกลุ่มที่มีความทนทานภาวะเศรษฐกิจทั้งตลาดขาขึ้นและขาลง (Defensive) รวมถึงให้กระแสเงินสดที่สม่ำเสมอ โดยกองทุนจะถูกเสนอขายครั้งแรก (IPO) ในช่วงวันที่ 2 - 11 กันยายน ซึ่งถือเป็นจังหวะที่เหมาะสมในการลงทุน เนื่องจากเป็นช่วงที่ธนาคารกลางสหรัฐฯ (Fed) กำลังจะปรับลดอัตราดอกเบี้ยในการประชุมวันที่ 18 กันยายน ซึ่งกลุ่มโครงสร้างพื้นฐานเป็นกลุ่มที่ได้รับประโยชน์ และมีแนวโน้มปรับตัวขึ้น จากเทรนดอกเบี้ยขาลง

Disclaimer: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน / การลงทุนในหน่วยลงทุน มิใช่การฝากเงิน และมีความเสี่ยงของการลงทุน ผู้ลงทุนอาจได้รับเงินลงทุนคืนมากกว่าหรือน้อยกว่าเงินลงทุนเริ่มแรกก็ได้ ดังนั้นผู้ลงทุนควรลงทุนในกองทุนนี้เมื่อเห็นว่าการลงทุนในกองทุนรวมนี้ เหมาะสมกับวัตถุประสงค์การลงทุนของผู้ลงทุน และผู้ลงทุนยอมรับความเสี่ยงที่อาจเกิดขึ้น จากการลงทุนได้ / PRINCIPAL GMA ลงทุนกระจุกตัวในประเทศสหรัฐอเมริกา ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย/ กองทุนมีนโยบายลงทุนในต่างประเทศ กองทุนอาจมีความเสี่ยงด้านอัตราแลกเปลี่ยน ผู้ลงทุนอาจขาดทุนหรือได้รับกำไร จากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าทุนเริ่มแรกได้/ บริษัทจัดการใช้สัญญาซื้อขายล่วงหน้าเพื่อเป็นเครื่องมือในการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนของกองทุน (Hedging) ขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน / PRINCIPAL GIFUH มีการลงทุนกระจุกตัวในประเทศยุโรป อเมริกาเหนือ และอังกฤษ ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL GIFUH จะไม่ป้องกันความเสี่่ยงด้านอัตราแลกเปลี่่ยนเงินตราต่างประเทศ (Unhedged) ดังนั้้น กองทุนจึงมีความเสี่่ยงด้านอัตราแลกเปลี่ยน ซึ่งอาจทำให้ผู้ลงทุนได้รับผลขาดทุนจากอัตราแลกเปลี่ยนหรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ / ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต