Property Funds/REITs Investment Updates

ในช่วงต้นเดือน กุมภาพันธ์ (5 ก.พ.2020)คณะกรรมการนโยบายการเงิน (กนง.) ได้มีมติเอกฉันท์ให้ลดอัตราดอกเบี้ยนโยบายลง 0.25% ต่อปี จากเดิม 1.25% ต่อปี สู่ระดับ 1% โดยให้มีผลทันทีสำหรับปัจจัยที่ทำให้ กนง. ตัดสินใจลดดอกเบี้ยในการประชุมครั้งนี้นั้นมาจากผลกระทบที่เกิดจากการประเมินว่าเศรษฐกิจไทยปี 2563 มีแนวโน้มขยายตัวต่ำกว่าที่ประมาณการไว้ในตอนแรก โดยเป็นผลกระทบที่สืบเนื่องจากการระบาดของไวรัสโคโรน่า (Corona Virus) การพิจารณางบประมาณล่าช้า และปัญหาภัยแล้งที่มาเร็วกว่าที่คาดการณ์

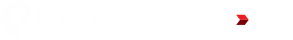

การปรับลดอัตราดอกเบี้ยนโยบายของ กนง. ในครั้งนี้ นับว่าสร้างความประหลาดใจให้แก่นักลงทุนอยู่บ้าง ผลตอบแทนในตลาดตราสารหนี้ไทยในช่วง 0-10 ปี ปรับตัวลดลงราว 0.05-0.15% ในช่วงสัปดาห์ที่มีประกาศลดดอกเบี้ยซึ่งปัจจัยดังกล่าวนี้ ทาง บลจ. พรินซิเพิลมองว่า เป็นปัจจัยบวกที่เพิ่มความน่าสนใจทางมูลค่าในเชิงเปรียบเทียบให้แก่สินทรัพย์ในกลุ่ม Yield Play (สินทรัพย์ที่นักลงทุนเข้ามาลงทุนเพื่อโอกาสในการรับเงินปันผลที่สูงกว่าตราสารหนี้)

ในขณะเดียวกัน หากมองจากด้านการตอบสนองของราคาสินทรัพย์กลุ่ม Yield Play โดยเฉพาะอย่างยิ่งในกลุ่มสินทรัพย์ประเภท Property Funds/REITs ที่ยังคงปรับตัวขึ้น-ลงในกรอบแคบๆ โดยในช่วงหลังการ กนง. มีการลดดอกเบี้ยนั้น สามารถแปลความได้ว่า ราคาของสินทรัพย์กลุ่มนี้ยังไม่ได้ตอบสนองต่อปัจจัยบวกครั้งใหม่นี้มากเท่าไรนัก โอกาสที่ราคาสินทรัพย์ดังกล่าวจะปรับตัวเพิ่มขึ้นในภายหลังนั้นยังนับว่ามีความเป็นไปได้ ประกอบกับจังหวะที่นักลงทุนมีพฤติกรรมในการแสวงหาผลตอบแทนเพิ่มขึ้นอย่างต่อเนื่องในสภาพแวดล้อมที่อัตราดอกเบี้ยโลก และอัตราดอกเบี้ยในประเทศไทยอยู่ในระดับต่ำ ความกังวลที่เกิดขึ้นจากปัจจัยทางการเมืองต่างๆ รวมถึง การระบาดของไวรัสโคโรน่า นับเป็นปัจจัยบวกที่เพิ่มโอกาสให้การลงทุนในสินทรัพย์กลุ่ม Yield Play มากขึ้น อย่างไรก็ตามด้วยราคาสินทรัพย์กลุ่ม Property Funds/REITs ที่มีการปรับตัวเพิ่มขึ้นอย่างต่อเนื่องในช่วงหลายปีที่ผ่านมานั้นก็ทาให้โอกาสที่ราคาสินทรัพย์กลุ่มนี้จะปรับตัวเพิ่มขึ้นไปอีกมากในระยะเวลาอันรวดเร็วนั้นก็ลดลง

กองทุนเปิดพรินซิเพิล พร็อพเพอร์ตี้ อินคัม (Principal Property Income Fund (PRINCIPAL iPROP))

กองทุนนี้ลงทุนกระจุกตัวในกลุ่มอุตสาหกรรมอสังหาริมทรัพย์ (Property Sector Fund) ดังนั้นหากมีปัจจัยลบที่ส่งผลกระทบต่อการลงทุนผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก

และกองทุนเปิดพรินซิเพิล เอ็นแฮนซ์ พร็อพเพอร์ตี้ แอนด์ อินฟราสตรัคเจอร์ เฟล็กซ์ อินคัม (Principal Enhanced Property and Infrastructure Flex Income Fund, (PRINCIPAL iPROPEN))

สำหรับมุมมองและกลยุทธ์การลง ทุนของกองทุนกลุ่ม Property Funds/REITs ของ บลจ. พรินซิเพิล อย่างกองทุน PRINCIPAL iPROP ที่เน้นลงทุนในสินทรัพย์กลุ่ม Property Funds/ REITs รวมถึงกองทุนประเภทโครงสร้างพื้นฐาน โดยเฉพาะอย่างยิ่งในไทยและสิงคโปร์และกองทุน PRINCIPAL iPROPEN ที่ลงทุนใน Universe ที่กว้างกว่าซึ่งรวมไปถึงสินทรัพย์กลุ่ม REITs ในออสเตรเลีย ญี่ปุ่น ฮ่องกง และหุ้นที่เกี่ยวข้องกับธุรกิจอสังหาฯ และโครงสร้างพื้นฐานนั้น

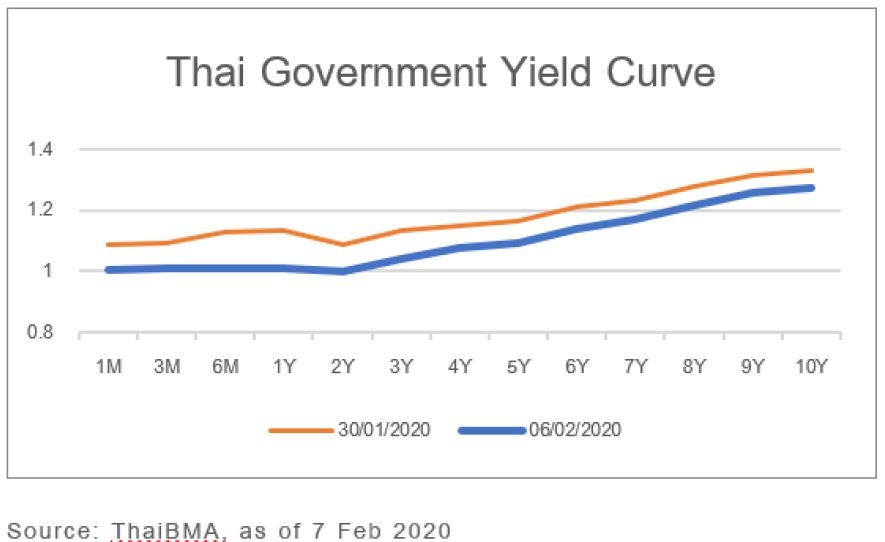

ทาง บลจ.พรินซิเพิล ยังคงมุมมองเชิงบวกต่อการลงทุนในกองทุนนี้ ไม่เพียงในฐานะของ Asset class ที่ได้รับประโยชน์ในสภาวะดอกเบี้ยต่ำ แต่ยังมั่นใจในวิธีการบริหารแบบเลือกลงทุนสินทรัพย์รายตัวในลักษณะ Active Management แต่การลงทุนแบบ Conservative คือเน้นการลงทุนในสินทรัพย์คุณภาพที่มีความสามารถในการทนทานต่อการเปลี่ยนแปลงด้านภาวะเศรษฐกิจ เช่นมีกระแสเงินสดรับที่สม่ำเสมอในลักษณะ Recurring Income เช่นกลุ่ม REITs ประเภทอาคารสานักงานให้เช่า และกลุ่ม REITs ประเภทพื้นที่ขายให้เช่า รวมถึงกลุ่ม REITs ที่มีแนวโน้มที่จะสามารถเติบโตได้ในระยะยาวในลักษณะ Secular Trend (การเปลี่ยนแปลงของนวัตกรรม/พฤติกรรมใหม่ที่จะค่อยๆ เกิดขึ้นในระยะเวลานาน) เช่น กลุ่ม REITs ประเภท Data Centre และ Logistic ที่มีแนวโน้มเติบโตไปพร้อมกับพฤติกรรมการใช้ข้อมูลของผู้บริโภคที่เพิ่มขึ้น การเติบโตของอุตสาหกรรม e-commerce เป็นต้น

ด้วยกลยุทธ์ในการบริหารของทีมจัดการลงทุนกองทุน PRINCIPAL iPROP และ PRINCIPAL iPROPEN ทาง บลจ. พรินซิเพิลเชื่อว่ากองทุนทั้งสองจะยังเป็นกองทุนที่มีศักยภาพในการสร้าง Income ผลตอบแทนที่เหมาะสมให้แก่นักลงทุนท่ามกลางสภานการณ์ที่มีปัจจัยด้านความผันผวนได้ตลอด ปี 2020 ตาม ธีม Risk Velocity ที่ได้กล่าวไว้ในเอกสาร Investment Outlook (สามารถอ่านข้อมูลเพิ่มเติมได้จาก QR Code ด้านล่าง) จึงเหมาะแก่การทยอยสะสม ถือครองเพื่อกระจายความเสี่ยงในสัดส่วนประมาณ 20-30% ของพอร์ตลงทุน

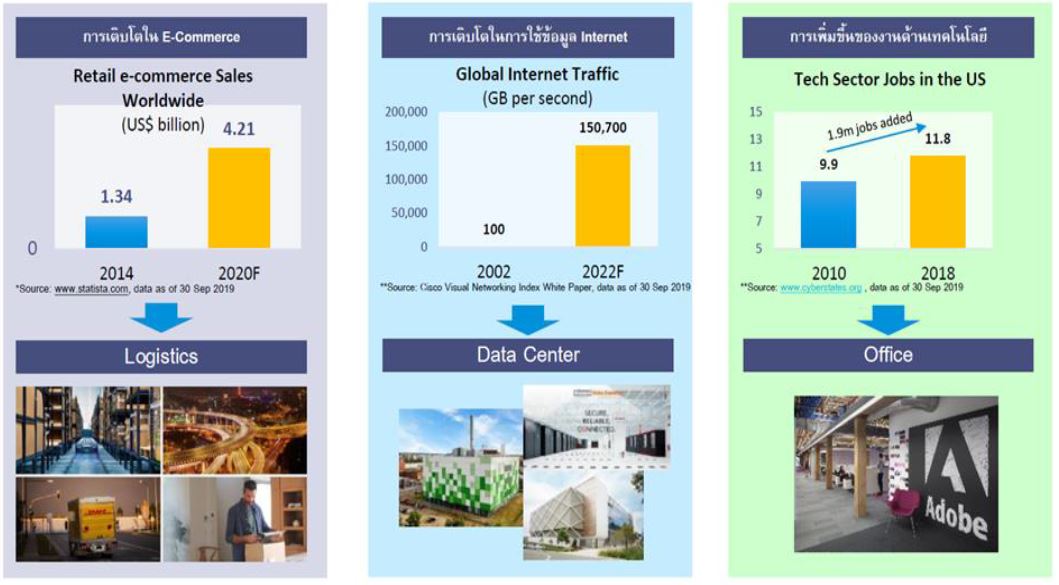

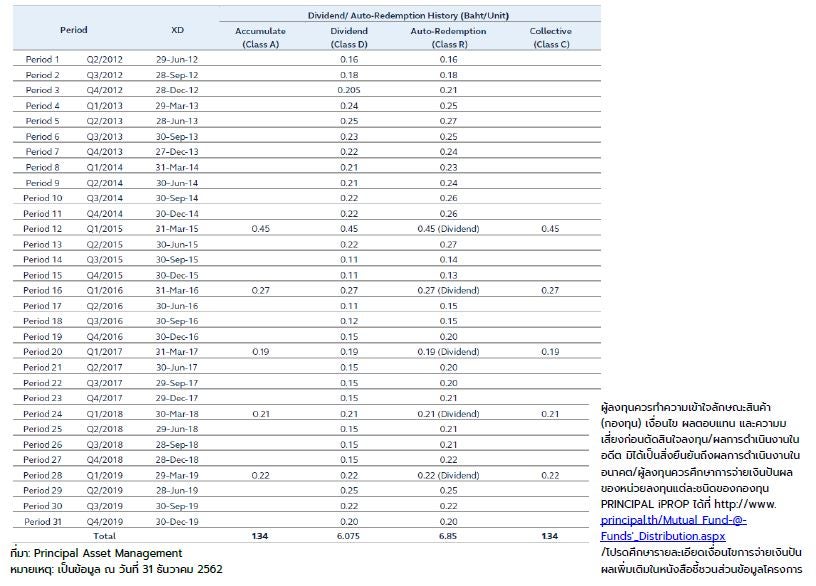

กองทุน PRINCIPAL iPROP มีตัวอย่างประวัติการจ่ายเงินปันผล/การรับซื้อคืนหน่วยลงทุนอัตโนมัติ ได้อย่างต่อเนื่องทุกไตรมาสนับจากไตรมาส 2/2012 จนถึงปัจจุบัน

ในขณะเดียวกัน สาหรับนักลงทุนที่ต้องการลงทุนในธีมที่กระจายความเสี่ยงมากขึ้น แต่ยังต้องการมีสัดส่วนการลงทุนในสินทรัพย์กลุ่ม Property Funds/ REITs รวมถึงกองทุนประเภทโครงสร้างพื้นฐานทางบลจ. พรินซิเพิล แนะนำการลงทุนในกองทุนที่เน้นการจัดสัดส่วนเงินลงทุนในลักษณะ Asset Allocation อันได้แก่

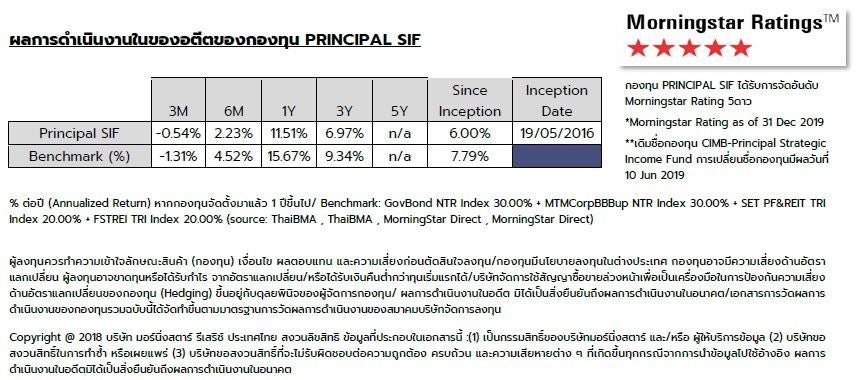

กองทุนเปิดพรินซิเพิล สตราทีจิค อินคัม (Principal Strategic Income Fund, PRINCIPAL SIF)

กองทุน PRINCIPAL SIF เป็นกองทุนที่เน้นจัดสัดส่วนการลงทุนในลักษณะ Asset Allocation บนสินทรัพย์กลุ่ม Yield Play โดยกลยุทธ์ที่เน้นลงทุนในตราสารหนี้ และกองทุนอสังหาฯ ในอัตราส่วนราว 60:40 เพื่อลดผลกระทบที่เกิดขึ้นจากความผันผวนของราคาของสินทรัพย์ลงทุนสินทรัพย์ใดสินทรัพย์หนึ่ง กองทุน PRINCIPAL SIF จึงนับว่าเป็นกองทุนที่สามารถตอบโจทย์นักลงทุนที่ต้องการกระจายการลงทุนเข้าไปยังสินทรัพย์ประเภท Property Funds/REITs รวมถึงกองทุนประเภทโครงสร้างพื้นฐาน แต่ไม่ต้องการเห็นความเปลี่ยนแปลงของราคาหน่วยลงทุนในแต่ละช่วงขณะมากนัก

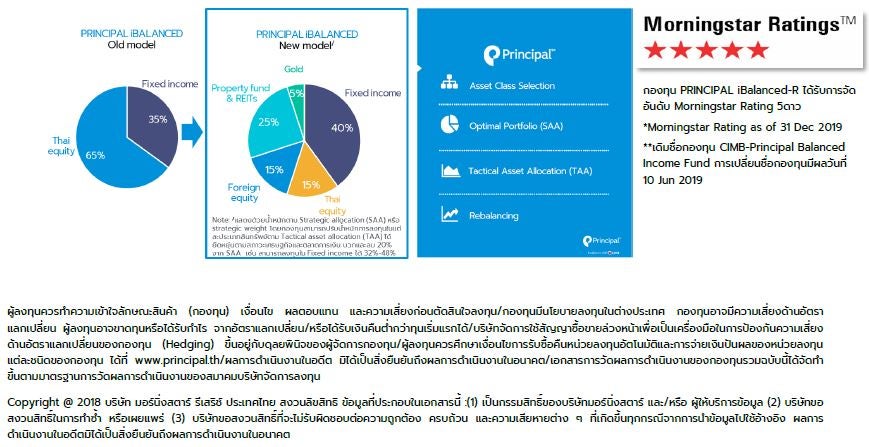

กองทุนเปิดพรินซิเพิล บาลานซ์ อินคัม (Principal Balanced Income Fund, PRINCIPAL iBALANCED)

กองทุน PRINCIPAL iBALANCED เป็นอีกกองทุนหนึ่งที่มีโอกาสได้รับอานิสงส์เชิงบวกจากทั้งสภาพตลาดที่คาดว่าจะเกิดความผันผวนตาม Theme Risk Velocity และเพิ่มโอกาสในการรับผลตอบแทนในช่วงเวลาที่ดอกเบี้ยทั่วโลกอยู่ในระดับต่ำ เนื่องจากเป็นกองทุนที่เน้นการลงทุนแบบหลากหลาย ทั้งในสินทรัพย์กลุ่มตราสารทุน ตราสารหนี้ Property Funds/REITs/กองทุนประเภทโครงสร้างพื้นฐาน และ ทองคา โดยพอร์ตการลงทุนจะมีสัดส่วนการลงทุนในสินทรัพย์ทั้งในและต่างประเทศ กองทุน PRINCIPAL iBALANCED เน้นการจัดสรรเงินลงทุนในลักษณะ Asset Allocation ด้วยกลยุทธ์การปรับสัดส่วนเงินลงทุนและการจัดการความเสี่ยงในลักษณะ Core and Satellite เพิ่มโอกาสให้ผู้จัดการกองทุนสามารถแสวงหาผลตอบแทนส่วนเพิ่มจากการลงทุนได้ และยังสามารถรักษาความผันผวนโดยรวมของกองทุนให้อยู่ในระดับที่เหมาะสมในเวลาเดียวกัน ซึ่งเป็นรูปแบบของ New model หลังกองทุนมีการปรับเปลี่ยนนโยบายการลงทุนเมื่อวันที่ 6 พฤศจิกายน 2562 รวมทั้งมีการเปิดเสนอขายหน่วยลงทุน ชนิดจ่ายเงินปันผล เพื่อให้สอดคล้องสภาพตลาดปัจจุบัน

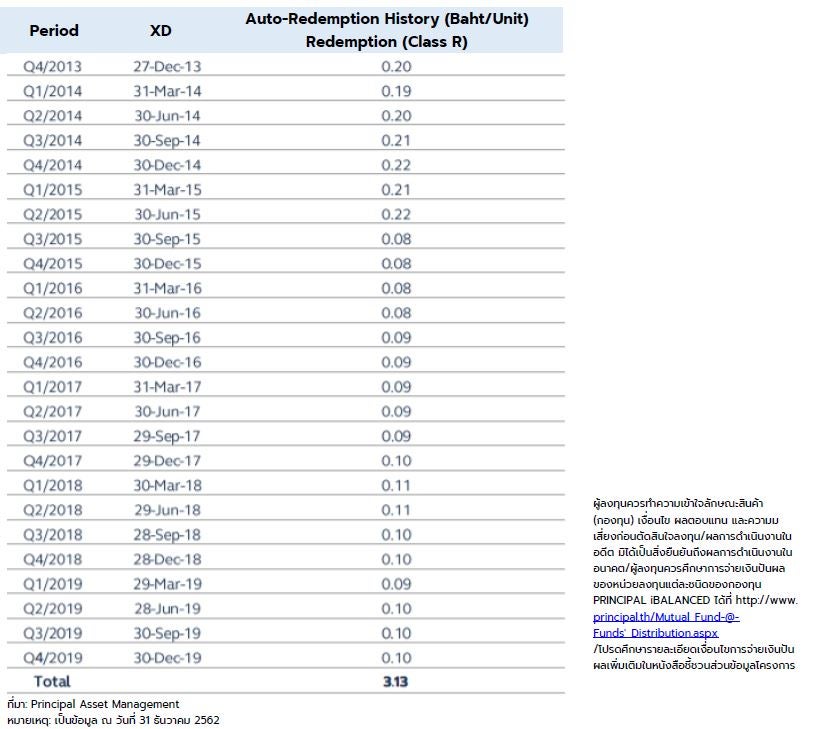

กองทุน PRINCIPAL iBALANCED มีตัวอย่างประวัติการรับซื้อคืนหน่วยลงทุนอัตโนมัติ ได้อย่างต่อเนื่องทุกไตรมาสนับจากไตรมาส 4/2013 จนถึงปัจจุบัน

ในขณะเดียวกัน สาหรับนักลงทุนที่ต้องการลงทุนในธีมที่กระจายความเสี่ยงมากขึ้น แต่ยังต้องการมีสัดส่วนการลงทุนในสินทรัพย์กลุ่ม Property Funds/ REITs รวมถึงกองทุนประเภทโครงสร้างพื้นฐาน ทาง บลจ. พรินซิเพิล แนะนาการลงทุนในกองทุนที่เน้นการจัดสัดส่วนเงินลงทุนในลักษณะ Asset Allocation อันได้แก่

อ่านฉบับเต็มที่นี่

ผู้ลงทุนทำความเข้าใจลักษณะสินค้า(กองทุน) เงื่อนไข ผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน/ผู้ลงทุนต้องศึกษาข้อมูลของกองทุนรวม โดยเฉพาะอย่างยิ่งนโยบายการลงทุน ความเสี่ยง และผลการดำเนินงาน ของกองทุนรวมที่เปิดเผยไว้ในแหล่งต่างๆ หรือให้ขอข้อมูลจากเจ้าหน้าที่ ก่อนการตัดสินใจลงทุน/เอกสารฉบับนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการเผยแพร่ข้อมูลเป็นการทั่วไป โดยไม่มุ่งหมายให้ถือเป็นคำเสนอหรือการเชิญชวนให้บุคคลใดทำการซื้อ และ/หรือขายผลิตภัณฑ์ด้านการลงทุนประเภทต่าง ฃ ตามที่ปรากฏในเอกสารฉบับนี้ และไม่ถือเป็นการให้คำปรึกษาหรือคำแนะนำเกี่ยวกับการทำธุรกรรมที่เกี่ยวข้องกับผลิตภัณฑ์ด้านการลงทุนของบริษัทต่าง ๆ ตามที่ระบุไว้ในเอกสารนี้แต่อย่างใด / แม้บริษัทจัดการจะได้ใช้ความระมัดระวังตามสมควรเพื่อให้ข้อมูลดังกล่าวมีความถูกต้อง และตรงกับวัตถุประสงค์ของการจัดทำเอกสารนี้ บริษัทจัดการและพนักงานของบริษัทจัดการไม่มีความรับผิดและจะไม่รับผิดสำหรับความผิดพลาดของข้อมูลใดๆ ที่เกิดขึ้นไม่ว่าด้วยเหตุใดก็ตาม รวมทั้งจะไม่รับผิดสาหรับการกระทำใด ๆ ที่เกิดขึ้นบนพื้นฐานของความเห็นหรือข้อมูลที่ปรากฏอยู่ในเอกสารฉบับนี้ บริษัทจัดการไม่ได้ให้คำรับรองหรือรับประกันไม่ว่าโดยชัดแจ้งหรือโดยปริยายเกี่ยวกับความถูกต้อง แม่นยำ น่าเชื่อถือ ทันต่อเหตุการณ์หรือความสมบูรณ์ของข้อมูลดังกล่าวในกรณีใด ๆ ทั้งสิ้น / บริษัทจัดการขอปฏิเสธความรับผิดทั้งปวงที่เกิดหรืออาจเกิดขึ้นในทุกกรณี ทั้งนี้ความเห็นบทวิเคราะห์หรือการคาดคะเนต่าง ๆ เกี่ยวกับเหตุการณ์หรือผลการดำเนินงานในอนาคตที่ปรากฏในเอกสารนี้ ไม่ถือเป็นเครื่องยืนยัน และอาจแตกต่างจากเหตุการณ์หรือผลประกอบการที่เกิดขึ้นจริงได้ / สำหรับนักลงทุนที่ต้องการทราบข้อมูลหรือรายละเอียดเพิ่มเติมหรือรับหนังสือชี้ชวน สามารถติดต่อบริษัจัดการหรือผู้ดำเนินการขายที่ท่านให้บริการ