Special Report: Principal Vietnam Fund Update

Special Report: Principal Vietnam Fund Update

กองทุนเปิดพรินซิเพิล เวียดนาม อิควิตี้ (PRINCIPAL VNEQ)

โดย คุณชาตรี มีชัยเจริญยิ่ง - Head of Equities

คุณอะนะ แพร่พิพัฒน์มงคล – Head of Investment Strategy

Panic Selling?

การปรับลงของ VN Index ในรอบนี้ เป็นการปรับตัวลงต่ำกว่าระดับ -2 S.D. โดยครั้งก่อนคือ Panic sell ตอนช่วงเดือน มี.ค. 2020 เรื่อง COVID-19 โดยหากพิจารณาจาก Current PER หรือ PER ที่เปรียบเทียบการซื้อขายของราคาดัชนีกับกำไรต่อหุ้น 12 เดือนย้อนหลัง จะอยู่ที่ 11 เท่า ในปัจจุบัน

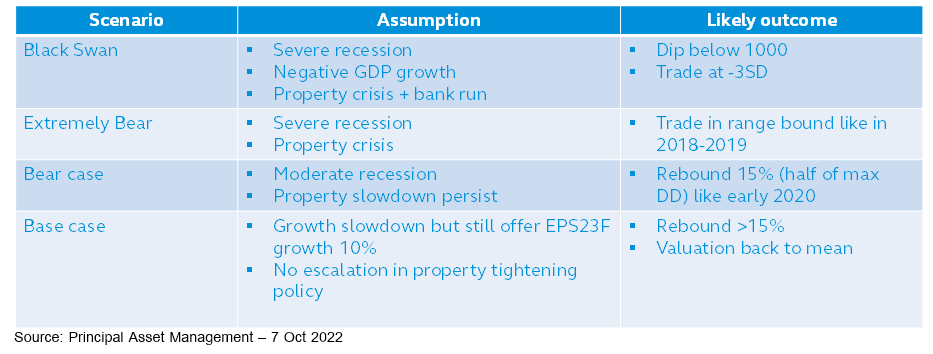

Scenario Analysis

หากประเมินราคาดัชนี VN30 Index (ที่เป็น Benchmark ของกองทุน PRINCIPAL VNEQ) แบบกรณี Bear Case คือการปรับลดการคาดการณ์ EPS ลง 10% (คิดเป็นการเติบโตของ EPS ประมาณ 5-6% สำหรับปี 2022) และใช้ค่า Current PER เฉลี่ยย้อนหลัง 5 ปี ที่ 14 เท่า (ตัดปี 2017 ที่ PER สูง ที่ 20 เท่า) มาคำนวณ จะพบว่า ณ ระดับราคาดัชนีปัจจุบันที่ประมาณ 1,000-1,100 จุด ก็ยังถือว่าอยู่ในระดับ -1.5 ถึง -2 S.D. เทียบกับราคาดัชนีเป้าหมายที่ 1,320 จุด (คิดบนระดับ -1 S.D.)

และหากพิจารณา Extreme Bear Case คือการปรับลดการคาดการณ์ EPS ลง 20% จากกรณีฐาน (สะท้อนว่า EPS ทรงตัวสำหรับปี 2022) จะพบว่า ณ ระดับราคาดัชนีปัจจุบันที่ประมาณ 1,000-1,100 จุด จะอยู่ใกล้เคียงระดับราคาดัชนีเป้าหมายที่ 1,150 จุด (คิดบนระดับ -1 S.D.) ของค่า Current PER เฉลี่ยย้อนหลัง 5 ปี ซึ่งสะท้อนได้ว่านักลงทุนมีมุมมองเชิงลบแบบ Extreme ต่อตลาดหุ้นปัจจุบัน

อย่างไรก็ดี หากกลับมามองเรื่องตัวเลขการเติบโตของเศรษฐกิจ ดัชนีชี้วัดเศรษฐกิจและการคาดการณ์กำไรของดัชนีจะพบว่าสวนทางกับภาพตลาดที่เกิดขึ้นในขณะนี้ ตามสถิติคาดว่าดัชนีมีโอกาสปรับตัวรีบาวน์ขึ้นมาได้อย่างน้อยครึ่งหนึ่งของ Maximum drawdown หรือประมาณ 15% หากภาพรวมเศรษฐกิจและงบกำไรของบริษัทจดทะเบียนฯ ในช่วง 6 เดือนข้างหน้า ยังคงมีการเติบโตเป็นบวกอยู่และไม่ได้เกิด Financial crisis

Q&A Session

ปรับตัวลงของดัชนีในรอบนี้ เกิดจากทั้งปัจจัยภายนอกและภายในที่เกิดขึ้นพร้อมกัน สำหรับปัจจัยภายนอกเกิดจากความกังวลจากภาวะเศรษฐกิจถอถอยทั่วโลก ปัจจัยภายในเกิดจากการสอบสวนและจับผู้บริหารของบริษัทอสังหาฯ ที่ออกหุ้นกู้เอกชนไปใช้ผิดวัตถุประสงค์ โดยการปรับตัวลงของดัชนีในช่วง 3-4 วันที่ผ่านมา จากประเด็นข่าวธนาคาร Saigon Commercial Banks (SCB) ซึ่งเป็นธนาคารเอกชน (นอกตลาดหลักทรัพย์) มีความเชื่อมโยงทางธุรกรรมกับบริษัท Van Thinh Phat (VTP) ซึ่งเป็นอสังหาฯ นอกตลาดฯ โดยจากเนื้อหาข่าวล่าสุดที่ออกในช่วงวันหยุด 8-9 ต.ค. 2022 กล่าวว่าประธานบริษัทของ Van Thinh Phat ถูกตำรวจจับกุมและจะมีการสืบสวนต่อไปในเรื่องการฉ้อโกงทางการเงินที่เกี่ยวกับการออกหุ้นกู้ของบริษัทในอดีต ซึ่งส่งผลต่อความกังวลของลูกค้าของธนาคาร Saigon Commercial Banks และไปต่อแถวถอนเงินฝากจากธนาคาร โดยเบื้องต้น Saigon Commercial Banks ยังมีสภาพคล่องที่สามารถนำมาให้ลูกค้าได้ ขณะที่ SBV พร้อมเข้ามาสนับสนุน เรามองว่าประเด็นนี้ เป็นประเด็นเฉพาะตัว ไม่ใช่ระบบ เนื่องจากธนาคาร Saigon Commercial Banks มีสัดส่วนการทำธุรกรรม Interbank ที่ไม่เป็นนัยสำคัญ ทั้งนี้เหตุการณ์ดังกล่าวการจัดระเบียบความเรียบร้อยของตลาดที่ต่อเนื่องจากในช่วงเดือนมีนาคม-เมษายน 2022 ที่ผ่านมา

นอกจากนี้ เรามองว่า ธุรกิจธนาคารในเวียดนามไม่ได้มีประเด็นความกังวลด้านปัญหาเชิงโครงสร้างเหมือนกับในอดีต 5 ปีที่แล้ว NPL Coverage Ratio ณ สิ้นปี 2021 ของประเทศเวียดนามอยู่ประมาณ 122% เทียบกับไทยและมาเลเซียที่ 160% และ 188% ตามลำดับ ช่วง 2-3 ปีที่ผ่านมา SBV ใความระมัดระวังในการให้ Credit Quota เพื่อป้องกันไม่ให้ทำให้เงินเฟ้อสูงและเศรษฐกิจร้อนแรงเกินความจำเป็น แม้ว่าความต้องการในการกู้เงินยังอยู่ในระดับที่ดีตามสภาพเศรษฐกิจที่เติบโต

การขอมาร์จิ้นของนักลงทุนรายย่อย โดยข้อมูลยอดการปล่อยมาร์จิ้นของโบรกเกอร์ ณ สิ้นไตรมาส 2 ปี 2022 จะลดลง 20-30% จากช่วง Peak ส่วนไตรมาส 3 คาดว่ามีทิศทางการปล่อยมาร์จิ้นของโบรกเกอร์จะลดลงอย่างต่อเนื่องตามสถานการณ์การลงทุนที่ผันผวนและกดดันจากปัจจัยภายนอก

ภาพ Macro ของประเทศเวียดนาม Foreign reserve มีการปรับตัวเพิ่มขึ้นต่อเนื่องในช่วงหลายปีที่ผ่านมา โดยมาอยู่ในระดับ 30% ของจีดีพี เทียบกับ 15% ในช่วงปี 2017 เพราะการเกินดุลการค้าจากการส่งออกที่แข็งแกร่งและการเติบโตของ FDI แต่การลดลงของ Foreign reserve ของเวียดนามในไม่กี่เดือนที่ผ่านมาเป็นไปในทิศทางเดียวกับกลุ่มประเทศเกิดใหม่ ที่มีค่าเงินอ่อนค่าลงตามการแข็งค่าขึ้นของสกุลดอลล่าร์สหรัฐ (โดยส่วนประกอบของสกุลเงินใน Foreign reserve ของเวียดนามมีหลายสกุลที่มีค่าเงินที่อ่อนลงค่อนข้างมากเทียบดอลล่าร์สหรัฐ) ผนวกกับการที่ธนาคารกลางของเวียดนาม (SBV) ที่มีการนำ Foreign reserve บางส่วนไปรักษาเถียรภาพของค่าเงินดอง

ประเทศเวียดนามเลือกใช้อัตราแลกเปลี่ยนแบบลอยตัวแบบมีการจัดการ (Managed Floating Exchange Rate System) และมีการควบคุมค่าเงินของเวียดนามดองผ่านการปรับดอกเบี้ยของ SBV โดยคาดว่าในช่วงปี 2023 อาจมีการปรับขึ้นอัตราดอกเบี้ยอีก 0.75-1.00% ขณะที่ช่วงเวลาที่เหลือของปี 2022 การปรับดอกเบี้ยของ SBV อาจขึ้นอยู่กับทางเฟดเป็นสำคัญ ส่วนการทำ Capital Control ไม่น่าเกิดขึ้นเพราะประเทศมีการส่งเสริมการค้าระหว่างประเทศและ FDI มาตลอดในช่วงหลายปี

อัตราส่วนหนี้ภาคเอกชน (Private Debt) ต่อจีดีพีของประเทศเวียดนามนั้นถือว่าต่ำกว่าประเทศอื่นๆ ในภูมิภาคเอเชีย หรืออยู่ที่ประมาณ 120% (ประเทศจีนมากกว่า 200%) ส่วนหนี้ครัวเรือนก็ยังถือว่าอยู่ในระดับต่ำ ส่วนหนี้ภาคเอกชนที่อยู่ในสกุลเงินต่างชาติ ถ้าดูตามบริษัทจดทะเบียนฯ ที่ทางบลจ.พรินซิเพิล ดูแล จะพบว่าอยู่ในระดับต่ำและส่วนใหญ่ที่มีการกู้เป็นสกุลต่างชาติจะเป็นบริษัทใหญ่ในกลุ่มธนาคาร อสังหาฯ และภาคการผลิต ขณะที่การอ่อนค่าของสกุลดองประมาณ 4% ยังถือว่าไม่มากจนส่งผลต่อความสามารถในการชำระหนี้

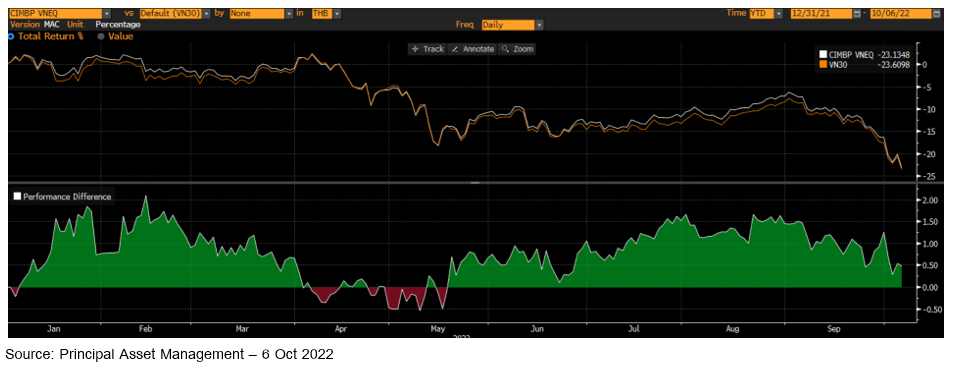

Performance and Strategy

ผลตอบแทนของกองทุน PRINCIPAL VNEQ ตั้งแต่ต้นปี จนถึงวันที่ 6 ตุลาคม 2022 (YTD) ยังสามารถสร้างผลตอบแทนส่วนเกิน (Alpha) ได้เทียบกับตัวชี้วัด VN30 Index (ที่ไม่คิดผลกระทบจากอัตราแลกเปลี่ยน) ส่วนหากดูตาม Factsheet จะมีผลตอบแทนที่ต่ำกว่าตัวชี้วัดเล็กน้อย ซึ่งเป็นผลจากการ Mark to market การป้องกันความเสี่ยงค่าเงิน (Hedging)

กลยุทธ์ของการบริหารพอร์ตปัจจุบันใช้ Barbell strategy เพื่อรักษาสมดุลระหว่างหุ้น Growth และหุ้น Defensive มุ่งเน้นลงทุนเฉพาะหุ้นที่มีสภาพคล่องสูงตามแผนการบริหารความเสี่ยงในภาวะที่ตลาดมีความผันผวนสูง

Recommendation

คำแนะนำการลงทุนในช่วงนี้ คือ นักลงทุนที่รับความผันผวนได้ในระดับต่ำอาจจะไม่เหมาะกับการลงทุนในหุ้นเวียดนามในขณะนี้ อย่างไรก็ตาม หากมองในประเด็นการเติบโตทางเศรษฐกิจของเวียดนามที่มีระดับการเติบโตที่น่าสนใจในกลุ่มประเทศเกิดใหม่ การปรับตัวลงของดัชนีในระดับปัจจุบันมองเป็นโอกาสการทยอยลงทุนสำหรับนักลงทุนระยะยาวที่สามารถถือ 2-3 ปีขึ้นไปและรับความผันผวนในระยะสั้นได้

อ่าน Special Report: Principal Vietnam Fund Update

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน / PRINCIPAL VNEQ กระจุกตัวในประเทศเวียดนามผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / กองทุนอาจใช้สัญญาซื้อขายล่วงหน้าเพื่อเป็นเครื่องมือในการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนของกองทุน (Hedging) โดยขึ้นอยู่กับดุลยพินิจของ ผู้จัดการกองทุน / กองทุนมีนโยบายลงทุนในต่างประเทศ กองทุนมีความเสี่ยงด้านอัตราแลกเปลี่ยน ผู้ลงทุนอาจได้รับกำไร หรือขาดทุนจากอัตราแลกเปลี่ยนหรือได้รับเงินคืน ต่ำกว่าเงินลงทุนเริ่มแรกได้ / ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต