แนะนำกระจายการลงทุนในหุ้นอินเดีย ผ่าน PRINCIPAL INDIAEQ รับแนวโน้มเศรษฐกิจโตก้าวกระโดด, หลีกเลี่ยงความผันผวนหุ้นโลก

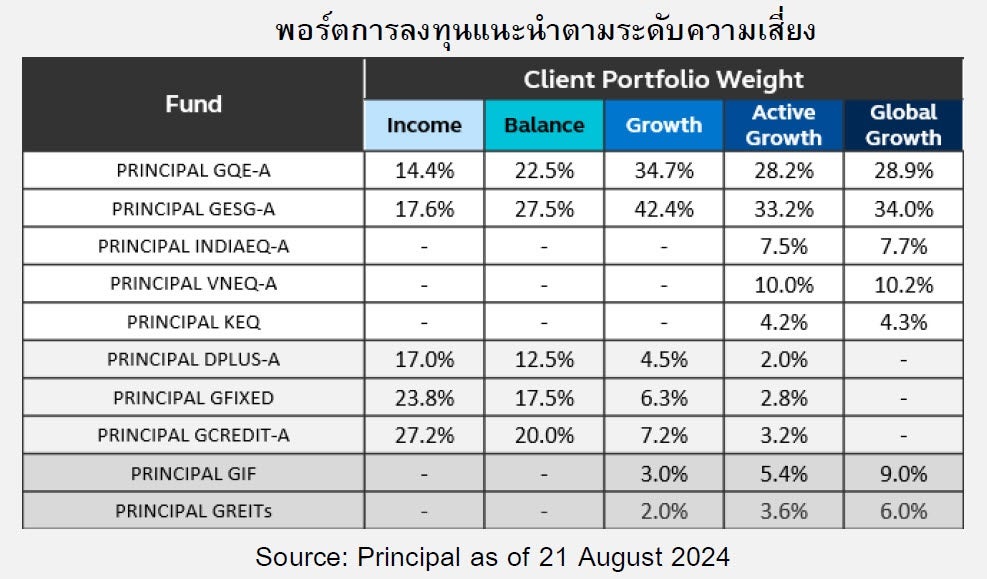

• ทีม Investment Strategy แนะนำกระจายพอร์ตการลงทุนในหุ้นอินเดีย เนื่องจากเศรษฐกิจอินเดียมีแนวโน้มเติบโตต่อเนื่อง จากการบริโภคภายในประเทศเป็นหลัก ส่งผลให้ตลาดหุ้นอินเดียมีความสัมพันธ์ที่ต่ำกับตลาดหุ้นโลก เหมาะสำหรับกระจายความเสี่ยงในช่วงตลาดผันผวน โดยนักลงทุนสามารถอ้างอิงน้ำหนักการลงทุนในแต่ละกองทุนแนะนำตามด้านล่าง

• ตลาดหุ้นอินเดียเป็นตลาดที่มีแนวโน้มเติบโตได้ในระยะยาว จากโครงสร้างประชากรที่เอื้อต่อการขยายตัวของเศรษฐกิจ การบริโภคภายในประเทศ และเป็นประเทศที่ได้รับประโยชน์จากนโยบาย China+1 โดยปัจจุบันอินเดียมีประชากรรวม 1,420 ล้านคน เป็นอันดับ 1 ของโลก และโครงสร้างประชากรส่วนใหญ่อยู่ในช่วงวัยแรงงาน ทำให้มีอัตราการบริโภคที่สูง (การบริโภคคิดเป็น 60% ของ GDP) และบริษัทข้ามชาติที่ต้องการลดการพึ่งพาจากการขยายโรงงานในจีน เลือกอินเดียเป็นหนึ่งในตัวเลือกอันดับต้น ๆ สำหรับการขยายฐานการผลิต ตัวอย่างเช่น บริษัท Apple ที่เริ่มตั้งโรงงานสำหรับการผลิต iPhone15 ในอินเดียเมื่อปี 2023

• นอกจากนี้ในช่วง 2 – 3 สัปดาห์ที่ผ่านมาตลาดหุ้นโลกผันผวนอย่างมาก แต่ตลาดหุ้นอินเดียค่อนข้างมีความเสถียรภาพมากกว่าตลาดหุ้นโลก โดยตลาดหุ้นโลก (MSIC ACWI Index) ปรับตัวลดลงถึง -6.4% แต่ตลาดหุ้นอินเดีย (BSE SENSEX Index) ปรับลดเพียงแค่ ประมาณ -3.6% (ตั้งแต่วันที่ 31 July – 5 August 2024) เนื่องจากตลาดหุ้นอินเดียโดยธรรมชาติแล้วจะมี Correlation หรือความสัมพันธ์ที่ต่ำกับตลาดหุ้นโลก เพราะว่าการเติบโตของเศรษฐกิจอินเดียโดยส่วนใหญ่จะมาจากการบริโภคภายประเทศเป็นหลัก

• นอกจากนี้แม้ว่าตลาดหุ้นอินเดียจะมีมูลค่า (P/E Forward) สูงกว่าค่าเฉลี่ยเล็กน้อยที่ +0.5 SD เมื่อเทียบกับค่าเฉลี่ยย้อนหลัง 5 ปี อย่างไรก็ตามตลาดหุ้นอินเดียเป็นตลาดที่มีกำไรเติบโตสูง โดยกำไรของบริษัทในตลาดหุ้นถูกคาดการณ์ว่าจะสามารถเติบโตได้ถึง 6.2% ในปีนี้ และ 16% ในปีหน้า (Source: Bloomberg as of 21 August 2024) นอกจากนี้ในช่วงที่มูลค่าของตลาดหุ้นอยู่เหนือค่าเฉลี่ยตอนปลายปี 2020 ถึงต้นปี 2022 ตลาดหุ้นอินเดียก็สามารถปรับตัวขึ้นได้อย่างมีนัย ดังนั้นทาง บลจ.พรินซิเพิล จึงมีมุมมองว่ามูลค่าตลาดหุ้นอินเดีย ณ ปัจจุบันยังไม่แพงจนเกินไป สามารถลงทุนได้ และจะช่วยกระจายความเสี่ยงของพอร์ตการลงทุนได้ดี จากเหตุผลที่กล่าวไปข้างต้น

• ทาง บลจ.พรินซิเพิล จึงแนะนำกระจายน้ำหนักการลงทุนในหุ้นอินเดียผ่านกองทุน PRINCIPAL INDIAEQ เพื่อคว้าโอกาสรับผลตอบแทนเพิ่มเติม และทำให้พอร์ตการลงทุนมีความสมดุลมากขึ้น โดยมีกองทุนหลักคือ Ashoka WhiteOak India Opportunities Fund เน้นลงทุนในบริษัทคุณภาพสูง มีธรรมาภิบาลสูง มีความสามารถในการแข่งขันทางธุรกิจ ทำให้ไม่จำเป็นต้องพึ่งพาปัจจัยภายนอกต่อการเติบโต นอกจากนี้กองทุนหลักสามารถสร้างผลตอบแทนชนะดัชนีเทียบเคียงได้ในระยะยาว โดยมีผลตอบแทนย้อนหลัง 5 ปี 162.4% ขณะที่ Benchmark (MSCI India IMI) มีผลตอบแทนที่ 121.9% (Source: Bloomberg as of 31 July 2024) และมีทีมผู้จัดการกองทุนที่มีประสบการณ์สูงกว่า 32 คน ซึ่งมากเพียงพอที่จะวิเคราะห์หลักทรัพย์ทั้งหมดในตลาดหุ้นอินเดีย และคัดเลือกหุ้นคุณภาพดีเข้าพอร์ตได้

• PRINCIPAL INDIAEQ: สนใจอ่านข้อมูลเพิ่มเติมคลิก, คลิป VDO, รายละเอียดกองทุน, Fund Fact Sheet

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน / PRINCIPAL GREITs กองทุนนี้ลงทุนกระจุกตัวในกลุ่มอุตสาหกรรมอสังหาริมทรัพย์ (Property Sector Fund) ดังนั้นหากมีปัจจัยลบที่ส่งผลกระทบต่อการลงทุนดังกล่าว ผู้ลงทุนอาจสูญเสียเงินลงทุนจํานวนมาก / PRINCIPAL GREITs, PRINCIPAL GQE, PRINCIPAL GESG และ PRINCIPAL GCREDIT กองทุนหลักลงทุนกระจุกตัวในประเทศสหรัฐอเมริกา ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL GIF กองทุนหลักลงทุนกระจุกตัวในยุโรป อังกฤษ และอเมริกาเหนือ ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL GESG มิได้อยู่ภายใต้ข้อกำหนดว่าด้วยการเปิดเผยข้อมูลด้านความยั่งยืน การบริหารจัดการและการจัดทำรายงานของกองทุนรวมเช่นเดียวกับ SRI Fund / PRINCIPAL VNEQ ลงทุนกระจุกตัวในประเทศเวียดนาม ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL KEQ กองทุนหลักลงทุนกระจุกตัวในประเทศเกาหลี ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL INDIAEQ กองทุนหลักลงทุนกระจุกตัวในประเทศอินเดีย ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL DPLUS มีการลงทุนในต่างประเทศบางส่วนซึ่งจะไม่เกินร้อยละ 79 ของมูลค่าทรัพย์สินสุทธิ จึงอาจทำให้กองทุนมีความเสี่ยงจากอัตราแลกเปลี่ยนสกุลเงินบาทและสกุลเงินต่างประเทศอื่น ๆ ดังนั้น บริษัทจัดการจะลงทุนในสัญญาซื้อขายล่วงหน้าเพื่อป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน (Hedging) ไม่น้อยกว่าร้อยละ 90 ของมูลค่าทรัพย์สินที่ลงทุน ณ ต่างประเทศ เพื่อป้องกันความเสี่ยงดังกล่าว / บริษัทจัดการใช้สัญญาซื้อขายล่วงหน้าเพื่อเป็นเครื่องมือในการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนของกองทุน (Hedging) ขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน / กองทุนมีนโยบายลงทุนในต่างประเทศ กองทุนอาจมีความเสี่ยงด้านอัตราแลกเปลี่ยน ผู้ลงทุนอาจขาดทุนหรือได้รับกำไร จากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าทุนเริ่มแรกได้ / ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต