เงินเฟ้อสหรัฐฯเดือน พ.ย. โตเท่ากับตลาดคาด หนุนเฟดลดดอกเบี้ยสัปดาห์หน้า

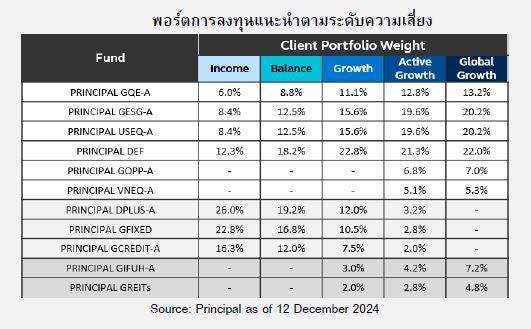

• เงินเฟ้อสหรัฐฯ ของเดือน พ.ย. ทั้งเงินเฟ้อทั่วไป (CPI) และเงินเฟ้อพื้นฐาน (Core CPI) เติบโตเท่ากับที่ตลาดคาดการณ์ สนับสนุนเฟดลดอัตราดอกเบี้ยในสัปดาห์หน้า โดยล่าสุดข้อมูลจาก FedWatch Tool ของ CMEGROUP ระบุเฟดจะมีโอกาส 98.6% ต่อการลดดอกเบี้ยในการประชุมครั้งหน้าที่ 0.25% บลจ.พรินซิเพิล ยังมีมุมมองบวกต่อหุ้นโลก และหุ้นสหรัฐฯ โดยเฉพาะอย่างยิ่งหลังตัวเลขเงินเฟ้อล่าสุดที่ให้ความมั่นใจกับเฟดต่อการลดดอกเบี้ยมากขึ้น โดยนักลงทุนสามารถซื้อหุ้นโลกผ่าน PRINCIPAL GQE, PRINCIPAL GESG และ PRINCIPAL GOPP และหุ้นสหรัฐฯผ่านกองทุน PRINCIPAL USEQ โดยมีสัดส่วนแนะนำตามพอร์ตการลงทุนตามระดับความเสี่ยงด้านล่าง

• เมื่อคืนดัชนี S&P 500 +0.82% และดัชนี Nasdaq +1.77% ทำจุดสูงสุดใหม่ได้อีกครั้ง ตอบรับตัวเลขเงินเฟ้อที่ไม่ได้สูงกว่าการคาดการณ์ของตลาด หนุนเฟดลดดอกเบี้ยในสัปดาห์หน้า โดยเงินเฟ้อสหรัฐฯ (CPI) ปรับเพิ่มขึ้น 0.3% MoM และ 2.7% YoY ขณะที่เงินเฟ้อพื้นฐาน (Core CPI) ปรับเพิ่มขึ้นที่ 0.3% MoM และ 3.3% YoY เท่ากับสิ่งที่ตลาดคาดการณ์ทั้งหมด โดยค่าที่อยู่อาศัย, ราคาอาหาร และรถมือสองยังเป็นปัจจัยหลักของการเติบโตของเงินเฟ้อ บลจ.พรินซิเพิล มองว่าหุ้นโลก และหุ้นสหรัฐฯยังมี Momentum ที่แข็งแกร่งจากนโยบาย pro-growth ของโดนัลด์ ทรัมป์ที่เตรียมมีผลในปีหน้า และตัวเลขเศรษฐกิจสหรัฐฯ ที่เติบโตดี รวมถึงการลดอัตราดอกเบี้ยของเฟด โดยนักลงทุนสามารถใช้จังหวะตลาดปรับฐานในการทยอยสะสมกองทุนดังกล่าว

คำเตือน:

Principal Asset Allocation Plan เป็นบริการการแนะนำการจัดพอร์ตการลงทุนแบบการกระจายการลงทุนไปในสินทรัพย์ต่าง ๆ (Asset Allocation) ตามระดับความเสี่ยงในการลงทุนของผู้ลงทุน โดยเป็นการพิจารณาและประเมินภาวะการลงทุน เพื่อการสร้างและปรับพอร์ตอย่างสมดุล และอาจจะพิจารณาและนำเสนอการปรับเปลี่ยนสัดส่วนการลงทุนหรือปรับพอร์ตลงทุนเป็นรายเดือน เพื่อให้มั่นใจได้ว่าพอร์ตการลงทุนมีการกระจายความเสี่ยงอย่างเหมาะสมและสอดรับกับภาวะการลงทุน เนื่องจากการเปลี่ยนแปลงของราคาที่เปลี่ยนไปตามภาวะตลาดส่งผลให้สัดส่วนของแต่ละสินทรัพย์ที่ลงทุนมีการปรับเปลี่ยนไปจากสัดส่วนการลงทุนที่เหมาะสม อาจทำให้พอร์ตการลงทุนมีความเสี่ยงสูงหรือต่ำไปกว่าที่ควรจะเป็น เพื่อให้สัดส่วนการลงทุนเข้าสู่สัดส่วนการลงทุนที่เหมาะสม Principal Asset Allocation Plan เป็นเพียงคำแนะนำของ บริษัทจัดการ ผู้ลงทุนอาจไม่ได้รับผลตอบแทนตามคาดหวัง ทั้งนี้ ผู้ลงทุนควรทำความเข้าใจการจัดสรรการลงทุน (Basic Asset Allocation) ตามคำแนะนำของสำนักงาน ก.ล.ต.

พอร์ตการลงทุนดังกล่าวเป็นเพียงการประมาณการสัดส่วนการลงทุน ซึ่งสามารถเปลี่ยนแปลงได้เมื่อลงทุนจริง ขึ้นอยู่กับสภาพตลาด การลงทุนและโอกาสการลงทุนในแต่ละขณะ ทั้งนี้ ประมาณการสัดส่วนการลงทุน ไม่ใช่การรับประกันหรือยืนยันถึงผลตอบแทนในอนาคต/ ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน

คำอธิบายประกอบ Clients’ Portfolio Model 5 พอร์ตลงทุนแนะนำ

• สำหรับผู้ลงทุนที่มีระดับความเสี่ยง “ปานกลางค่อนข้างสูง” แนะนำพอร์ตการลงทุน “Income”

• สำหรับผู้ลงทุนที่มีระดับความเสี่ยง “สูง” ท่านสามารถลงทุนในพอร์ตการลงทุน “Income” และ “Balance”

• สำหรับผู้ลงทุนที่มีระดับความเสี่ยง “สูงมาก” ท่านสามารถลงทุนในพอร์ตการลงทุน “Income”, “Balance”, “Growth”, “Active Growth” และ “Global Growth”

• ทั้งนี้หากท่านผู้ลงทุนมีความประสงค์จะลงทุนในพอร์ตลงทุนที่มีระดับความเสี่ยงสูงกว่าระดับความเสี่ยงการลงทุนของท่าน ท่านจะต้อง “ยืนยัน” รับทราบความเสี่ยงของพอร์ตลงทุนที่ท่านได้เลือกลงทุน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน / PRINCIPAL GREITs กองทุนนี้ลงทุนกระจุกตัวในกลุ่มอุตสาหกรรมอสังหาริมทรัพย์ (Property Sector Fund) ดังนั้นหากมีปัจจัยลบที่ส่งผลกระทบต่อการลงทุนดังกล่าว ผู้ลงทุนอาจสูญเสียเงินลงทุนจํานวนมาก / PRINCIPAL GREITs, PRINCIPAL GQE, PRINCIPAL GESG, PRINCIPAL GCREDIT, PRINCIPAL USEQ กองทุนหลักลงทุนกระจุกตัวในประเทศสหรัฐอเมริกา ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL GOPP กองทุนหลักลงทุนกระจุกตัวในอเมริกาเหนือ ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL GIFUH กองทุนหลักลงทุนกระจุกตัวในยุโรป อังกฤษ และอเมริกาเหนือ ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL GESG มิได้อยู่ภายใต้ข้อกำหนดว่าด้วยการเปิดเผยข้อมูลด้านความยั่งยืน การบริหารจัดการและการจัดทำรายงานของกองทุนรวมเช่นเดียวกับ SRI Fund / PRINCIPAL VNEQ ลงทุนกระจุกตัวในประเทศเวียดนาม ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL DPLUS มีการลงทุนในต่างประเทศบางส่วนซึ่งจะไม่เกินร้อยละ 79 ของมูลค่าทรัพย์สินสุทธิ จึงอาจทำให้กองทุนมีความเสี่ยงจากอัตราแลกเปลี่ยนสกุลเงินบาทและสกุลเงินต่างประเทศอื่น ๆ ดังนั้น บริษัทจัดการจะลงทุนในสัญญาซื้อขายล่วงหน้าเพื่อป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน (Hedging) ไม่น้อยกว่าร้อยละ 90 ของมูลค่าทรัพย์สินที่ลงทุน ณ ต่างประเทศ เพื่อป้องกันความเสี่ยงดังกล่าว / PRINCIPAL GIFUH จะไม่ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนเงินตราต่างประเทศ (unhedged) ดังนั้นกองทุนจึงมีความเสี่ยงด้านอัตราแลกเปลี่ยนซึ่งอาจทำให้ผู้ลงทุนได้รับผลขาดทุนจากอัตราแลกเปลี่ยนหรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ / บริษัทจัดการใช้สัญญาซื้อขายล่วงหน้าเพื่อเป็นเครื่องมือในการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนของกองทุน (Hedging) ขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน / กองทุนมีนโยบายลงทุนในต่างประเทศ กองทุนอาจมีความเสี่ยงด้านอัตราแลกเปลี่ยน ผู้ลงทุนอาจขาดทุนหรือได้รับกำไร จากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าทุนเริ่มแรกได้ / ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต