แนะนำขายทำกำไรหุ้นอินเดีย ตัวเลขเศรษฐกิจเริ่มชะลอตัว นักลงทุนต่างชาติเริ่มทยอยขาย

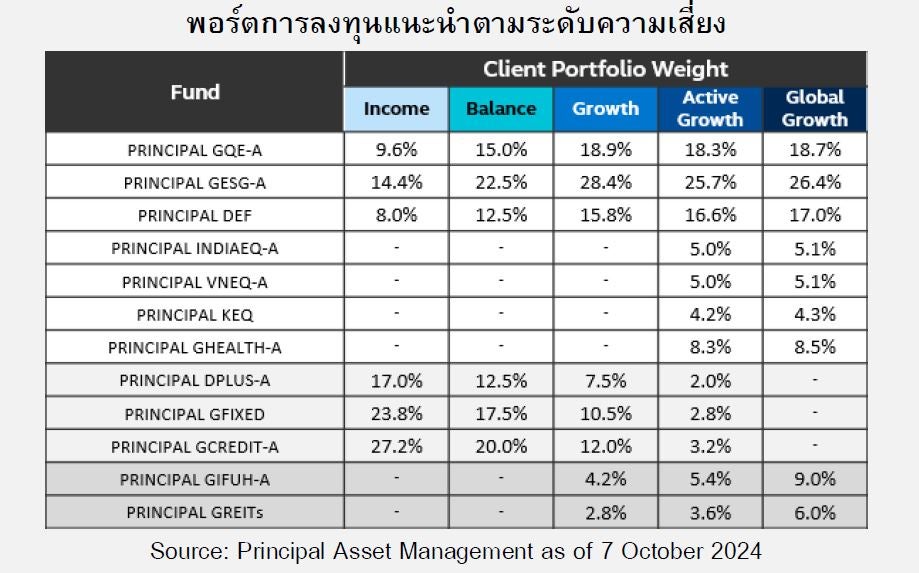

• บลจ.พรินซิเพิล แนะนำนักลงทุนขายทำกำไรหุ้นอินเดียบางส่วนแล้วนำไปลงทุนต่อในหุ้นโลก หลังแนะนำซื้อตั้งแต่ในช่วงปลายเดือนส.ค. (อ่านเพิ่มเติม) และปรับมุมมองต่อตลาดหุ้นอินเดียเป็น Neutral จาก Slightly Overweight เนื่องจากตัวเลขเศรษฐกิจเริ่มส่งสัญญาณเติบโตแบบชะลอตัวและน้อยกว่าคาด นักลงทุนต่างชาติเริ่มขายหุ้นอินเดียอย่างมีนัย นักวิเคราะห์ในตลาดเริ่มปรับการประมาณการณ์กำไรลดลง และ Sentiment ตลาดเริ่มอ่อนแอ โดยนักลงทุนสามารถอ้างอิงน้ำหนักในแต่ละกองทุนแนะนำได้ตามพอร์ตด้านล่าง

• แม้ว่าตลาดหุ้นอินเดียอยู่ในแนวโน้มขาขึ้นตั้งแต่หลังการเลือกตั้งในช่วงต้นเดือน มิ.ย. จนถึงปลายเดือน ก.ย. อย่างไรก็ตามเราเริ่มเห็นปัจจัยลบต่าง ๆ ดังที่กล่าวไปข้างต้นคือ ตัวเลขเศรษฐกิจเริ่มส่งสัญญาณชะลอตัว เช่น ยอดขายรถยนต์คันใหม่ จำนวนผู้โดยสารเครื่องบิน อัตราการเช่าโรงแรม หรืออัตราการว่างงานที่ปรับขึ้นเล็กน้อย โดยการอ่อนแอลงของตัวเลขเศรษฐกิจโดยเฉพาะด้านการบริโภคอาจจะส่งผลกระทบทางลบต่อการเติบโต GDP ได้

• การขายของนักลงทุนต่างชาติเป็นอีกปัจจัยเสี่ยงสำคัญที่ต้องจับตามอง โดยนักลงทุนต่างชาติเริ่มขายสุทธิตลาดหุ้นอินเดีย 3 วันติดต่อกันตั้งแต่วันที่ 30 ก.ย. 67 มีมูลค่ารวมประมาณ 3,000 ล้านดอลล่าร์สหรัฐฯ และนักวิเคราะห์เริ่มปรับประมาณการณ์กำไรของตลาดหุ้นอินเดียลง ประกอบกับมูลค่าตลาดหุ้นอินเดีย (Forward P/E) ที่อยู่เหนือค่าเฉลี่ยที่ +1 SD หุ้นอินเดียจึงมีโอกาสในการปรับฐาน เราจึงแนะนำขายทำกำไรหุ้นอินเดียบางส่วน แล้วเข้าลงทุนต่อในหุ้นโลก จากเศรษฐกิจสหรัฐฯ ที่ยังดูดี และการได้ผลประโยชน์ของการลดอัตราดอกเบี้ยของ Fed

คำเตือน: Principal Asset Allocation Plan เป็นบริการการแนะนำการจัดพอร์ตการลงทุนแบบการกระจายการลงทุนไปในสินทรัพย์ต่าง ๆ (Asset Allocation) ตามระดับความเสี่ยงในการลงทุนของผู้ลงทุน โดยเป็นการพิจารณาและประเมินภาวะการลงทุน เพื่อการสร้างและปรับพอร์ตอย่างสมดุล และอาจจะพิจารณาและนำเสนอการปรับเปลี่ยนสัดส่วนการลงทุนหรือปรับพอร์ตลงทุนเป็นรายเดือน เพื่อให้มั่นใจได้ว่าพอร์ตการลงทุนมีการกระจายความเสี่ยงอย่างเหมาะสมและสอดรับกับภาวะการลงทุน เนื่องจากการเปลี่ยนแปลงของราคาที่เปลี่ยนไปตามภาวะตลาดส่งผลให้สัดส่วนของแต่ละสินทรัพย์ที่ลงทุนมีการปรับเปลี่ยนไปจากสัดส่วนการลงทุนที่เหมาะสม อาจทำให้พอร์ตการลงทุนมีความเสี่ยงสูงหรือต่ำไปกว่าที่ควรจะเป็น เพื่อให้สัดส่วนการลงทุนเข้าสู่สัดส่วนการลงทุนที่เหมาะสม Principal Asset Allocation Plan เป็นเพียงคำแนะนำของ บริษัทจัดการ ผู้ลงทุนอาจไม่ได้รับผลตอบแทนตามคาดหวัง ทั้งนี้ ผู้ลงทุนควรทำความเข้าใจการจัดสรรการลงทุน (Basic Asset Allocation) ตามคำแนะนำของสำนักงาน ก.ล.ต.

พอร์ตการลงทุนดังกล่าวเป็นเพียงการประมาณการสัดส่วนการลงทุน ซึ่งสามารถเปลี่ยนแปลงได้เมื่อลงทุนจริง ขึ้นอยู่กับสภาพตลาด การลงทุนและโอกาสการลงทุนในแต่ละขณะ ทั้งนี้ ประมาณการสัดส่วนการลงทุน ไม่ใช่การรับประกันหรือยืนยันถึงผลตอบแทนในอนาคต/ ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน

คำอธิบายประกอบ Clients’ Portfolio Model 5 พอร์ตลงทุนแนะนำ

• สำหรับผู้ลงทุนที่มีระดับความเสี่ยง “ปานกลางค่อนข้างสูง” แนะนำพอร์ตการลงทุน “Income”

• สำหรับผู้ลงทุนที่มีระดับความเสี่ยง “สูง” ท่านสามารถลงทุนในพอร์ตการลงทุน “Income” และ “Balance”

• สำหรับผู้ลงทุนที่มีระดับความเสี่ยง “สูงมาก” ท่านสามารถลงทุนในพอร์ตการลงทุน “Income”, “Balance”, “Growth”, “Active Growth” และ “Global Growth”

• ทั้งนี้หากท่านผู้ลงทุนมีความประสงค์จะลงทุนในพอร์ตลงทุนที่มีระดับความเสี่ยงสูงกว่าระดับความเสี่ยงการลงทุนของท่าน ท่านจะต้อง “ยืนยัน” รับทราบความเสี่ยงของพอร์ตลงทุนที่ท่านได้เลือกลงทุน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน / PRINCIPAL GREITs กองทุนนี้ลงทุนกระจุกตัวในกลุ่มอุตสาหกรรมอสังหาริมทรัพย์ (Property Sector Fund) ดังนั้นหากมีปัจจัยลบที่ส่งผลกระทบต่อการลงทุนดังกล่าว ผู้ลงทุนอาจสูญเสียเงินลงทุนจํานวนมาก / PRINCIPAL GREITs, PRINCIPAL GQE, PRINCIPAL GESG, PRINCIPAL GCREDIT และ PRINCIPAL GHEALTH กองทุนหลักลงทุนกระจุกตัวในประเทศสหรัฐอเมริกา ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL GIFUH-A กองทุนหลักลงทุนกระจุกตัวในยุโรป อังกฤษ และอเมริกาเหนือ ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL GESG มิได้อยู่ภายใต้ข้อกำหนดว่าด้วยการเปิดเผยข้อมูลด้านความยั่งยืน การบริหารจัดการและการจัดทำรายงานของกองทุนรวมเช่นเดียวกับ SRI Fund / PRINCIPAL VNEQ ลงทุนกระจุกตัวในประเทศเวียดนาม ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL KEQ กองทุนหลักลงทุนกระจุกตัวในประเทศเกาหลี ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL INDIAEQ กองทุนหลักลงทุนกระจุกตัวในประเทศอินเดีย ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL GHEALTH ลงทุนกระจุกตัวในหมวดอุตสาหกรรม Healthcare ผู้ลงทุนอาจสูญเสียเงินลงทุนจํานวนมาก / PRINCIPAL DPLUS มีการลงทุนในต่างประเทศบางส่วนซึ่งจะไม่เกินร้อยละ 79 ของมูลค่าทรัพย์สินสุทธิ จึงอาจทำให้กองทุนมีความเสี่ยงจากอัตราแลกเปลี่ยนสกุลเงินบาทและสกุลเงินต่างประเทศอื่น ๆ ดังนั้น บริษัทจัดการจะลงทุนในสัญญาซื้อขายล่วงหน้าเพื่อป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน (Hedging) ไม่น้อยกว่าร้อยละ 90 ของมูลค่าทรัพย์สินที่ลงทุน ณ ต่างประเทศ เพื่อป้องกันความเสี่ยงดังกล่าว / PRINCIPAL GIFUH-A จะไม่ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนเงินตราต่างประเทศ (unhedged) ดังนั้นกองทุนจึงมีความเสี่ยงด้านอัตราแลกเปลี่ยนซึ่งอาจทำให้ผู้ลงทุนได้รับผลขาดทุนจากอัตราแลกเปลี่ยนหรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ / บริษัทจัดการใช้สัญญาซื้อขายล่วงหน้าเพื่อเป็นเครื่องมือในการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนของกองทุน (Hedging) ขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน / กองทุนมีนโยบายลงทุนในต่างประเทศ กองทุนอาจมีความเสี่ยงด้านอัตราแลกเปลี่ยน ผู้ลงทุนอาจขาดทุนหรือได้รับกำไร จากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าทุนเริ่มแรกได้ / ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต