มุมมองเศรษฐกิจและการลงทุน ไตรมาส 3 ปี 2565

มุมมองเศรษฐกิจและการลงทุน ไตรมาส 3 ปี 2565

รับมืออย่างไรกับการขึ้นดอกเบี้ยนโยบายและวิกฤติเงินเฟ้อ

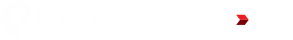

ตั้งแต่ต้นปีตลาดการเงินทั่วโลกเผชิญกับความผันผวนอย่างต่อเนื่อง จากการเร่งตัวขึ้นอย่างมากของอัตราเงินเฟ้อโดยเดือนพ.ค. 2565 ดัชนีราคาผู้บริโภคของสหรัฐฯ (CPI) ปรับตัวเพิ่มขึ้น 8.6% YoY สูงที่สุดในรอบกว่า 40 ปี เนื่องจากการเพิ่มขึ้นของราคาพลังงานและอาหารเป็นหลัก ซึ่งเป็นผลมาจากผลกระทบของสงครามระหว่างรัสเซีย-ยูเครน โดยสหรัฐฯและชาติพันธมิตรห้ามนำเข้าน้ำมันจากรัสเซีย ขณะที่รัสเซียถือว่าเป็นผู้ผลิตน้ำมันรายใหญ่เป็นอันดับ 2 ของโลกรองจากสหรัฐฯ (Source: EIA as of 1 June 2021) และรัสเซียและยูเครนเป็นผู้ผลิตและส่งออกธัญพืชรวมกันราว 1 ใน 4 ของโลก เมื่อเกิดเหตุการณ์ดังกล่าวทำให้ไม่สามารถส่งออกไปยังประเทศอื่นได้ รวมถึงปัจจัยการใช้นโยบายการล็อคดาวน์แบบ "โควิดเป็นศูนย์" ของรัฐบาลจีนเพื่อควบคุมการแพร่ระบาดของ COVID-19 ในกรุงเซี่ยงไฮ้และปักกิ่ง ซึ่งส่งผลกระทบต่อความต้องการใช้น้ำมันที่ลดลง สิ่งที่ตามมาคือ ธนาคารกลางสหรัฐฯ (เฟด) จำเป็นต้องขึ้นอัตราดอกเบี้ยนโยบายในการประชุมเดือนมิ.ย. 2565 ถึง 0.75% ซึ่งถือว่าเป็นการขึ้นในครั้งเดียวสูงสุดในรอบเกือบ 30 ปี ทั้งนี้ จากคำแถลงต่อสภาคองเกรสของนายเจอโรม พาวเวลล์ (ประธานเฟด) เมื่อวันที่ 22 และ 23 มิ.ย. 2565 ได้กล่าวว่า เฟดมีโอกาสปรับขึ้นอัตราดอกเบี้ยนโยบายได้อีก 0.75% ในการประชุมเดือน ก.ค. 2565 เพื่อสกัดเงินเฟ้อและเฟดจะจัดการกับเงินเฟ้อไม่ว่าจะด้วยวิธีใดก็ตาม ทำให้ตลาดกลับมาเชื่อมั่นมากขึ้นซึ่งสังเกตได้จากการคาดการณ์อัตราเงินเฟ้อที่เริ่มปรับตัวลง (Fig.1) นอกจากนี้เฟดได้ขึ้นอัตราดอกเบี้ยนโยบายไปแล้วราว 1.50% แบ่งเป็น 0.25%, 0.50% และ 0.75% ในรอบการประชุมเดือน มี.ค. พ.ค. และ มิ.ย. 2565 ตามลำดับ ทำให้อัตราดอกเบี้ยนโยบายปัจจุบันมาอยู่ที่ 1.50-1.75% ทั้งนี้ จาก dot plot ล่าสุดบ่งชี้ว่าเฟดมีโอกาสปรับขึ้นอัตราดอกเบี้ยถึง 3.40% ในสิ้นปีนี้ (Fig.2) เนื่องจากเฟดใช้นโยบายการเงินที่ตึงตัวตลาดจึงกังวลว่าอาจทำให้เศรษฐกิจของสหรัฐฯเกิดภาวะเศรษฐกิจถดถอย ดังนั้น อัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปี ข้อมูล ณ วันที่ 24 มิ.ย. 2565 จึงปรับตัวขึ้นอย่างต่อเนื่องตั้งแต่ต้นปีกว่า 1.614% มาอยู่ที่ระดับ 3.1376% อย่างไรก็ดี ทางด้านรัฐบาลสหรัฐฯ นำโดยประธานาธิบดี (ปธน.) โจ ไบเดน และ รัฐมนตรีว่าการกระทรวงการคลัง คุณเจเน็ต เยลเลน มีแผนที่จะยกเลิกการเก็บภาษีนำเข้าจากจีนที่ถูกเก็บในสมัย ปธน.โดนัลด์ ทรัมป์ เพื่อช่วยลดแรงกดดันต่ออัตราเงินเฟ้อ ดังนั้น ทำให้มีโอกาสที่อัตราเงินเฟ้อสหรัฐฯ จะผ่านจุดสูงสุดได้ในไตรมาส 3/2565

นอกจากธนาคารกลางสหรัฐฯ ที่กำลังเผชิญกับปัญหาเงินเฟ้อแล้ว ยุโรปก็เป็นอีกภูมิภาคหนึ่งที่กำลังประสบปัญหาเช่นเดียวกัน โดยเงินเฟ้อยุโรปเดือนพ.ค. 2565 ทำจุดสูงสุดใหม่เร่งตัวขึ้นถึง 8.1% YoY ส่วนอัตราเงินเฟ้อฟื้นฐานไม่รวมอาหารและพลังงานปรับตัวขึ้น 3.8% YoY ทำให้ธนาคารกลางยุโรป (ECB) ตัดสินใจหยุดการซื้อพันธบัตรภายใต้โครงการ Asset Purchase Program (APP) ในวันที่ 1 ก.ค. 2565 ซึ่งเร็วขึ้นกว่าที่คาดการณ์ไว้ในตอนแรก เช่นเดียวกัน ECB ส่งสัญญาณว่าจะเริ่มปรับขึ้นอัตราดอกเบี้ยนโยบายในเดือนก.ค. 2565 ทำให้มีโอกาสที่อัตราดอกเบี้ยของยูโรโซนจะกลับมาบวกเป็นครั้งแรกในรอบกว่า 7 ปี สาเหตุหลักที่ยุโรปมีความเสี่ยงสูงจากอัตราเงินเฟ้อ เนื่องจากราคาพลังงานที่ปรับตัวสูงขึ้น โดยเฉพาะราคาก๊าซธรรมชาติ หลังจากก่อนหน้านี้ยุโรปได้มีการคว่ำบาตรการนำเข้าน้ำมันทางทะเลจากรัสเซียและกำลังลดการนำเข้าก๊าซธรรมชาติ ทำให้ยุโรปได้รับความช่วยเหลือจากสหรัฐฯ ในฐานะผู้ส่งออกก๊าซธรรมชาติแทนรัสเซีย อย่างไรก็ดี ท่าเรือขนส่งก๊าซธรรมชาติของสหรัฐฯ ที่มีชื่อว่า Freeport ซึ่งเป็นท่าเรือขนส่งมายังยุโรปได้เกิดเพลิงไหม้ทำให้ต้องปิดซ่อมเป็นเวลาถึง 3 เดือน ประกอบกับรัสเซียเองได้ตัดการส่งก๊าซธรรมชาติผ่านท่อ NODSTREAM1 ลงถึง 40% ทำให้ราคาก๊าซธรรมชาติในยุโรปกลับมาเร่งตัวและมีแนวโน้มปรับตัวขึ้นต่อเนื่องไปตลอดทั้งปีนี้ เนื่องจากยุโรปกำลังจะเข้าสู่หน้าหนาวในปลายไตรมาส 3/2565 ทำให้มีโอกาสสูงที่ยุโรปจะเกิดวิกฤติพลังงานที่รุนแรงกว่าในช่วงที่เกิดการแพร่ระบาดของ COVID-19 และน่าจะทำให้อัตราเงินเฟ้อของยุโรปคงตัวอยู่ในระดับสูงต่อไปตลอดทั้งปีนี้ ก่อนที่จะค่อยปรับตัวลงในปี 2566

ทางด้านประเทศไทย ณ ปัจจุบันธนาคารแห่งประเทศไทย (ธปท.) ยังคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 0.50% ด้วยคะแนนเสียง 4:3 ในการประชุมเดือนมิ.ย. 2565 เนื่องจากธนาคารแห่งประเทศไทยประเมินว่าเศรษฐกิจไทยจะขยายตัวได้ต่อเนื่องและมีโอกาสฟื้นตัวดีกว่าที่ประเมินไว้ จากการบริโภคภายในประเทศและการกลับมาของนักท่องเที่ยวต่างชาติที่เพิ่มขึ้นหลังจากเปิดประเทศ อย่างไรก็ดี มีความเสี่ยงทางด้านเงินเฟ้อที่มีโอกาสผลกระทบจากต้นทุนและค่าครองชีพที่สูงขึ้นต่อการบริโภคภาคเอกชน โดยอัตราเงินเฟ้อเดือนพ.ค. ปรับตัวขึ้นถึง 7.1% YoY สูงสุดในรอบ 13 ปี โดยมีปัจจัยหลักมาจากราคาพลังงานและอาหารเช่นเดียวกับสหรัฐฯ ประกอบกับกองทุนเงินอุดหนุนน้ำมันดีเซลไม่มีสภาพคล่องที่เพียงพอ ทำให้ราคาน้ำมันดีเซลมีโอกาสปรับตัวขึ้นต่อเนื่อง และกดดันให้อัตราเงินเฟ้อในประเทศให้สูงขึ้นได้อีกในไตรมาสหน้า โดยปัจจุบันตลาดได้รับข่าวการขึ้นอัตราดอกเบี้ยของ ธปท. ล่วงหน้าไปแล้ว โดยสังเกตจากอัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 2 ปี ที่ปรับตัวจากไปแตะระดับ 1.8414% ข้อมูล ณ วันที่ 24 มิ.ย. 2565 ขณะที่เราคาดว่าธนาคารแห่งประเทศไทยมีโอกาสปรับขึ้นอัตราดอกเบี้ยนโยบายในการประชุมเดือนส.ค. 2565 และอาจปรับขึ้นดอกเบี้ยได้ถึง 2 ครั้งในปีนี้ หากอัตราเงินเฟ้อยังคงอยู่ในระดับสูง ซึ่งจะทำให้อัตราผลตอบแทนพันธบัตรรัฐบาลในระยะสั้นมีโอกาสปรับตัวขึ้นได้อีก

มุมมองการลงทุนตลาดไทย ไตรมาส 3 ของปี 2565

เศรษฐกิจไทยในปี 2565 เริ่มฟื้นตัวได้ดีจากการส่งออกและการบริโภคในประเทศ หลังเริ่มมีการผ่อนคลายมาตรการควบคุมการแพร่ระบาดของ COVID-19 ขณะที่อัตราการติดเชื้อลดลงอย่างต่อเนื่องและกำลังจะเข้าสู่โรคประจำถิ่น ทำให้รัฐบาลเตรียมเปิดประเทศอย่างเต็มรูปแบบ โดยเราคาดว่าภาคการท่องเที่ยวน่าจะเริ่มฟื้นตัวได้ดีในช่วงที่เหลือปีนี้ อย่างไรก็ดี ในส่วนของภาคการส่งออกยังคงต้องติดตามอย่างใกล้ชิด เนื่องจากอาจเกิดภาวะเศรษฐกิจถดถอยในหลายประเทศซึ่งจะทำให้ความต้องการจากภายนอกประเทศ (external demand) อ่อนแอลง แม้ว่าไทยจะได้เปรียบในการส่งออกมากขึ้นจากการอ่อนค่าของค่าเงินบาทก็ตาม อย่างไรก็ดี เงินบาทที่อ่อนค่าและราคาน้ำมันที่ปรับตัวสูงขึ้น ทำให้ไทยจะต้องนำเข้าพลังงานแพงขึ้น รวมถึงวัตถุดิบต่างๆที่ไม่สามารถผลิตได้เองภายในประเทศ ซึ่งกระทรวงการคลังประเมินว่าดุลบัญชีเดินสะพัดของไทยในปีนี้น่าจะขาดดุล 4.4 พันล้านเหรียญสหรัฐ จึงเป็นแรงกดดันให้ค่าเงินบาทอ่อนค่าลงไปอีก ขณะที่ธปท. มองว่าการปล่อยให้ดอกเบี้ยอยู่ในระดับต่ำจนเกินไปจะทำให้ระบบการเงินของประเทศขาดเสถียรภาพ และเงินเฟ้อที่สูงส่งผลต่อประชาชนมากกว่าผลของการขึ้นดอกเบี้ย จึงมองว่า ธปท. มีโอกาสปรับขึ้นอัตราดอกเบี้ยนโยบายได้ถึง 2 ครั้งในปีนี้ เพื่อชะลอผลของอัตราเงินเฟ้อ เงินบาทอ่อนค่า ป้องกันเงินทุนไหลออก และยังสร้าง Policy space เพื่อเป็นเครื่องมือในการช่วยเหลือเศรษฐกิจในอนาคต นอกจากนี้ เสถียรภาพทางการเมืองของไทยยังคงมีความน่ากังวล และมีโอกาสที่จะมีการเลือกตั้งในช่วงปลายปี

ตราสารหนี้: ดอกเบี้ยขาขึ้น

ปัจจัยที่มีผลต่อตราสารหนี้มากที่สุดในช่วงนี้ คือ อัตราเงินเฟ้อที่ปรับตัวสูงที่สุดในรอบหลายสิบปีทั่วโลกจากราคาน้ำมันและอาหาร ทำให้เฟดต้องใช้นโยบายการเงินที่ตึงตัวมากขึ้นโดยการขึ้นดอกเบี้ยและลดสภาพคล่อง โดยมองว่าหากมาตรการของเฟดได้ผล และเงินเฟ้อมีแนวโน้มชะลอตัวลงจาก demand ที่ลดลง อาจทำให้เฟดไม่ต้องขึ้นดอกเบี้ยมากอย่างที่คาด และส่งผลให้เกิดเศรษฐกิจถดถอยโดยไม่จำเป็น ทั้งยังมองว่าแม้จะเกิดเศรษฐกิจถดถอย ปัญหาเงินเฟ้อสูงน่าจะหายไป และเฟดจะต้องหันกลับมาลดดอกเบี้ยเพื่อกระตุ้นเศรษฐกิจอีกครั้งใน 2-3 ปีข้างหน้า ซึ่งอัตราผลตอบแทนพันธบัตรรัฐบาลระดับนี้เริ่มมีความน่าสนใจในการลงทุนมากกว่าช่วงต้นปีแรก ซึ่งแม้จะมีความผันผวนอยู่สูงก็ตาม โดยส่วนของตราสารหนี้ไทยในช่วงที่ผ่านมาปรับตัวเพิ่มขึ้นอย่างต่อเนื่อง โดยสะท้อนการขึ้นดอกเบี้ยไปแล้ว 1-2 ครั้งในปีนี้ ขณะที่อัตราผตอบแทนพันธบัตรรัฐบาลของไทยปรับตัวเพิ่มขึ้นมาจากช่วงต้นปีไปสูงที่สุดประมาณ 3.42% ก่อนที่จะปรับลดลงมาที่ระดับใกล้เคียง 3% ในช่วงปลายเดือนมิ.ย. 2565

ตราสารทุนต่างประเทศ

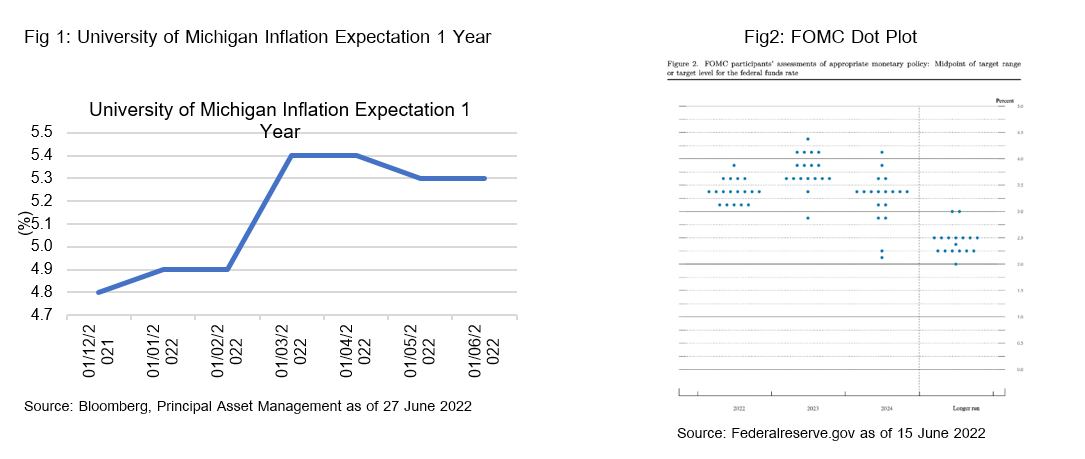

ตลาดหุ้นสหรัฐฯ S&P500 ปรับตัวลงกว่า 19.77% ข้อมูล ณ วันที่ 24 มิ.ย. 2565 จากความกังวลว่าเฟดจะปรับขึ้นอัตราดอกเบี้ยนโยบาย ซึ่งจะส่งผลกระทบต่ออัตราการเติบโตของผลกำไรของบริษัทจดทะเบียน ประกอบกับอัตราเงินเฟ้อที่อยู่ในระดับสูงอาจจะยาวนานกว่าที่คาด เป็นผลจากสงครามระหว่างรัสเซียและยูเครน ดังนั้น เฟดจึงจำเป็นต้องเร่งปรับขึ้นอัตราดอกเบี้ยมากกว่าที่ตลาดคาด จนทำให้ตลาดกังวลว่าเศรษฐกิจสหรัฐฯอาจเข้าสู่ภาวะเศรษฐกิจถดถอยได้ในที่สุด โดยล่าสุดมีโอกาสที่จะเกิดเศรษฐกิจถดถอยในช่วงกลางปี 2566 ถึงต้นปี 2567 อย่างไรก็ดี หากเราประเมินทางด้าน Valuation Forward EPS และ Forward P/E ของ S&P500 จะพบว่ากำไรของบริษัทจดทะเบียนยังมีแนวโน้มการปรับประมาณการกำไรเพิ่มขึ้นอย่างต่อเนื่องในปีนี้ ในทางตรงกันข้าม Forward P/E ปรับตัวลงมาใกล้กับระดับค่าเฉลี่ยประมาณ 16.5 เท่า ในส่วนของ Earning Yield Gap (EYG) ซึ่งเป็นส่วนต่างระหว่างอัตราผลตอบแทนของกำไรและอัตราผลตอบแทนของพันธบัตรรัฐบาลอายุ 10 ปีอยู่ในระดับต่ำเมื่อเปรียบเทียบกับ EYG ในช่วง 10 ปีที่ผ่านมา (Fig.3) ซึ่งสะท้อนต่อความน่าสนใจของตลาดหุ้นสหรัฐฯ ที่ต่ำลง

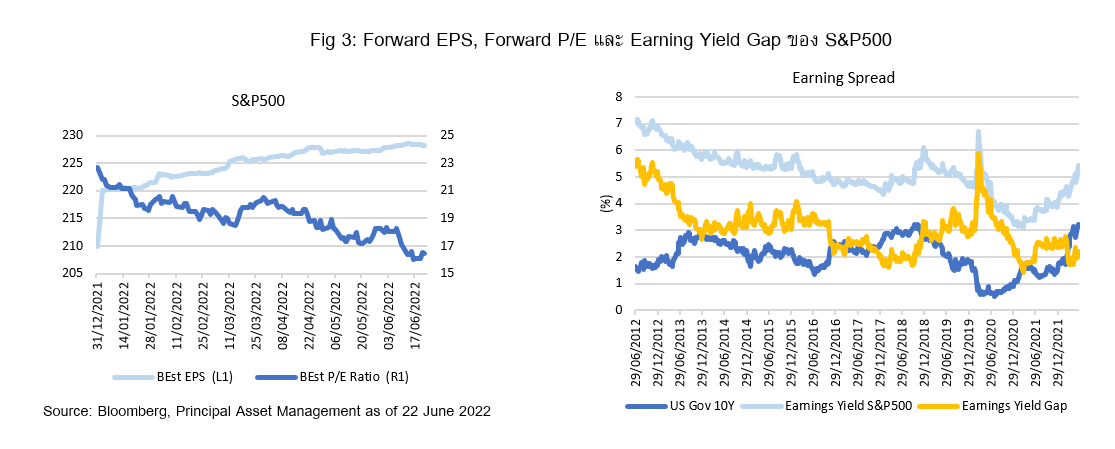

ในส่วนยุโรป ECB กำลังจะเริ่มการใช้นโยบายการเงินที่ตึงตัวเพื่อควบคุมอัตราเงินเฟ้อที่ทำระดับจุดสูงสุดใหม่ ประกอบกับยุโรปอาจเผชิญกับวิกฤติพลังงานได้ในช่วงปลายปีนี้ ทำให้ตลาดหุ้นยุโรปมีความเสี่ยงที่สูงขึ้นและมีโอกาสที่ EPS จะถูกปรับประมาณการณ์ลงได้เช่นกัน (Fig.4) ดังนั้น เศรษฐกิจยุโรปมีโอกาสเติบโตชะลอลงในช่วงที่เหลือของปีและอาจเข้าสู่ Recession ได้ในช่วงปลายปีนี้หรือต้นปีหน้า

ในทางตรงกันข้ามทางฝั่งเอเชียมีปัญหาเรื่องของอัตราเงินเฟ้อน้อยกว่าสหรัฐฯ และยุโรป โดยเฉพาะประเทศจีนที่อัตราเงินเฟ้อในเดือนพ.ค. 2565 ยังอยู่ในระดับที่ค่อนข้างต่ำราว 2.1% YoY ทำให้ธนาคารกลางจีน (PBoC) ยังคงใช้นโยบายการเงินที่ผ่อนคลายได้อย่างต่อเนื่อง เช่น การอัดฉีดสภาพคล่อง ปรับลดอัตราดอกเบี้ยเงินกู้ลูกค้าชั้นดี ประกอบกับรัฐบาลจีนได้ออกนโยบายการคลังมาเพื่อกระตุ้นเศรษฐกิจ ได้แก่ คืนเงินภาษีให้กับบริษัทเอกชน ลดภาษี และ เพิ่มโควตาสินเชื่อสำหรับธุรกิจขนาดเล็กและขนาดกลางเป็นสองเท่า เป็นต้น และมีแนวโน้มที่จะผ่อนคลายการล็อคดาวน์มากขึ้น ทำให้เศรษฐกิจมีโอกาสฟื้นตัวกลับมาได้ในไตรมาส 3 ขณะที่อินเดียยังคงเติบโตได้อย่างแข็งแกร่งต่อเนื่องและมีแนวโน้มสามารถควบคุมอัตราเงินเฟ้อได้ หลังจากธนาคารกลางอินเดียขึ้นดอกเบี้ยไปแล้ว 2 ครั้งในปีนี้ ทำให้อัตราดอกเบี้ยนโยบายอยู่ที่ระดับ 4.90% ดังนั้น ในภาพรวมเศรษฐกิจของเอเชียมีโอกาสที่จะเติบโตได้ดีกว่าฝั่ง Developed Market ในช่วงไตรมาส 3/2565

ตราสารทางเลือก: ยังเผชิญกับ Spread compression

ฝั่งของ REITs กำลังเผชิญกับความท้าทายจากภาวะดอกเบี้ยที่เป็นขาขึ้นอย่างรวดเร็วในหลายประเทศ โดยเฉพาะในกลุ่มของประเทศที่พัฒนาแล้ว ทำให้ส่วนต่างระหว่างอัตราเงินปันผลและอัตราผลตอบแทนพันธบัตรรัฐบาลแคบลง จึงทำให้ REITs มีความน่าสนใจน้อยลงในสายตาของนักลงทุน ขณะที่แรงหนุนจากการเปิดเมืองของประเทศพัฒนาแล้วมีค่อนข้างน้อยเนื่องจากได้มีการ Reopening ไปตั้งแต่ปีที่แล้ว

ในฝั่งของ REITs ไทยและสิงคโปร์มีทิศทางที่ใกล้เคียงกับ REITs ทั่วโลก แม้ว่าจะได้ประโยชน์จากการกลับมาเปิดเศรษฐกิจและการเริ่มต้นเปิดรับนักท่องเที่ยวจากต่างประเทศอีกครั้ง ทำให้ส่วนลดค่าเช่าน้อยลง และสามารถจ่ายเงินปันผลเพิ่มขึ้น ซึ่งเป็นแรงหนุนสำคัญต่อแนวโน้มการฟื้นตัวของกลุ่มกองทุนอสังหาริมทรัพย์และ REITs แต่เนื่องจากอัตราเงินเฟ้อที่ปรับตัวเพิ่มขึ้นจึงทำให้ธนาคารกลางมีแนวโน้มปรับขึ้นดอกเบี้ยเช่นเดียวกับกลุ่มของประเทศที่พัฒนาแล้ว จึงทำให้ส่วนต่างระหว่างอัตราเงินปันผลและอัตราผลตอบแทนพันธบัตรรัฐบาลแคบลง ดังนั้น REITs จึงเป็นหนึ่งสินทรัพย์ที่ได้รับผลกระทบจากการปรับขึ้นอัตราดอกเบี้ยนโยบายและตลาดหุ้นปรับตัวลง

นอกจากนี้ ในหลายอุตสาหกรรมของ REITs ก็มีโครงสร้างรายได้ที่เปลี่ยนไป เช่น แนวโน้มการทำงาน work from home ที่มากขึ้น ทำให้ออฟฟิศปล่อยเช่ามีแนวโน้มรายได้ลดลงในระยะยาว และยังมีอีกหลายธุรกิจที่ได้รับผลกระทบจากการแพร่ระบาดของ COVID-19 และน่าจะเปลี่ยนแปลงในระยะยาว แม้ในบางอุตสาหกรรมที่ได้รับผลกระทบน้อย แต่ราคาก็ยังคงถือว่าสูงกว่ากลุ่มที่มีแนวโน้มรายได้ลดลง ทำให้อัตราผลตอบแทนคาดหวังต่ำลงไปด้วย

กองทุนแนะนำ

กองทุนเปิดพรินซิเพิล โกลบอล มัลติ แอสเซท Principal Global Multi Asset Fund (PRINCIPAL GMA) เป็นกองทุนผสมที่มีสัดส่วนตราสารทุนประมาณ 70% และตราสารหนี้ 30% โดยมีจุดประสงค์เพื่อการลงทุนระยะยาว โดยมุ่งเน้นลงทุนในกองทุนรวม และ/หรือ กองทุน Exchange Traded Fund (ETF) ต่างประเทศ โดยสามารถลงทุนในสินทรัพย์ได้หลากหลายประเทศและประเภททั้ง หุ้น ตราสารกึ่งหนี้กึ่งทุน ตราสารแห่งหนี้และ/หรือเงินฝาก หน่วยลงทุนของกองทุนรวมอสังหาริมทรัพย์ (หน่วย Property) หน่วยทรัสต์ของทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REITs) หน่วยลงทุนกองทุนโครงสร้างพื้นฐาน (หน่วย Infra) รวมถึงหลักทรัพย์หรือทรัพย์สินอื่นใด ที่สำนักงานคณะกรรมการ ก.ล.ต.เห็นชอบให้ลงทุนได้ โดยเป็นกองทุนที่ได้รับคำแนะนำจาก Principal Global Investor ซึ่งเป็นบริษัทจัดการกองทุนระดับโลก ที่มีความเชี่ยวชาญในการลงทุนสินทรัพย์ทั่วโลกมายาวนาน

กองทุนเปิดพรินซิเพิล เอเชีย แปซิฟิก ไดนามิก อินคัม อิควิตี้ Principal Asia Pacific Dynamic Income Equity Fund (PRINCIPAL APDI) Master Fund คือ Principal Asia Pacific Dynamic Income Fund โดยเป็นกองทุนที่มีสไตล์การบริหารแบบ Active มุ่งเน้นการลงทุนในหุ้นคุณภาพที่มีแนวโน้มเติบโตสูง และ/หรือ ให้อัตราผลตอบแทนจากการลงทุน เช่น รายได้จากเงินปันผล ในระดับสูงอย่างสม่ำเสมอ ทั่วภูมิภาคเอเชียแปซิฟิก (ไม่รวมญี่ปุ่น) โดยล่าสุดมีน้ำหนักในหุ้นจีนแผ่นดินใหญ่และจีนในฮ่องกงรวมกันประมาณ 30%

กองทุนเปิดพรินซิเพิล เวียดนาม อิควิตี้ Principal Vietnam Equity Fund (PRINCIPAL VNEQ) มุ่งเน้นการลงทุนในหุ้นที่จดทะเบียนในตลาดหลักทรัพย์เวียดนามหรือมีธุรกิจหลักในประเทศเวียดนามที่มีขนาดใหญ่และเชื่อว่ามีศักยภาพในการเติบโตในอนาคตล้อตามกับเศรษฐกิจของประเทศ รวมถึงกองทุนรวมอื่นที่มีนโยบายการลงทุนในตราสารแห่งทุน และ/หรือกองทุนรวมอีทีเอฟตราสารทุนต่างประเทศ ที่เน้นลงทุนในตราสารทุนประเทศเวียดนาม โดยกองทุนจะมีวิธีการคัดสรรหุ้นแบบ Bottom-Up และผู้จัดการกองทุนจะทำการเยี่ยมชมบริษัทที่ลงทุนอย่างน้อย 1 ครั้งต่อปี

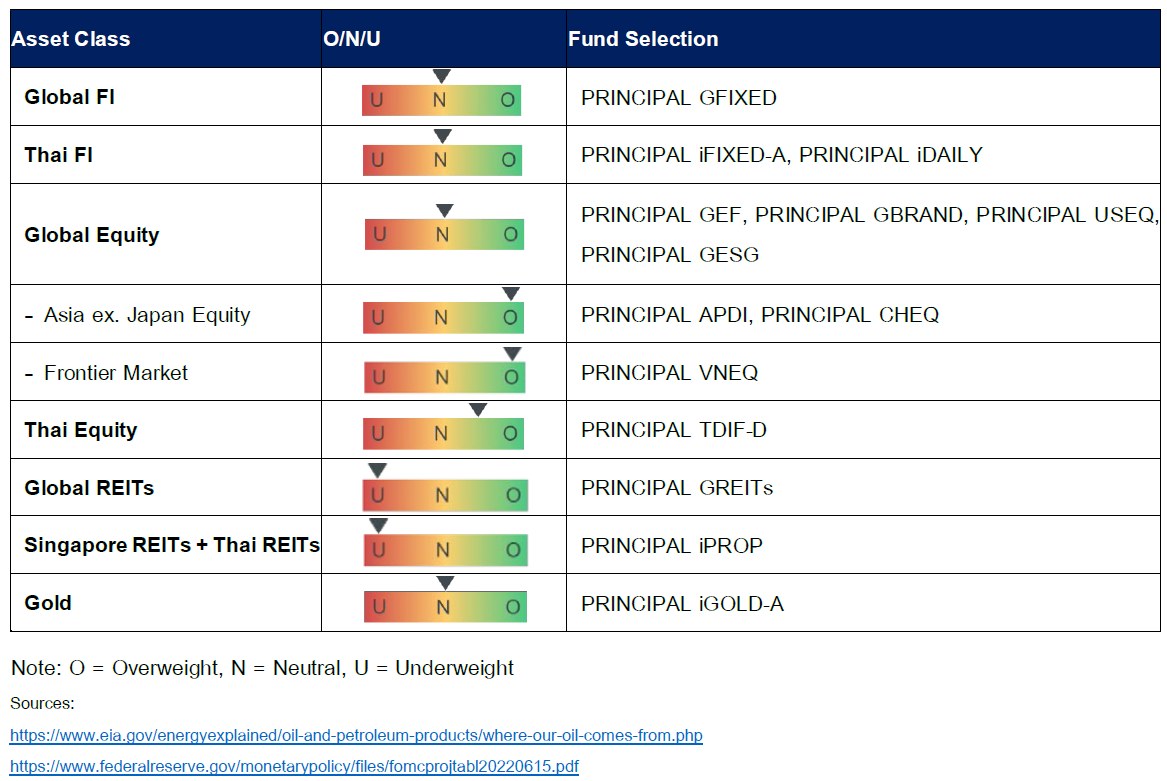

มุมมอง Asset Allocation ในไตรมาส 3

สัดส่วนการลงทุนที่เหมาะสม/ การจัดสรรเงินลงทุน

Principal Asset Allocation Plan

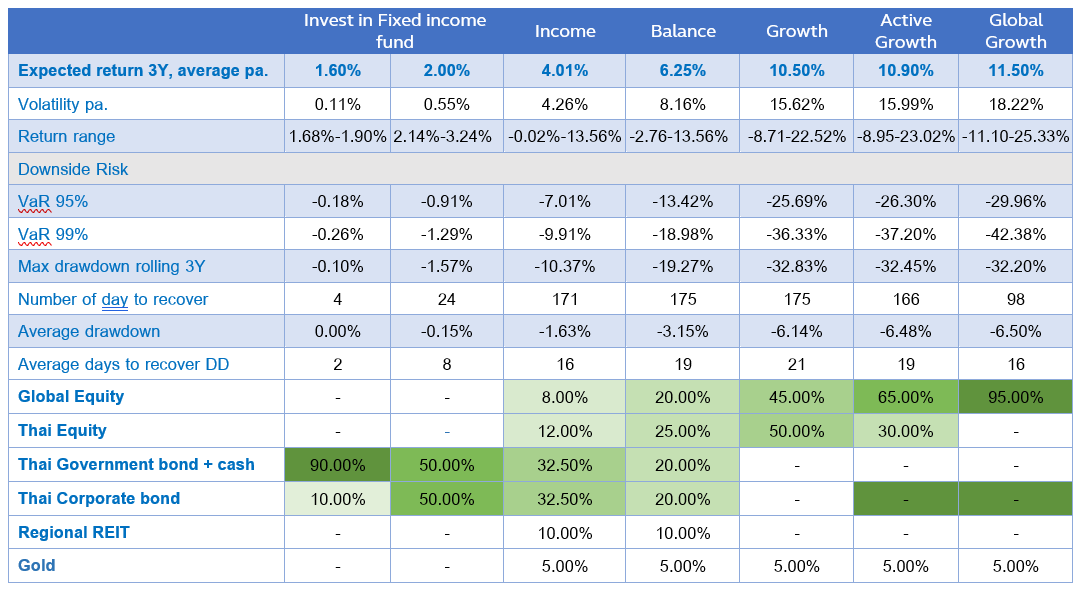

เป็นบริการการแนะนำ การจัดพอร์ตการลงทุนแบบการกระจายการลงทุนไปในสินทรัพย์ ต่างๆ (Asset Allocation) ตามระดับความเสี่ยงในการลงทุนของผู้ลงทุน โดยเป็นการพิจารณาและประเมินภาวะการลงทุน เพื่อการสร้างและปรับพอร์ตอย่างสมดุล และอาจจะพิจารณาและ นำเสนอการปรับเปลี่ยนสัดส่วนการลงทุนหรือปรับพอร์ตลงทุนเป็นรายไตรมาส เพื่อให้มั่นใจได้ว่าพอร์ตการลงทุนมีการกระจาย ความเสี่ยงอย่างเหมาะสม และสอดรับกับภาวะการลงทุน เนื่องจากการเปลี่ยนแปลงของราคาที่เปลี่ยนไปตามภาวะตลาด ส่งผลให้สัดส่วนของแต่ละสินทรัพย์ที่ลงทุนมีการปรับเปลี่ยนไปจากสัดส่วนการลงทุนที่เหมาะสม อาจทำให้พอร์ตการลงทุนมี ความเสี่ยงสูงหรือต่ำไปกว่าที่ควรจะเป็น เพื่อให้สัดส่วนการลงทุน เข้าสู่สัดส่วนการลงทุนที่เหมาะสม Principal Asset Allocation Plan เป็นเพียงคำแนะนำของ บริษัทจัดการ ผู้ลงทุนอาจ ไม่ได้รับผลตอบแทนตามคาดหวัง ทั้งนี้ ผู้ลงทุนควรทำความ เข้าใจการจัดสรรการลงทุน (Basic Asset Allocation) ตามคำแนะนำของสำนักงาน ก.ล.ต.

พอร์ตการลงทุนดังกล่าวเป็นเพียงการประมาณการสัดส่วนการลงทุน ซึ่งสามารถเปลี่ยนแปลงได้เมื่อลงทุนจริง ขึ้นอยู่กับสภาพตลาด การลงทุนและโอกาสการลงทุนในแต่ละขณะ ทั้งนี้ ประมาณการ ผลตอบแทนไม่ใช่การรับประกันหรือยืนยันถึงผลตอบแทนในอนาคต/ ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน

คำอธิบายของพอร์ตการลงทุน Principal Asset Allocation Plan

คำนิยามของกลุ่มตราสารหนี้ กลุ่มตราสารหนี้ระยะกลาง Mid-Term Fixed Income คือ กองทุนรวมตราสารหนี้ทั่วไป เน้นลงทุนในตราสารหนี้ระยะกลาง มี Portfolio Duration โดยเฉลี่ยอยู่ประมาณ 1 - 3 ปี

คำอธิบายประกอบ 5 Asset Allocation Model พอร์ตลงทุนแนะนำ

- สำหรับผู้ลงทุนที่มีระดับความเสี่ยง “ต่ำ” และ “ปานกลางค่อนข้างต่ำ” แนะนำให้ท่านเลือกลงทุนในกองทุนตราสารหนี้

- สำหรับผู้ลงทุนที่มีระดับความเสี่ยง “ปานกลางค่อนข้างสูง” แนะนำพอร์ตการลงทุน “Income”

- สำหรับผู้ลงทุนที่มีระดับความเสี่ยง “สูง” ท่านสามารถลงทุนในพอร์ตการลงทุน “Income” และ “Balance”

- สำหรับผู้ลงทุนที่มีระดับความเสี่ยง “สูงมาก” ท่านสามารถลงทุนในพอร์ตการลงทุน “Income”, “Balance”, “Growth”, “Active Growth”, “Global Equity”

ทั้งนี้ หากท่านผู้ลงทุนมีความประสงค์จะลงทุนในพอร์ตลงทุนที่มีระดับความเสี่ยงสูงกว่าระดับความเสี่ยงการลงทุนของท่าน ท่านจะต้อง “ยืนยัน” รับทราบความเสี่ยงของพอร์ตลงทุนที่ท่านได้เลือกลงทุน

คำอธิบายประกอบ Expected Return และ Return Volatility (ความผันผวนของอัตราผลตอบแทนคาดการณ์ในระยะเวลา 3 ปี ข้างหน้า)

Expected Return และ Return Volatility หมายถึง อัตราผลตอบแทนและค่าความเสี่ยงคาดการณ์เฉลี่ยต่อปี สำหรับการลงทุนในระยะ 3 ปีข้างหน้า ซึ่งมาจากการศึกษาข้อมูล ในอดีตย้อนหลังเป็นฐานในการคำนวณ ดังนั้น ชุดข้อมูลดังกล่าว จึงมิได้ยืนยันถึงอัตราผลตอบแทนที่จะเกิดขึ้นจริงในอนาคตExpected Return และ Return Volatility คำนวณมาจาก อัตราผลตอบแทนและค่าความเสี่ยงที่เกิดขึ้นจริงในอดีตของตราสารทุนไทย ตราสารทุนต่างประเทศ และการลงทุนทางเลือกในกองทุนอสังหาริมทรัพย์และ REITs ผ่านดัชนีที่ใช้เป็นตัวแทนแต่ละสินทรัพย์ ข้อมูลย้อนหลัง 10 ปี (ตั้งแต่ ธันวาคม 2554 ถึง ธันวาคม 2564) ขณะที่ตราสารหนี้ไทย คำนวณมาจาก แนวโน้มอัตราผลตอบแทนจากเส้นอัตราผลตอบแทนของตลาดตราสารหนี้ หรือ Bond Yield Curve

ดัชนีที่ใช้ในการคำนวณอัตราผลตอบแทนในอดีตของแต่ละ สินทรัพย์ ได้แก่

- ตราสารทุนไทย - ดัชนี SET Total Return Index

- ตราสารทุนต่างประเทศ - ดัชนี MSCI ACWI Total Return Index

- ตราสารหนี้ - ดัชนี GovBond 1-3Yrs NTR Index (50%) + MTMCorpA-up 1-3Yrs NTR Index (25%) + Avg12MFixed(BBLc,KBANK,SCB) (25%)

- การลงทุนทางเลือกในกองทุนอสังหาริมทรัพย์และ REITs - ดัชนี SET PF&REIT Total Return Index (50%) + ดัชนี FTSE ST Real Estate Investment Trusts Total Return Index (50%)

อ่าน Principal Asset Allocation Recommendation 3Q/2022 ที่นี่