มุมมองการลงทุน กองทุน PRINCIPAL iPROP

ภาพรวมของ REITs ช่วงเดือนมีนาคม-พฤษภาคม 2023

ภาพรวมของรีทไทยและสิงคโปร์ในช่วง 3 เดือนที่ผ่านมา เป็นช่วงฟื้นตัวจาก COVID-19 และได้รับประโยชน์จากนักท่องเที่ยวจีนที่เริ่มเดินทางเข้าประเทศตั้งแต่ต้นปีที่ผ่านมา ทำให้ผลการดำเนินงานของรีทกลับมาดีขึ้นต่อจากสิ้นปีที่ผ่านมา โดยเฉพาะกลุ่มห้างสรรพสินค้าและโรงแรมมีกำไรมากขึ้นและจ่ายเงินปันผลมากขึ้นมาตลอด 3 ไตรมาส ที่ผ่านมา เนื่องจากให้ส่วนลดค่าเช่าน้อยลง อัตราการเช่าดีขึ้น โดยรอบบัญชีนี้ (28 ก.พ. 66 – 31 พ.ค. 66) กองทุน PRINCIPAL iPROP ได้รับเงินปันผลรับประมาณ 1.69% เทียบกับ 2 รอบบัญชีก่อนได้รับประมาณ 1.42% และ 1.07% ตามลำดับ แต่ยังมีปัจจัยอื่นกดดัน เช่น ต้นทุนพลังงานและดอกเบี้ยจ่ายที่ทยอยปรับเพิ่มขึ้นอย่างมีนัยสำคัญ โดยเฉพาะธนาคารกลางสหรัฐ (FED) ที่ขึ้นดอกเบี้ยตั้งแต่เดือนมีนาคม 2022 จนถึงพฤษภาคม 2023 ทุกครั้งที่มีการประชุมทำให้ดอกเบี้ยนโยบายสูงถึง 5%-5.25% ในขณะที่ธนาคารกลางอังกฤษ (BOE), ธนาคารกลางยุโรป (ECB), ธนาคารกลางอื่น ก็ปรับดอกเบี้ยนโยบายขึ้นต่อเนื่องเช่นกัน ด้วยเหตุผลที่ต้องการควบคุมปัญหาเงินเฟ้อ

ดอกเบี้ยที่เพิ่มสูงขึ้นรวดเร็ว ทำให้ภาคอสังหาริมทรัพย์ได้รับแรงกดดันมากขึ้น โดยเฉพาะภาคอสังหาริมทรัพย์สหรัฐที่กำลังจะมีปัญหาจากวิกฤตสภาพคล่องของธนาคารระดับภูมิภาค (Regional Bank) ใน 3 เดือนที่ผ่านมา ซึ่ง Regional bank เป็นธนาคารที่มีการปล่อยกู้อสังหาริมทรัพย์หลายโครงการ แต่เมื่อตัวเองขาดสภาพคล่องก็ไม่สามารถปล่อยเงินกู้ได้ต่อไป ทำให้อสังหาริมทรัพย์โครงการนั้นๆ ขาดสภาพคล่องไปด้วย นอกจากนี้ปรากฏการณ์ Work from home ยังดำเนินต่อไปแม้ว่าการระบาดของโรค COVID-19 จะลดลงไป ทำให้อาคารสำนักงานหลายแห่งอัตราว่างสูงขึ้น ต้นทุนดอกเบี้ยและพลังงานที่เพิ่มขึ้นรวดเร็วทำให้อาคารสำนักงานให้เช่าในสหรัฐฯ เริ่มมีปัญหา

สำหรับอสังหาริมทรัพย์ประเภทอื่น เช่น ที่อยู่อาศัย ศูนย์การค้า และโรงแรม ยังมีความต้องการต่อเนื่อง และฟื้นตัวจาก COVID-19 ตามลำดับ แต่ไม่สดใสเท่าที่ควรจะเป็นเนื่องจากถูกแรงกดดันจากอัตราดอกเบี้ยและความกังวลของเศรษฐกิจที่ชะลอตัวเช่นเดียวกัน แรงขายสินทรัพย์เสี่ยง เช่น หุ้นและรีท เกิดขึ้นตลอด 12 เดือนที่ผ่านมา จากผลของดอกเบี้ยที่ปรับตัวขึ้น การดูดสภาพคล่องออกจากตลาดโดยนโยบาย

QT (Quantitative Tightening) และความกังวลต่อปัญหาสภาพคล่องภาคอสังหาริมทรัพย์ ทำให้รอบบัญชีนี้ ราคารีทปรับตัวลงมากกว่า 5% (Bloomberg, 31 May 2023) หักลบผลประโยชน์จากเงินปันผลที่ได้รับมาหมดไป ส่งผลให้เกิดขาดทุนในงวดบัญชีนี้ จึงเป็นเหตุให้ไม่สามารถจ่ายเงินปันผลได้

มุมมองการลงทุนและการบริหารจัดการกองทุน

กองทุนเปิดพรินซิเพิล พร็อพเพอร์ตี้ อินคัม (PRINCIPAL iPROP)

ทิศทางผลประกอบการและการจ่ายเงินปันผลในรอบบัญชีถัดไป ยังคงขึ้นอยู่กับอัตราเงินปันผลที่จะได้รับและระดับราคารีท

ซึ่งนักวิเคราะห์ส่วนใหญ่เชื่อว่า ปัญหาเงินเฟ้อกำลังคลี่คลายในครึ่งปีหลังของปี 2023 และอัตราดอกเบี้ยนโยบายได้ปรับเพิ่มมากใกล้ถึงจุดอิ่มตัว และควรจะทยอยปรับลดลงในปี 2024 ซึ่งภาวะดอกเบี้ยที่จุดอิ่มตัวและเริ่มลดลงจะเป็นจุดซื้อสะสมที่ดีของรีท เพราะรีทจะมีผลตอบแทนที่สูงขึ้นเมื่อดอกเบี้ยลดลง ทั้งนี้ความเสี่ยงที่สำคัญต่อไปคือ ภาวะเศรษฐกิจถดถอย โดยเฉพาะจากประเทศสหรัฐฯ และจีนซึ่งมีขนาดเศรษฐกิจขนาดใหญ่ ซึ่งหากเป็นภาวะถดถอยเล็กน้อย (Mild Recession) รีทที่มีกระแสเงินที่ดีและมีเงินปันผลสม่ำเสมอจะเป็นสินทรัพย์ปลอดภัย เป็นที่ต้องการของนักลงทุน แต่หากภาวะเศรษฐกิจหดตัวแรง ก็จะทำให้รีทปรับตัวลงแรงเหมือนหุ้นได้ ภายใต้สมมติฐานพื้นฐานว่าเงินเฟ้อมีทิศทางอ่อนตัวลง

และเศรษฐกิจเป็น Mild Recession ดอกเบี้ยจะทยอยลดลง เป็นจุดเปลี่ยนให้สินทรัพย์เสี่ยงและรีทปรับตัวสูงขึ้น และทำให้กองทุนกลับมาจ่ายเงินปันผลได้ในรอบบัญชีถัดไป

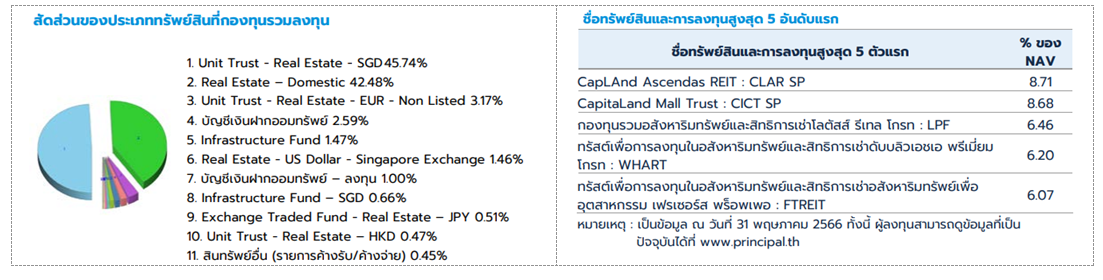

สำหรับกลยุทธ์การลงทุน ยังคงเน้นลงทุนในรีทไทยและสิงคโปร์ และมีการลงทุนใน REIT ประเทศอื่นเมื่อเห็นโอกาส เลือกลงทุนในรีทที่ได้รับผลกระทบจากพลังงานและดอกเบี้ยขาขึ้นน้อย กระแสเงินสดยังดี แม้ในภาวะที่มีความไม่แน่นอน เรายังตงมีมุมมองเชิงบวกต่อรีทที่ได้ประโยชน์จากการเปิดประเทศ โดยเฉพาะประเทศจีน เช่น ห้างค้าปลีก โรงแรม และกลุ่มที่มีกำไรสม่ำเสมอ เช่น Industrial &Logistic รีท กองทุนเปิดพรินซิเพิล พร็อพเพอร์ตี้ อินคัม (PRINCIPAL iPROP) จะลงทุนด้วยความระมัดระวังและเชื่อว่าวิกฤติเงินเฟ้อจะคลี่คลาย มีกำไรจากราคารีทที่เพิ่มขึ้น บวกกับเงินปันผลรับในรอบบัญชีถัดไป สามารถจ่ายเงินปันผลและสร้าง Capital Gain ให้กับนักลงทุนต่อไป

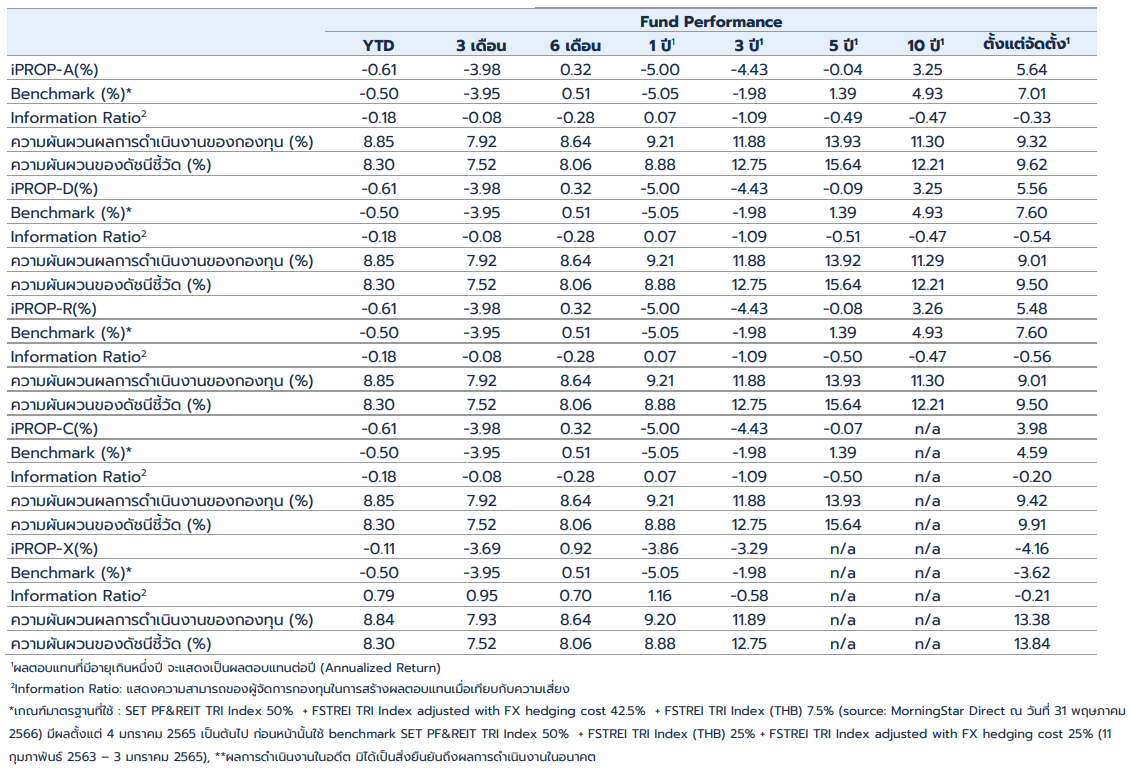

พอร์ตการลงทุนและผลการดำเนินงาน - พฤษภาคม 2023

อ่าน มุมมองการลงทุน กองทุน PRINCIPAL iPROP

คำเตือน : ผู้ลงทุนควรทําความเข้าใจลักษณะสินค้า(กองทุนรวม) เงื่อนไข ผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน / กองทุนนี้ลงทุนกระจุกตัวในกลุ่มอุตสาหกรรมอสังหาริมทรัพย์ (Property Sector Fund) ดังนั้นหากมีปัจจัยลบที่ส่งผลกระทบต่อการลงทุนดังกล่าวผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก/ บริษัทจัดการใช้สัญญาซื้อขายล่วงหน้าเพื่อเป็นเครื่องมือในการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนของกองทุน (Hedging) ขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน / กองทุนมีนโยบายลงทุนในต่างประเทศ กองทุนอาจมีความเสี่ยงด้านอัตราแลกเปลี่ยน ผู้ลงทุนอาจขาดทุนหรือได้รับกำไร จากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าทุนเริ่มแรกได้ /โปรดศึกษารายละเอียดเงื่อนไขการจ่ายเงินปันผลเพิ่มเติมในหนังสือชี้ชวนส่วนข้อมูลโครงการ / ผู้ลงทุนควรศึกษาผลการดำเนินงานของหน่วยลงทุนแต่ละชนิดของกองทุนใน https://www.principal.th/th/mutual-fundth ก่อนตัดสินใจลงทุน / ผลการดำเนินงานในอดีตในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต