Principal Monthly Report ประจำเดือน พฤศจิกายน 2567

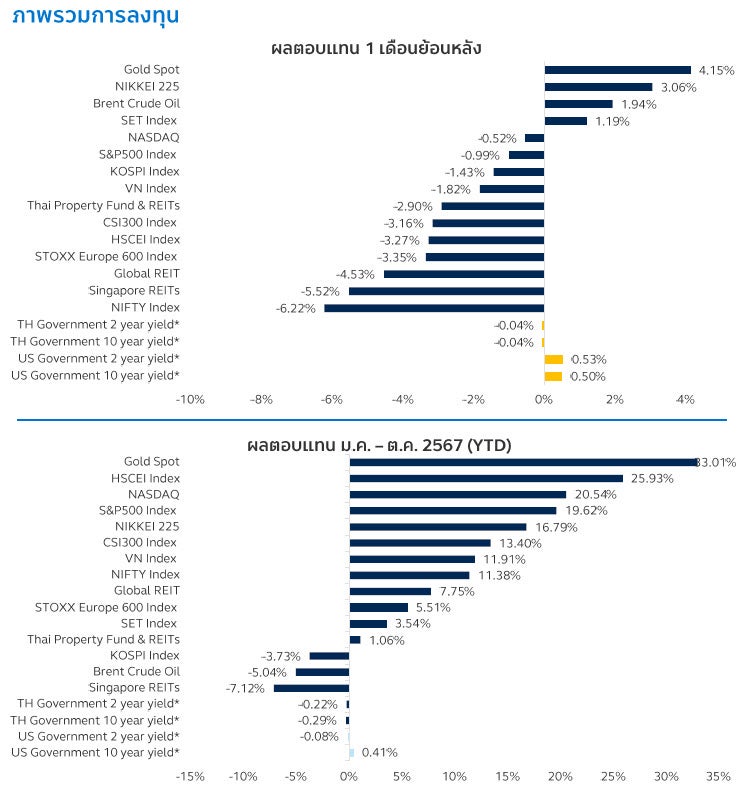

*เป็นการแสดงการเปลี่ยนแปลงของอัตราผลตอบแทนพันธบัตร (Bond Yield) ไม่ใช่ผลตอบแทน

ที่มา : Bloomberg ข้อมูล ณ วันที่ 31 ต.ค. 2567

ความไม่แน่นอนของการเลือกตั้งในสหรัฐฯ ที่จะเกิดขึ้นในวันที่ 5 พ.ย. ที่จะถึงนี้ ได้สร้างความผันผวนให้กับตลาดหุ้นทั่วโลก โดยเฉพาะเมื่อตลาดมองว่าโดนัลด์ ทรัมป์ จากพรรครีพับลิกัน มีโอกาสมากขึ้นจะได้รับเลือกตั้งเป็นประธานาธิบดีสมัยที่ 2 และอาจทำให้มีการเรียกเก็บภาษีมากขึ้น ตลาดหุ้นประเทศกำลังพัฒนาต่าง ๆ จึงปรับตัวลดลง ประกอบกับผลตอบแทนพันธบัตร (Bond yield) รัฐบาลสหรัฐฯ ปรับตัวสูงขึ้นอีกครั้งถึงแม้ว่าธนาคารกลางสหรัฐฯ (Fed) จะเริ่มวัฏจักรการลดดอกเบี้ยในเดือนก.ย. หลังตัวเลขเศรษฐกิจสหรัฐฯ ออกมาแข็งแกร่งกว่าที่คาด และทำให้นักลงทุนลดความกังวลว่าเศรษฐกิจสหรัฐฯ จะชะลอตัวในระยะเวลาอันใกล้ ทั้งนี้ตัวเลขเศรษฐกิจและผลประกอบการบริษัทจดทะเบียนในตลาดบางภูมิภาค เช่น ยุโรป และอินเดีย ที่ออกมาทำให้นักลงทุนผิดหวังก็เป็นอีกแรงกดดันภายในให้ตลาดหุ้นปรับตัวลงเช่นเดียวกัน สำหรับตลาดหุ้นจีนปรับลดลงในเดือนหลังนโยบายกระตุ้นเศรษฐกิจล่าสุดยังไร้การดำเนินการผ่านเครื่องมือการคลัง และตัวเลขภาคอสังหาริมทรัพย์จะหดตัวต่อเนื่อง ตลาดหุ้นญี่ปุ่นปรับขึ้นได้ คาดว่าสาเหตุหลักมาจากค่าเงินเยนอ่อนค่าลงในรอบเดือน ตลาดหุ้นไทยปรับขึ้นได้เล็กน้อย ส่วนหนึ่งเป็นผลจากการลดอัตราดอกเบี้นนโยบายของกนง. ราคาทองคำปรับขึ้นแรงหลังตลาดมองว่าค่าเงินดอลลาร์สหรัฐจะอ่อนตัวลง จากเงินเฟ้อที่มีโอกาสปรับขึ้นหากทรัมป์ได้รับชัยชนะการเลือกตั้งนี้

ตราสารหนี้ : อัตราผลตอบแทนพันธบัตร (Bond yield) รัฐบาลสหรัฐฯ ทุกช่วงอายุปรับตัวสูงขึ้น โดยเฉพาะช่วงอายุ 10 ปีที่ปรับขึ้นถึง 0.5% ในระยะเวลา 1 เดือน หลังตลาดลดความคาดหวังเกี่ยวกับการลดอัตราดอกเบี้ยนโยบายจากธนาคารกลางสหรัฐ (Fed) หลังตัวเลขเศรษฐกิจล่าสุดที่ประกาศออกมาค่อนข้างแข็งแกร่ง ตลาดจึงมองว่าธนาคารกลางสหรัฐจะปรับลดอัตราดอกเบี้ยเพียง 0.25% ในเดือนพฤศจิกายนซึ่งน้อยกว่าที่เคยมีการประมาณการณ์ไว้ นอกจากนี้ผลโพลการเลือกตั้งประธานาธิบดีสหรัฐฯ ในระยะหลังที่ออกมาว่า โดนัลด์ ทรัมป์ ได้รับความนิยมมากกว่าคามาลา แฮร์ริส ส่งผลต่ออัตราผลตอบแทนพันธบัตรเช่นกัน เนื่องจากนักวิเคราะห์มองว่าหากทรัมป์ได้รับชัยชนะ เศรษฐกิจและตลาดหุ้นมีแนวโน้มเติบโตขึ้นได้มากกว่า ดังนั้นความน่าสนใจของกองทุนตราสารหนี้จึงน้อยลงในช่วงที่ผ่านมา ในส่วนของอัตราดอกเบี้ยนโยบายของไทยนั้น คณะกรรมการกนง. มีมติ 5 ต่อ 2 ให้ประกาศปรับลด 0.25% จาก 2.5% เป็น 2.25% ซึ่งเป็นการลดอัตราดอกเบี้ยครั้งแรกในรอบ 4 ปี และเป็นการปรับลดอัตราดอกเบี้ยเร็วกว่าที่ตลาดคาดไว้ การลดดอกเบี้ยครั้งนี้มีเป้าหมายเพื่อลดภาระหนี้สินหลังสัดส่วนหนี้ครัวเรือนมีแนวโน้มปรับลง เนื่องจากสินเชื่อที่มีแนวโน้มชะลอตัวลง

ตลาดหุ้นสหรัฐฯ: ดัชนี S&P 500 ปรับตัวลงเล็กน้อยที่ -0.99% ในเดือนต.ค. ทั้งนี้ดัชนีมีแนวโน้มแบบ Sideway up ทั้งเดือน แม้ว่าตัวเลขเงินเฟ้อสหรัฐฯ ในเดือนก.ย. จะสูงกว่าคาดเล็กน้อย อย่างไรก็ตามตลาดยังมองว่าธนาคารกลางสหรัฐฯ จะลดดอกเบี้ย 2 ครั้ง ครั้งละ 0.25% ในการประชุม 2 ครั้งที่เหลือของปี และทั้งปีหน้าอีกประมาณ 0.75 – 1% นอกจากนี้ตัวเลขเศรษฐกิจสหรัฐยังแข็งแกร่ง เช่น ยอดค้าปลีกของเดือนก.ย.ที่ยังเป็นบวกที่ 0.4% เมื่อเทียบกับเดือนที่แล้ว (MoM) มากกว่าที่ตลาดคาดไว้ที่ 0.3% MoM หรือจำนวนยอดขอรับสวัสดิการว่างงานล่าสุดของสหรัฐฯ ที่ 2.41แสนตำแหน่ง น้อยกว่าที่ตลาดคาดที่ 2.59 แสนตำแหน่ง บ่งบอกว่าเศรษฐกิจสหรัฐฯ มีแนวโน้มที่จะไม่เกิดภาวะเศรษฐกิจถดถอยในปีหน้า อย่างไรก็ตามการเลือกตั้งในวันที่ 5 พ.ย. ยังเป็นความเสี่ยงสำคัญที่ต้องติดตาม

ตลาดหุ้นยุโรป: ดัชนี STOXX Europe 600 ปรับตัวลดลงที่ 3.35% แม้ว่าธนาคารกลางยุโรป (European Central Bank: ECB) ได้ตัดสินใจลดดอกเบี้ยที่ 0.25% มาอยู่ที่ระดับ 3.25% ซึ่งเป็นการปรับลดครั้งที่ 3 ในปีนี้ เพื่อช่วยกระตุ้นเศรษฐกิจและตอบรับอัตราเงินเฟ้อที่ลดลงต่ำกว่าเป้าหมาย อย่างไรก็ตามตัวเลขเศรษฐกิจของยุโรปโดยรวมยังไม่ได้ฟื้นตัวอย่างมีนัย เช่น ดัชนีผลผลิตภาคอุตสาหกรรม (Industrial Production) เดือนส.ค. ยังติดลบที่ -0.9% ประกอบกับความไม่แน่นอนของผลการเลือกตั้งสหรัฐฯ และการรายงานงบไตรมาส 3/2567 ของบริษัทจดทะเบียนอาจส่งผลให้ตลาดหุ้นยุโรปผันผวนได้

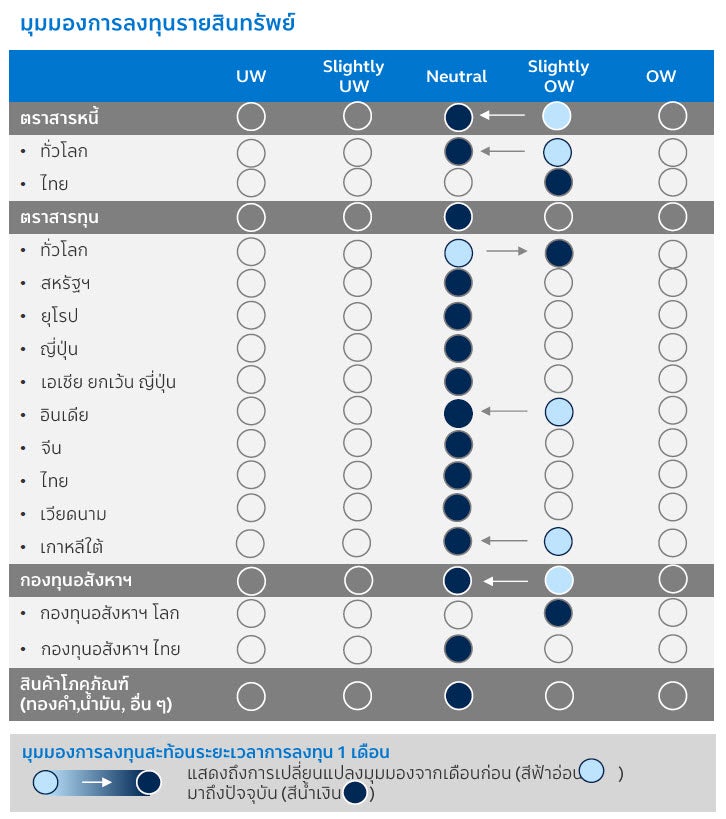

ตลาดหุ้นเกาหลีใต้: ดัชนี KOSPI ปรับลดลงเล็กน้อย โดยเดือนต.ค. -1.43% จากเดือนก่อนหน้า หลังตลาดมีความกังวลเรื่องความต้องการ (Global Demand) ที่อาจลดลง และการเลือกตั้งสหรัฐฯ ตัวเลขการเติบโตของผลิตภัณฑ์มวลรวมในประเทศ (Gross Domestic Consumption: GDP) ไตรมาส 3/2567 โตเพียง 0.1% จากไตรมาสที่แล้ว (QoQ) ต่ำกว่าความคาดหวังที่ 0.5% QoQ การส่งออกเดือนต.ค. โตเพียง 4.6% เมื่อเทียบกับช่วงเวลาเดียวกันกับปีก่อนหน้า ต่ำสุดในรอบ 7 เดือน และต่ำกว่าที่ตลาดคาดการณ์ไว้ ทีมกลยุทธ์การลงทุนบลจ.พรินซิเพิลจึงปรับมุมมองหุ้นเกาหลีลงเป็น Neutral จาก Slightly Overweight

ตลาดหุ้นญี่ปุ่น: ดัชนี NIKKEI 225 ปรับเพิ่มขึ้น 3.06% โดยธนาคารกลางญี่ปุ่น (Bank of Japan: BOJ) มีมติคงนโยบายการเงินในการประชุมตามคาด โดยคงอัตราดอกเบี้ยนโยบายที่ระดับ -0.1% อย่างไรก็ตามการเมืองญี่ปุ่นมีความไม่แน่นอนสูงขึ้น หลังผลการเลือกตั้งระบุพรรค LDP พลาดการครองเสียงข้างมากในสภาครั้งแรกในรอบ 15 ปี ท่ามกลางปัญหาค่าครองชีพที่อยู่ในระดับสูง โดยคาดว่านายอิชิบะ ของพรรค LDP จะเป็นแกนนำในการจัดตั้งรัฐบาลผสม ซึ่งหน้าตาของรัฐบาลดังกล่าวยังมีความไม่แน่นอนสูง เราจึงยังมีมุมมองเป็นกลางต่อตลาดหุ้นญี่ปุ่น

ตลาดหุ้นจีน : ตลาดหุ้นจีน A-Shares และ H-Shares เดือนต.ค. ปรับลงประมาณ 3% เมื่อเทียบกับเดือนก.ย. หลังนักลงทุนผิดหวังกับมาตรการกระตุ้นเศรษฐกิจของจีนที่ประกาศออกมาล่าสุดวันที่ 8 ต.ค. ที่ผ่านมา โดยเฉพาะการที่ไม่มีมาตรการการคลังออกมาสนับสนุนการเติบโตทางเศรษฐกิจถึงแม้ว่าสี จิ้น ผิง ผู้นำสูงสุดได้มีการจัดประชุมหารือให้ใช้เครื่องมือทางการคลังมากขึ้นเพื่อฟื้นฟู

ภาคอสังหาริมทรัพย์ โดยตัวเลขภาคอสังหาริมทรัพย์เดือนก.ย. ยังแสดงถึงการหดตัว โดยการลงทุนในอสังหาริมทรัพย์ปรับ -10.1% เทียบกับช่วงเวลาเดียวกันของปีที่แล้ว (YoY) และดัชนีราคาบ้านปรับ -5.7% YoY อย่างไรก็ตามผลผลิตอุตสาหกรรมจีนเดือนก.ย. ปรับขึ้น 0.59% จากเดือนส.ค. ตัวเลขค้าปลีก (Retail Sales) เดือนก.ย. ปรับขึ้น 3.2% YoY สูงกว่าที่ตลาดการณ์ที่ 2.5% YoY ประชาชนมีการซื้อ ดัชนีผู้จัดการฝ่ายผลิต (Manufacturing PMI) เดือนต.ค. แสดงถึงการขยายตัวเเป็นครั้งแรกนับตั้งแต่เดือนเม.ย. โดยอยู่ที่ 50.1 จุดเมื่อเทียบกับช่วงเวลาเดียวกันของปีที่แล้ว (YoY)

ตลาดหุ้นอินเดีย : ดัชนีตลาดหุ้นอินเดีย NIFTY50 ปรับลดลงแรงโดย -6.22% จากเดือนที่แล้วหลังปรับสูงขึ้นต่อเนื่องและทำจุดสูงสุด (New High) ได้ในเดือนก.ย. ที่ 26,178.95 จุด ปัจจัยลบหลักมาจากผลประกอบการไตรมาส 2/2567 ที่ประกาศมาแล้วทำให้นักลงทุนส่วนใหญ่ผิดหวัง โดยเฉพาะนักลงทุนต่างชาติที่เทขายหุ้นอินเดียจำนวนมหาศาลในเดือนต.ค. ที่ผ่านมา โดยอัตราการเติบของกำไรสุทธิ (Net Profit Margin Growth) ของบริษัทจดทะเบียน 197 บริษัทลดลงเหลือ 6.1% ต่ำกว่าตัวเลขของช่วงเวลาเดียวกันของปีที่แล้วที่โตได้ถึง 27.4% โดยปัจจัยที่ทำให้อัตรากำไรลดลงอย่างมากนี้เกิดจากการเพิ่มขึ้นของราคาต้นทุนสินค้า เห็นได้จากอัตราเงินเฟ้อเดือนก.ย.ที่ปรับขึ้นถึง 5.49% YoY ซึ่งสูงสุดในรอบปี การเพิ่มขึ้นของอัตราเงินเฟ้อนี้มาจากราคาอาหารที่มีน้ำหนักเกือบครึ่งหนึ่งของดัชนี โดยแพงขึ้นกว่า 9.24% YoY สอดคล้องกับดัชนีราคาผู้ผลิตเดือนก.ย. ที่ปรับขึ้น 1.85% YoY บลจ.พรินซิเพิลจึงมีมุมมองเป็นกลางกับตลาดหุ้นอินเดีย

ตลาดหุ้นไทย : SET Index ปรับขึ้น 1.19% ในเดือนต.ค. ทำให้ผลตอบแทน 10 เดือนแรกบวกได้ที่ 3.54% ทั้งนี้ตลาดหุ้นมีแนวโน้มผันผวนในระยะที่ถึง หลังดัชนีค่าเงินสหรัฐ (US Dollar Index) เริ่มกลับมาแข็งค่าขึ้นและ Bond yield สหรัฐฯ ปรับสูงขึ้นอีกครั้ง ซึ่งมีแนวโน้มทำให้เงินทุนไหลกลับไปที่สหรัฐฯ มากขึ้น ตัวเลขเศรษฐกิจล่าสุดที่ประกาศไม่มีนัยสำคัญมากนัก โดย Manufacturing PMI เดือนต.ค. ปรับลดลงอยู่ที่ 50 จุด หลังขยายตัวต่อเนื่องได้ 5 เดือน ผลผลิตอุตสาหกรรมเดือนก.ย. -3.51% YoY หดตัวแรงกว่าที่คาดตลาดที่ -0.3% YoY ตัวเลขผลผลิตที่ลดลงนี้มาจากการปรับลงด้านการผลิตยานยนต์และก่อสร้าง แต่การบริโภคปรับเพิ่มขึ้นจากมาตรการกระตุ้นเศรษฐกิจ เห็นจากตัวเลขค้าปลีกเดือนส.ค. ที่โตได้ถึง 31.36% YoY ทั้งนี้ตลาดหุ้นและเศรษฐกิจไทยโดยรวมยังถูกกดดันจากปัจจัยเชิงโครงสร้าง และอาจมีความผันผวนจากประเด็นการเลือกตั้งสหรัฐฯ

ตลาดหุ้นเวียดนาม : ดัชนีตลาดหุ้นเวียดนาม VN Index ปรับลดลงประมาณ 2% จากเดือนก.ย. โดยมีลักษณะเคลื่อนไหวในกรอบ ในเดือนต.ค. ดัชนีได้ไปทดสอบที่ระดับ 1,300 จุดหลายครั้งแต่ก็ไม่สามารถหลุดกรอบนี้ได้ โดยสาเหตุหลักมาจากการที่นักลงทุนคาดการณ์ว่าตัวเลขภาคการส่งออกในไตรมาส 4/2567 นี้จะปรับตัวลดลงเมื่อเทียบกับไตรมาสก่อน หลังบริษัทส่วนใหญ่มีการ Restocking สินค้าจำนวนมากไปแล้วในไตรมาสที่ 3 ซึ่งเร็วกว่าที่เคยเป็นมาในอดีต ประกอบกับค่าเงินดองเมื่อเทียบกับดอลลาร์สหรัฐอ่อนค่าลงประมาณ 3% ภายใน 1 เดือนและอยู่เหนือ 25,000 ดองต่อดอลลาร์สหรัฐ รวมถึงการเลือกตั้งสหรัฐฯ ที่ตลาดคาดกันว่าโดนัลด์ ทรัมป์จะได้รับเลือกเป็นประธานาธินดีในการเลือกตั้งครั้งนี้ โดยหากทรัมป์ได้รับชัยชนะ ตลาดมีแนวโน้มผันผวนได้ในระยะสั้นจากนโยบายจัดเก็บภาษีศุลกากร (Tariff Tax) จากต่างประเทศที่รุนแรงกว่านโยบายของคามาลา แฮร์ริส อย่างไรก็ตามตัวเลขเศรษฐกิจโดยรวมอยู่ในกรอบที่ดี เช่น ตัวเลขค้าปลีกเดือนก.ย. เพิ่มขึ้น 7.6% YoY สูงกว่าที่ตลาดคาดที่ 7.1% YoY และManufacturing PMI เดือนต.ค.ที่ขยายตัวอยู่ที่ 51.2 จุด

สินทรัพย์ทางเลือก : กองทุนอสังหาริมทรัพย์และREITs ทั้งในประเทศไทยและทั่วโลกปรับลดลง โดยเฉพาะ REITs ทั่วโลกที่ปรับลงกว่า 4.5% ภายใน 1 เดือน ซึ่งเป็นผลจากการปรับขึ้นของอัตราผลตอบแทนของพันธบัตรสหรัฐที่ทำให้ความน่าสนใจในการลงทุนกลุ่มนี้น้อยลง ในส่วนของราคาทองคำสิ้นเดือนเดือนต.ค.ปรับเพิ่มขึ้นแรงต่อเนื่องได้ถึง 4.15% จากเดือนก.ย. หลังตลาดการว่าโดนัลด์ ทรัมป์จะได้รับเลือกเป็นประธานาธิบดีสมัยที่ 2 และอาจทำให้อัตราเงินเฟ้อเร่งสูงขึ้นและทำให้ดอลลาร์สหรัฐอ่อนลงอีกครั้ง นักลงทุนจึงเพิ่มการถือครองทองคำที่เป็นสินทรัพย์ปลอดภัยที่สามารถป้องกันความเสี่ยงด้านอัตราเงินเฟ้อได้เพิ่มขึ้น

ทีมกลยุทธ์การลงทุนได้ปรับมุมมองเป็น Neutralִ ในตราสารหนี้ หลังโดนัลด์ ทรัมป์มีโอกาสที่จะชนะการเลือกตั้งมากขึ้น โดยนโยบายของเขา เช่น เพิ่มภาษีทางการค้าระหว่างประเทศอาจทำให้เงินเฟ้อปรับขึ้นได้ ส่งผลลบต่อการลงทุนในตราสารหนี้ และยังมีมุมมอง Neutral ต่อตลาดทุน แต่มีมุมมอง Slightly OW ต่อตลาดหุ้นโลก คาดหวังการเกิด Post-election rally หนุนโดยตัวเลขเศรษฐกิจของสหรัฐยังแข็งแกร่ง นอกจากนี้บลจ.พรินซิเพิลยังมีมุมมอง Neutral ต่อตลาดหุ้นอินเดีย หลังเห็นสัญญาณการขายของนักลงทุนต่างชาติ และตัวเลขเศรษฐกิจที่เริ่มอ่อนแอ และ Neutral ต่อตลาดหุ้นเกาหลี หลังเริ่มเห็นสัญญาณการชะลอตัวของการผลิตชิปเซมิคอนดักเตอร์, นักวิเคราะห์เริ่มปรับประมาณกำไรลง และบริษัท Samsung Electronics ประกาศผลประกอบการต่ำกว่าคาด และสุดท้ายทีมกลยุทธ์การลงทุนมีมุมมอง Neutral ต่อ กองทุนอสังหาฯ เนื่องจากหากโดนัลด์ ทรัมป์ชนะการเลือกตั้ง อัตราดอกเบี้ยของสหรัฐจะปรับลดลงได้ยากมากขึ้น ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐกลับตัวเป็นขาลงได้ลำบาก

ผู้ลงทุนควรทําความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทน และ ความเสี่ยงก่อนตัดสินใจลงทุน

คำเตือน

•PRINCIPAL GREITs กองทุนนี้ลงทุนกระจุกตัวในกลุ่มอุตสาหกรรมอสังหาริมทรัพย์ (Property Sector Fund) ดังนั้นหากมีปัจจัยลบที่ส่งผลกระทบต่อการลงทุนดังกล่าว ผู้ลงทุนอาจสูญเสียเงินลงทุนจํานวนมาก

•PRINCIPAL GREITs, PRINCIPAL GQE, PRINCIPAL GESG และ PRINCIPAL GCREDIT กองทุนรวมนี้ลงทุนกระจุกตัวในประเทศสหรัฐอเมริกา ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย

•PRINCIPAL GIFUH-A กองทุนหลักลงทุนกระจุกตัวในยุโรป อังกฤษ และอเมริกาเหนือ ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย

•PRINCIPAL GESG มิได้อยู่ภายใต้ข้อกำหนดว่าด้วยการเปิดเผยข้อมูลด้านความยั่งยืน การบริหารจัดการและการจัดทำรายงานของกองทุนรวมเช่นเดียวกับ SRI Fund

•PRINCIPAL VNEQ ลงทุนกระจุกตัวในประเทศเวียดนาม ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย

•PRINCIPAL CHEQ กองทุนหลักลงทุนกระจุกตัวในประเทศจีน ผู้ลงทนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุโดยรวมของตนเองด้วย

•PRINCIPAL DPLUS มีการลงทุนในต่างประเทศบางส่วนซึ่งจะไม่เกินร้อยละ 79 ของมูลค่าทรัพย์สินสุทธิ จึงอาจทำให้กองทุนมีความเสี่ยงจากอัตราแลกเปลี่ยนสกุลเงินบาทและสกุลเงินต่างประเทศอื่น ๆ ดังนั้น บริษัทจัดการจะลงทุนในสัญญาซื้อขายล่วงหน้าเพื่อป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน (Hedging) ไม่น้อยกว่าร้อยละ 90 ของมูลค่าทรัพย์สินที่ลงทุน ณ ต่างประเทศ เพื่อป้องกันความเสี่ยงดังกล่าว

•บริษัทจัดการใช้สัญญาซื้อขายล่วงหน้าเพื่อเป็นเครื่องมือในการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนของกองทุน (Hedging) ขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน

•กองทุนมีนโยบายลงทุนในต่างประเทศ กองทุนอาจมีความเสี่ยงด้านอัตราแลกเปลี่ยน ผู้ลงทุนอาจขาดทุนหรือได้รับกำไร จากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าทุนเริ่มแรกได้

•ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

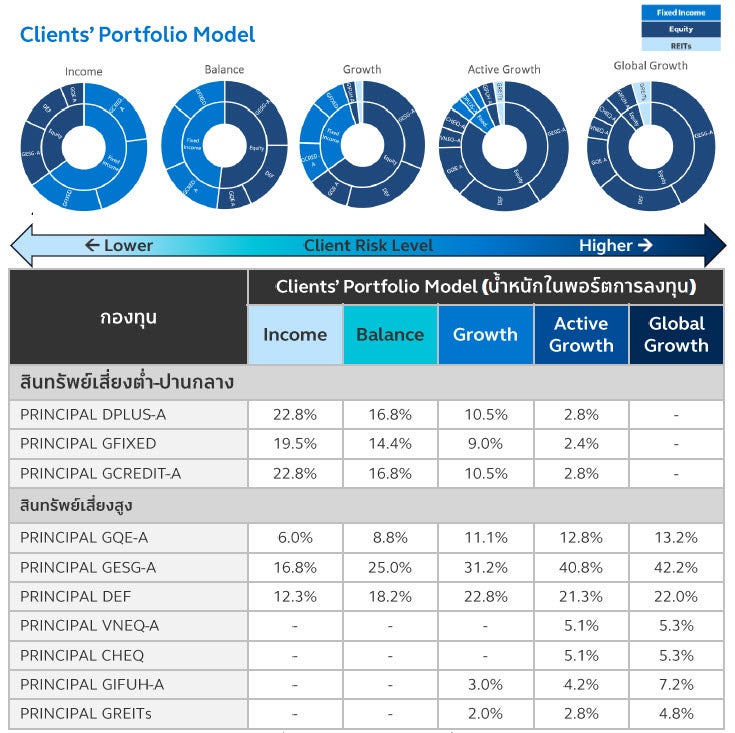

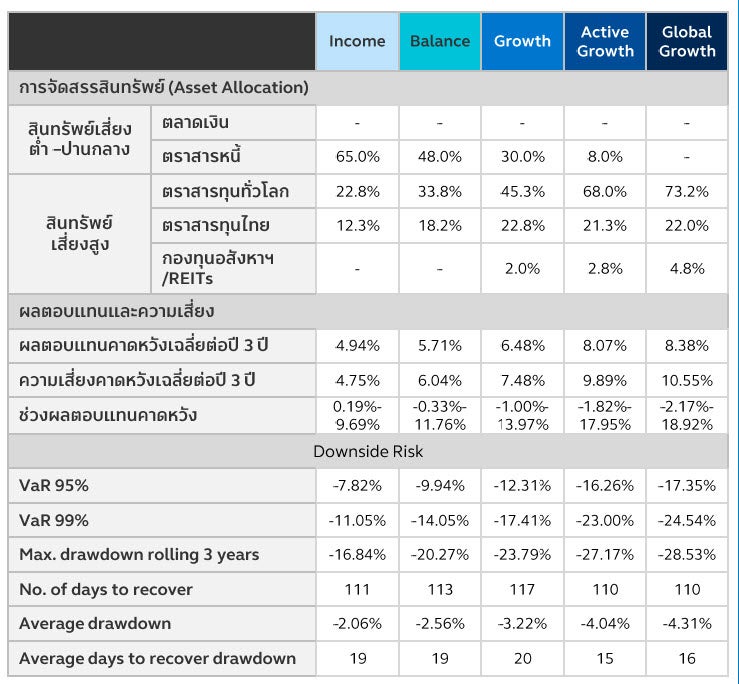

คำเตือน : Principal Asset Allocation Plan เป็นบริการการแนะนำการจัดพอร์ตการลงทุนแบบการกระจายการลงทุนไปในสินทรัพย์ต่าง ๆ (Asset Allocation) ตามระดับความเสี่ยงในการลงทุนของผู้ลงทุน โดยเป็นการพิจารณาและประเมินภาวะการลงทุน เพื่อการสร้างและปรับพอร์ตอย่างสมดุล และอาจจะพิจารณาและนำเสนอการปรับเปลี่ยนสัดส่วนการลงทุนหรือปรับพอร์ตลงทุนเป็นรายเดือน เพื่อให้มั่นใจได้ว่าพอร์ตการลงทุนมีการกระจายความเสี่ยงอย่างเหมาะสมและสอดรับกับภาวะการลงทุน เนื่องจากการเปลี่ยนแปลงของราคาที่เปลี่ยนไปตามภาวะตลาดส่งผลให้สัดส่วนของแต่ละสินทรัพย์ที่ลงทุนมีการปรับเปลี่ยนไปจากสัดส่วนการลงทุนที่เหมาะสม อาจทำให้พอร์ตการลงทุนมีความเสี่ยงสูงหรือต่ำไปกว่าที่ควรจะเป็น เพื่อให้สัดส่วนการลงทุนเข้าสู่สัดส่วนการลงทุนที่เหมาะสม Principal Asset Allocation Plan เป็นเพียงคำแนะนำของ บริษัทจัดการ ผู้ลงทุนอาจ ไม่ได้รับผลตอบแทนตามคาดหวัง ทั้งนี้ ผู้ลงทุนควรทำความ เข้าใจการจัดสรรการลงทุน (Basic Asset Allocation) ตามคำแนะนำของสำนักงาน ก.ล.ต.

พอร์ตการลงทุนดังกล่าวเป็นเพียงการประมาณการสัดส่วนการลงทุนซึ่งสามารถเปลี่ยนแปลงได้เมื่อลงทุนจริง ขึ้นอยู่กับสภาพตลาด การลงทุนและโอกาสการลงทุนในแต่ละขณะ ทั้งนี้ ประมาณการสัดส่วนการลงทุน ไม่ใช่การรับประกันหรือยืนยันถึงผลตอบแทนในอนาคต/ ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน

คำอธิบายประกอบตารางมุมมองการลงทุนรายสินทรัพย์

•OW ย่อมาจาก Overweight หมายถึง ให้น้ำหนักมากกว่าตัวเปรียบเทียบ (Benchmark)

•UW ย่อมาจาก Underweight หมายถึง ให้น้ำหนักน้อยกว่าตัวเปรียบเทียบ

คำอธิบายประกอบ Clients’ Portfolio Model 5 พอร์ตลงทุนแนะนำ

•สำหรับผู้ลงทุนที่มีระดับความเสี่ยง “ปานกลางค่อนข้างสูง” แนะนำพอร์ตการลงทุน “Income”

•สำหรับผู้ลงทุนที่มีระดับความเสี่ยง “สูง” ท่านสามารถลงทุนในพอร์ตการลงทุน “Income” และ “Balance”

•สำหรับผู้ลงทุนที่มีระดับความเสี่ยง “สูงมาก” ท่านสามารถลงทุนในพอร์ตการลงทุน “Income”, “Balance”, “Growth”, “Active Growth” และ “Global Growth”

•ทั้งนี้หากท่านผู้ลงทุนมีความประสงค์จะลงทุนในพอร์ตลงทุนที่มีระดับความเสี่ยงสูงกว่าระดับความเสี่ยงการลงทุนของท่าน ท่านจะต้อง “ยืนยัน” รับทราบความเสี่ยงของพอร์ตลงทุนที่ท่านได้เลือกลงทุน

คำอธิบายประกอบ Expected Return และ Return Volatility (ความผันผวนของอัตราผลตอบแทนคาดการณ์ในระยะเวลา 3 ปี ข้างหน้า)

•Expected Return และ Return Volatility หมายถึง อัตราผลตอบแทนและค่าความเสี่ยงคาดการณ์เฉลี่ยต่อปี สำหรับการลงทุนในระยะ 3 ปีข้างหน้า ซึ่งมาจากการศึกษาข้อมูล ในอดีตย้อนหลังเป็นฐานในการคำนวณ ดังนั้น ชุดข้อมูลดังกล่าว จึงมิได้ยืนยันถึงอัตราผลตอบแทนที่จะเกิดขึ้นจริงในอนาคต Expected Return และ Return Volatility คำนวณมาจาก อัตราผลตอบแทนและค่าความเสี่ยงที่เกิดขึ้นจริงในอดีตของตราสารทุนไทย ตราสารทุนต่างประเทศ และการลงทุนทางเลือกในกองทุนอสังหาริมทรัพย์และ REITs ผ่านดัชนีที่ใช้เป็นตัวแทนแต่ละสินทรัพย์ ข้อมูลย้อนหลัง 10 ปี (ตั้งแต่ มกราคม 2557 ถึง ตุลาคม 2567) ขณะที่ตราสารหนี้ไทย คำนวณมาจาก แนวโน้มอัตราผลตอบแทนจากเส้นอัตราผลตอบแทนของตลาดตราสารหนี้ หรือ Bond Yield Curve

ดัชนีที่ใช้ในการคำนวณอัตราผลตอบแทนในอดีตของแต่ละ สินทรัพย์ ได้แก่

•ตราสารหนี้ : ดัชนี GovBond 1-3Yrs NTR Index (50%) + MTMCorpA-up 1-3Yrs NTR Index (25%) + Avg12MFixed(BBL,KBANK,SCB) (25%)

•ตราสารทุนต่างประเทศ : ดัชนี MSCI ACWI Total Return Index

•ตราสารทุนไทย : ดัชนี SET Total Return Index

•กองทุนอสังหาริมทรัพย์และ REITs : ดัชนี SET PF&REIT Total Return Index (50%) + ดัชนี FTSE ST Real Estate Investment Trusts Total Return Index (50%)

ผู้จัดทำ

•ศุภจักร เอิบประสาทสุข – Head of Investment Strategy

•ธเนศ เลิศเพชรพันธ์ – Investment Strategist

•มินตรา จันทวิชชประภา – Investment Strategist

•มนสิชา อุทิศชลานนท์ – Investment Strategist