ภาพรวมการลงทุนประจำเดือน กันยายน 2565

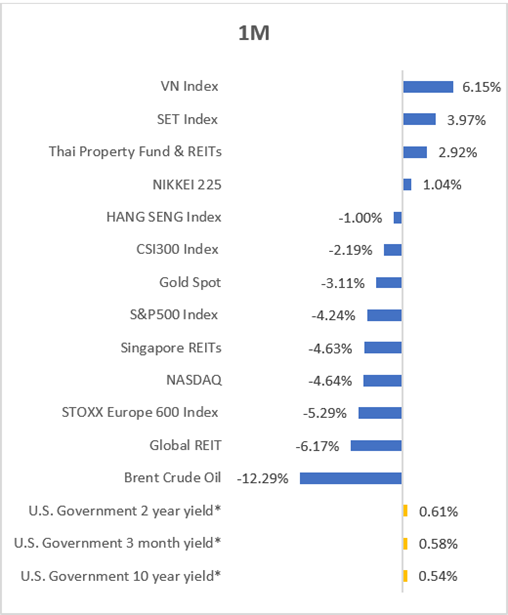

ตารางสรุปการเปลี่ยนแปลงของดัชนีหลัก

หมายเหตุ *: เป็นการแสดงการเปลี่ยนแปลงของยีลด์ ไม่ใช่ผลตอบแทน

Source: Bloomberg as of 31 ส.ค. 2565

ภาพรวมการลงทุนในเดือนสิงหาคม 2565

![]() ภาพรวมตลาดหุ้นปรับตัวขึ้นโดดเด่นในช่วงครึ่งแรกของเดือนสิงหาคม 2565

ภาพรวมตลาดหุ้นปรับตัวขึ้นโดดเด่นในช่วงครึ่งแรกของเดือนสิงหาคม 2565

- จากปัจจัยบวกด้านตัวเลขงบการเงินที่ออกมาดี ทิศทางเงินเฟ้อชะลอตัว การขึ้นดอกเบี้ยของสหรัฐฯ ถูกคาดว่าอยู่ในระดับที่อาจไม่เร่งตัว และราคาน้ำมันดิบและดัชนีอาหารโลกปรับลดลง อย่างไรก็ดี ในช่วงปลายเดือน ตลาดกลับมากังวลเรื่องท่าทีของเฟดในการปรับขึ้นอัตราดอกเบี้ยในเดือน ก.ย. 2565 และปรับตัวลงหลังการเปิดเผยถ้อยแถลงของนายเจอโรม พาวเวล ประธานธนาคารกลางสหรัฐฯ (เฟด) ในการประชุมประจำปีของเฟด ที่เมืองแจ็กสัน โฮล รัฐไวโอมิง ที่กล่าวว่าพร้อมเดินหน้าขึ้นอัตราดอกเบี้ย และคงอัตราดอกเบี้ยในระดับสูงอีกระยะหนึ่งเพื่อควบคุมเงินเฟ้อ

- ตลาดฝั่งยูโรโซนยังคงเผชิญกับแรงกดดันด้านอัตราเงินเฟ้ออย่างต่อเนื่อง จากราคาค่าไฟที่ปรับตัวสูงขึ้นอย่างมีนัย ซึ่งเป็นผลมาจากการที่รัสเซียจำกัดการส่งก๊าซไปยังยุโรป หลังยุโรปมีแนวทางลดการพึ่งพาพลังงานจากรัสเซีย รวมถึงมาตรการคว่ำบาตรต่อเหตุการณ์รัสเซีย - ยูเครน

- ตลาดหุ้นฝั่งเอเชีย ทางด้านตลาดหุ้นจีนได้รับแรงกดดันจากความกังวลว่าจะกลับมาล็อกดาวน์ในเมืองสำคัญ ปัจจัยปัญหาสภาพภูมิอากาศ (คลื่นความร้อนและภัยแล้ง) และตลาดอสังหาฯที่ยังอ่อนแอ ส่งผลตัวเลขเศรษฐกิจที่สำคัญออกมาต่ำกว่าที่ตลาดคาดการณ์ ขณะที่ตลาดหุ้นไทยและเวียดนามปรับตัวดีขึ้นในเดือน ส.ค. 2565 จากผลกำไรของบริษัทจดทะเบียนฯ ในไตรมาสสองที่ออกมาดี และแรงซื้อจากนักลงทุนต่างชาติ

- สำหรับอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี ปรับเพิ่มขึ้นต่อเนื่อง โดย ณ สิ้นเดือน ส.ค. 2565 ปรับขึ้นมาอยู่ที่ประมาณ 3.2% หลังเฟดมีท่าทีการใช้นโยบายการเงินตึงตัวต่อเนื่อง

![]() ตลาดหุ้นสหรัฐ: ดัชนี S&P500 Index ปรับลดลง 4.24% ในเดือน ส.ค. 2565 และลดลง 17.02% ในช่วง YTD โดยนายเจอโรม พาวเวล ประธานเฟด กล่าวสุนทรพจน์ที่งานประชุมประจำปีที่เมืองแจ็กสัน โฮล โดยพร้อมใช้นโยบายที่เข้มงวดเพื่อควบคุมเงินเฟ้อ แม้ว่าตลาดแรงงานยังแข็งแกร่ง และอาจสร้างผลกระทบต่อภาคครัวเรือนและภาคธุรกิจ โดย Fed Fund Future บ่งชี้ต่อความน่าจะเป็นถึงราว 75% ที่ Fed จะขึ้นอัตราดอกเบี้ย 0.75% ในการประชุมวันที่ 20 - 21 ก.ย. 2565

ตลาดหุ้นสหรัฐ: ดัชนี S&P500 Index ปรับลดลง 4.24% ในเดือน ส.ค. 2565 และลดลง 17.02% ในช่วง YTD โดยนายเจอโรม พาวเวล ประธานเฟด กล่าวสุนทรพจน์ที่งานประชุมประจำปีที่เมืองแจ็กสัน โฮล โดยพร้อมใช้นโยบายที่เข้มงวดเพื่อควบคุมเงินเฟ้อ แม้ว่าตลาดแรงงานยังแข็งแกร่ง และอาจสร้างผลกระทบต่อภาคครัวเรือนและภาคธุรกิจ โดย Fed Fund Future บ่งชี้ต่อความน่าจะเป็นถึงราว 75% ที่ Fed จะขึ้นอัตราดอกเบี้ย 0.75% ในการประชุมวันที่ 20 - 21 ก.ย. 2565

อย่างไรก็ตาม เงินเฟ้อของสหรัฐฯ อาจจะผ่านจุดสูงสุดไปแล้ว เนื่องจากอัตราเงินเฟ้อของสหรัฐฯ ในเดือน ก.ค. 2565 ปรับเพิ่มขึ้น 8.5% YoY ซึ่งชะลอตัวลงจาก 9.1% ในเดือน มิ.ย. 2565 จากผลของการปรับลดลงของราคาพลังงานและราคาน้ำมัน

![]() ตลาดหุ้นยุโรป: ดัชนี STOXX Europe 600 Index ปรับลดลง 5.29% ในเดือน ส.ค. 2565 และลดลง 14.90% ในช่วง YTD โดยตลาดหุ้นยังคงถูกปกคลุมด้วยความไม่แน่นอนของภาวะความขัดแย้งระหว่างรัสเซียและยูเครน และยังไม่มีสัญญาณของการตกลงกันได้ รัสเซียเดินหน้าจำกัดการส่งออกก๊าซไปยังยุโรป รวมถึงระงับการส่งก๊าซธรรมชาติให้ยุโรปผ่านท่อส่ง Nord Stream เนื่องจากต้องปิดซ่อมบำรุง ปัจจัยดังกล่าวผลักดันให้ราคาก๊าซในยุโรปปรับขึ้นทำจุดสูงสุดใหม่ และอาจเป็นสาเหตุให้ยุโรปต้องเข้าสู่ภาวะเศรษฐกิจถดถอยในฤดูหนาวที่กำลังจะมาถึงนี้ เนื่องจากปัญหาของวิกฤตพลังงาน ขณะที่เงินเฟ้อของยุโรปทำจุดสูงสุดใหม่ในเดือน ส.ค. 2565 โดยปรับเพิ่มขึ้น 9.1% YoY จาก 8.9% ในเดือน ก.ค. 2565 เนื่องจากการเพิ่มขึ้นของราคาอาหารและพลังงาน ปัจจัยดังกล่าวจะมีผลกระทบต่อการตัดสินขึ้นอัตราดอกเบี้ยของ ECB อย่างหลีกเลี่ยงไม่ได้ และจะสร้างความกดดันต่อตลาดหุ้นต่อไป นอกจากนี้ธนาคารแห่งประเทศอังกฤษ (BoE) ปรับขึ้นอัตราดอกเบี้ยนโยบายขึ้น 0.5% ซึ่งเป็นการปรับขึ้นที่สูงที่สุดในรอบ 27 ปี สู่ระดับ 1.75% ในช่วงต้นเดือนส.ค. 2565 เพื่อที่จะควบคุมเงินเฟ้อ อีกทั้งยังคาดว่าสหราชอาณาจักร จะเข้าสู่ภาวะเศรษฐกิจถดถอยในช่วงไตรมาส 4 ปี 2565 จากผลของการปรับขึ้นของเงินเฟ้อ

ตลาดหุ้นยุโรป: ดัชนี STOXX Europe 600 Index ปรับลดลง 5.29% ในเดือน ส.ค. 2565 และลดลง 14.90% ในช่วง YTD โดยตลาดหุ้นยังคงถูกปกคลุมด้วยความไม่แน่นอนของภาวะความขัดแย้งระหว่างรัสเซียและยูเครน และยังไม่มีสัญญาณของการตกลงกันได้ รัสเซียเดินหน้าจำกัดการส่งออกก๊าซไปยังยุโรป รวมถึงระงับการส่งก๊าซธรรมชาติให้ยุโรปผ่านท่อส่ง Nord Stream เนื่องจากต้องปิดซ่อมบำรุง ปัจจัยดังกล่าวผลักดันให้ราคาก๊าซในยุโรปปรับขึ้นทำจุดสูงสุดใหม่ และอาจเป็นสาเหตุให้ยุโรปต้องเข้าสู่ภาวะเศรษฐกิจถดถอยในฤดูหนาวที่กำลังจะมาถึงนี้ เนื่องจากปัญหาของวิกฤตพลังงาน ขณะที่เงินเฟ้อของยุโรปทำจุดสูงสุดใหม่ในเดือน ส.ค. 2565 โดยปรับเพิ่มขึ้น 9.1% YoY จาก 8.9% ในเดือน ก.ค. 2565 เนื่องจากการเพิ่มขึ้นของราคาอาหารและพลังงาน ปัจจัยดังกล่าวจะมีผลกระทบต่อการตัดสินขึ้นอัตราดอกเบี้ยของ ECB อย่างหลีกเลี่ยงไม่ได้ และจะสร้างความกดดันต่อตลาดหุ้นต่อไป นอกจากนี้ธนาคารแห่งประเทศอังกฤษ (BoE) ปรับขึ้นอัตราดอกเบี้ยนโยบายขึ้น 0.5% ซึ่งเป็นการปรับขึ้นที่สูงที่สุดในรอบ 27 ปี สู่ระดับ 1.75% ในช่วงต้นเดือนส.ค. 2565 เพื่อที่จะควบคุมเงินเฟ้อ อีกทั้งยังคาดว่าสหราชอาณาจักร จะเข้าสู่ภาวะเศรษฐกิจถดถอยในช่วงไตรมาส 4 ปี 2565 จากผลของการปรับขึ้นของเงินเฟ้อ

![]() ตลาดหุ้นจีน: ดัชนี CSI300 Index ปรับตัวลดลง 2.19% ในเดือน ส.ค. 2565 และลดลง 17.44% ในช่วง YTD โดยตลาดหุ้นจีนถูกกดดันจากความกังวลว่าจะกลับมาล็อกดาวน์ในเมืองสำคัญหลังจำนวนผู้ติดเชื้อโควิด-19 ปรับตัวเพิ่มขึ้น (เมืองเฉิงตูล็อกดาวน์ตั้งแต่วันที่ 1 ก.ย. 2565) ปัจจัยปัญหาสภาพภูมิอากาศ (คลื่นความร้อนและภัยแล้ง) และตลาดอสังหาฯที่ยังอ่อนแอ ส่งผลตัวเลขเศรษฐกิจที่สำคัญออกมาต่ำกว่าที่ตลาดคาดการณ์ เช่น การผลิตภาคอุตสาหกรรม การลงทุนสินค้าคงทน ยอดค้าปลีก ทำให้ PBoC ต้องปรับลดอัตราดอกเบี้ยนโยบาย เช่น ปรับลด Loan prime rate (LPR) ประเภท 1 ปีลง 0.05% เหลือ 3.65% ปรับลด LPR ประเภท 5 ปี 0.15% เหลือ 4.30% ปรับลดอัตราดอกเบี้ยเงินกู้ Medium-term lending facility (MLF) ประเภท 1 ปีลง 0.1% จาก 2.85% เหลือ 2.75% และปรับลด Reverse Repos 7 วัน 0.1% เหลือ 2% เพื่อกระตุ้นเศรษฐกิจ

ตลาดหุ้นจีน: ดัชนี CSI300 Index ปรับตัวลดลง 2.19% ในเดือน ส.ค. 2565 และลดลง 17.44% ในช่วง YTD โดยตลาดหุ้นจีนถูกกดดันจากความกังวลว่าจะกลับมาล็อกดาวน์ในเมืองสำคัญหลังจำนวนผู้ติดเชื้อโควิด-19 ปรับตัวเพิ่มขึ้น (เมืองเฉิงตูล็อกดาวน์ตั้งแต่วันที่ 1 ก.ย. 2565) ปัจจัยปัญหาสภาพภูมิอากาศ (คลื่นความร้อนและภัยแล้ง) และตลาดอสังหาฯที่ยังอ่อนแอ ส่งผลตัวเลขเศรษฐกิจที่สำคัญออกมาต่ำกว่าที่ตลาดคาดการณ์ เช่น การผลิตภาคอุตสาหกรรม การลงทุนสินค้าคงทน ยอดค้าปลีก ทำให้ PBoC ต้องปรับลดอัตราดอกเบี้ยนโยบาย เช่น ปรับลด Loan prime rate (LPR) ประเภท 1 ปีลง 0.05% เหลือ 3.65% ปรับลด LPR ประเภท 5 ปี 0.15% เหลือ 4.30% ปรับลดอัตราดอกเบี้ยเงินกู้ Medium-term lending facility (MLF) ประเภท 1 ปีลง 0.1% จาก 2.85% เหลือ 2.75% และปรับลด Reverse Repos 7 วัน 0.1% เหลือ 2% เพื่อกระตุ้นเศรษฐกิจ

![]() ตลาดหุ้นไทย: ดัชนี SET Index ปรับเพิ่มขึ้น 3.97% ในเดือน ส.ค. 2565 แต่ลดลง 1.13% YTD ซึ่งเดือนที่ผ่านมาตลาดหุ้นได้รับปัจจัยบวกจากกำไรของบริษัทจดทะเบียนฯ ในไตรมาสสองที่ออกมาดีกว่าคาด นำโดยกลุ่มขนส่งและโลจิสติกส์ สื่อและสิ่งพิมพ์ และพลังงานและสาธารณูปโภคโดยแรงซื้อจากนักลงทุนต่างชาติยังเป็นปัจจัยสนับสนุนสำคัญ ซึ่งซื้อสุทธิที่ 5.7 หมื่นล้านบาท จาก 4.7 พันล้านบาท ในเดือนก.ค. 2565 ขณะที่ปัจจัยด้านการเมือง กรณีศาลรัฐธรรมนูญรับคำร้องวาระการดำรงตำแหน่ง 8 ปี ของ พล.อ.ประยุทธ์ จันทร์โอชา และสั่งให้หยุดปฏิบัติหน้าที่จนกว่าศาลจะมีคำวินิจฉัยออกมา ยังไม่กระทบตลาดหุ้นมากนัก เนื่องจาก ครม.ยังทำงานได้ตามปกติและไม่ได้เกิดสุญญากาศทางการเมือง ส่วนการปรับขึ้นอัตราดอกเบี้ยที่ 0.25% ในวันที่ 10 ส.ค. 2565 เป็นไปตามคาดการณ์ของตลาด

ตลาดหุ้นไทย: ดัชนี SET Index ปรับเพิ่มขึ้น 3.97% ในเดือน ส.ค. 2565 แต่ลดลง 1.13% YTD ซึ่งเดือนที่ผ่านมาตลาดหุ้นได้รับปัจจัยบวกจากกำไรของบริษัทจดทะเบียนฯ ในไตรมาสสองที่ออกมาดีกว่าคาด นำโดยกลุ่มขนส่งและโลจิสติกส์ สื่อและสิ่งพิมพ์ และพลังงานและสาธารณูปโภคโดยแรงซื้อจากนักลงทุนต่างชาติยังเป็นปัจจัยสนับสนุนสำคัญ ซึ่งซื้อสุทธิที่ 5.7 หมื่นล้านบาท จาก 4.7 พันล้านบาท ในเดือนก.ค. 2565 ขณะที่ปัจจัยด้านการเมือง กรณีศาลรัฐธรรมนูญรับคำร้องวาระการดำรงตำแหน่ง 8 ปี ของ พล.อ.ประยุทธ์ จันทร์โอชา และสั่งให้หยุดปฏิบัติหน้าที่จนกว่าศาลจะมีคำวินิจฉัยออกมา ยังไม่กระทบตลาดหุ้นมากนัก เนื่องจาก ครม.ยังทำงานได้ตามปกติและไม่ได้เกิดสุญญากาศทางการเมือง ส่วนการปรับขึ้นอัตราดอกเบี้ยที่ 0.25% ในวันที่ 10 ส.ค. 2565 เป็นไปตามคาดการณ์ของตลาด

![]() ตลาดหุ้นเวียดนาม: ดัชนี VN Index ปรับเพิ่มขึ้น 6.15% ในเดือน ส.ค. 2565 แต่ลดลง 14.53% YTD โดยสภาพคล่องของตลาดหุ้นปรับตัวดีขึ้น เมื่อพิจารณาจากปริมาณซื้อขายเฉลี่ยที่เพิ่มขึ้น 35% เทียบกับเดือน ก.ค. 2565 ขณะที่ผลกำไรไตรมาสสองของบริษัทจดทะเบียนฯออกมาเติบโตประมาณ 15%YoY และตัวเลขเศรษฐกิจยังคงแข็งแกร่ง เช่น ยอดค้าปลีก (+50%YoY) และยอดส่งออก (+22%YoY) โดยนักลงทุนต่างชาติยังมีสถานะซื้อสุทธิในเดือนนี้

ตลาดหุ้นเวียดนาม: ดัชนี VN Index ปรับเพิ่มขึ้น 6.15% ในเดือน ส.ค. 2565 แต่ลดลง 14.53% YTD โดยสภาพคล่องของตลาดหุ้นปรับตัวดีขึ้น เมื่อพิจารณาจากปริมาณซื้อขายเฉลี่ยที่เพิ่มขึ้น 35% เทียบกับเดือน ก.ค. 2565 ขณะที่ผลกำไรไตรมาสสองของบริษัทจดทะเบียนฯออกมาเติบโตประมาณ 15%YoY และตัวเลขเศรษฐกิจยังคงแข็งแกร่ง เช่น ยอดค้าปลีก (+50%YoY) และยอดส่งออก (+22%YoY) โดยนักลงทุนต่างชาติยังมีสถานะซื้อสุทธิในเดือนนี้

![]() ตราสารหนี้: อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี ณ สิ้นเดือน ส.ค. 2565 ปรับขึ้นมาอยู่ที่ประมาณ 3.2% หลัง เฟด คงท่าทีการใช้นโยบายการเงินตึงตัว จากคำแถลงการณ์ของ เจอโรม พาวเวล ที่เมือง แจ็กสัน โฮล ซึ่งอาจก่อให้เกิดเศรษฐกิจถดถอยในสหรัฐฯ ในอนาคต ขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลของไทย 10 ปี อยู่ในระดับใกล้เคียงเดิมที่ประมาณ 2.48%

ตราสารหนี้: อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี ณ สิ้นเดือน ส.ค. 2565 ปรับขึ้นมาอยู่ที่ประมาณ 3.2% หลัง เฟด คงท่าทีการใช้นโยบายการเงินตึงตัว จากคำแถลงการณ์ของ เจอโรม พาวเวล ที่เมือง แจ็กสัน โฮล ซึ่งอาจก่อให้เกิดเศรษฐกิจถดถอยในสหรัฐฯ ในอนาคต ขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลของไทย 10 ปี อยู่ในระดับใกล้เคียงเดิมที่ประมาณ 2.48%

![]() ตราสารทางเลือก

ตราสารทางเลือก

REITs: Global REITs ปรับลดลง 6.17% และ Singapore REITs ปรับลดลง 4.63% จากความกังวลว่าเฟดอาจปรับขึ้นอัตราดอกเบี้ยนโยบายอีก 0.75% หลังคุณเจอโรม พาวเวล (ประธานเฟด) ได้แถลงถึงความตั้งใจในการขึ้นดอกเบี้ยเพื่อสกัดเงินเฟ้อในการกระชุมที่ทีแจ็กสัน โฮล ทำให้อัตราผลตอบแทนพันธบัตรรัฐบาล 10 ปีปรับตัวเพิ่มขึ้น ส่งผลให้ Dividend Spread หรือส่วนต่างระหว่างอัตราเงินปันผลและอัตราผลตอบแทนพันธบัตรรัฐบาล 10 ปีแคบลง ขณะที่ Thai REITs ปรับตัวเพิ่มขึ้น 2.92% ได้ประโยชน์จากการเปิดประเทศแบบเต็มรูปแบบและ laggard ประเทศอื่นๆโดยเฉพาะประเทศที่พัฒนาแล้วที่ได้ประโยชน์จากการเปิดประเทศไปแล้วก่อนหน้านี้

ทองคำ: ราคาทองคำ spot ปรับตัวลง 3.11% ในเดือน ส.ค. 2565 จากการแข็งค่าของค่าเงินดอลลาร์ ตามความคาดหวังที่ธนาคารกลางสหรัฐฯ (เฟด) มีแนวโน้มเร่งขึ้นอัตราดอกเบี้ย

![]() มุมมองการลงทุนเดือนกันยายน 2565

มุมมองการลงทุนเดือนกันยายน 2565

บลจ.พรินซิเพิล คาดว่าตลาดลงทุนโดยรวมจะมีความผันผวนมากขึ้นในเดือน ก.ย. 2565 จากแรงกดดันด้านการเพิ่มวงเงินในการปรับลดขนาดงบดุลของเฟด จาก 4.75 หมื่นล้านดอลลาร์/เดือน เป็น 9.50 หมื่นล้านดอลลาร์/เดือน การปรับเพิ่มอัตราดอกเบี้ยของเฟดและอีซีบี ซึ่งเฟดจะมีการประชุมในวันที่ 20 - 21 ก.ย. 2565 และอีซีบี ในวันที่ 8 ก.ย. 2565 รวมถึงประเด็นการจำกัดการส่งก๊าซไปยังยุโรปของรัสเซีย ที่อาจจะทำให้ยุโรปเผชิญกับอัตราเงินเฟ้อสูงขึ้นและภาวะเศรษฐกิจถดถอย โดยรัฐมนตรีพลังงานของสหภาพยุโรป (อียู) เตรียมจัดการประชุมฉุกเฉินในวันที่ 9 ก.ย. 2565 เพื่อหารือเกี่ยวกับวิกฤตพลังงานในยุโรป ขณะที่ราคาน้ำมันดิบคาดว่ายังคงผันผวนต่อเนื่องเช่นกัน จากประเด็นการปรับลดกำลังการผลิต (0.1% ของความต้องการโลก) ของกลุ่มโอเปกพลัส (OPEC-Plus) เริ่มเดือน ต.ค. 2565 การกลับมาส่งออกน้ำมันดิบของอิหร่านในตลาดโลก หากสามารถเจรจาข้อตกลงนิวเคลียร์อิหร่าน และความกังวลต่ออุปสงค์ของน้ำมันดิบหากเศรษฐกิจทั่วโลกชะลอตัวลง

![]() กลยุทธ์การลงทุน

กลยุทธ์การลงทุน

ทาง บลจ.พรินซิเพิล ยังคงมีมุมมองการลงทุนแบบระมัดระวังสำหรับเดือนสุดท้ายของไตรมาส 3 ปี 2565 จากความผันผวนและแรงกดดันจากปัจจัยมหภาค ทั้งในส่วนเงินเฟ้อ การปรับขึ้นอัตราดอกเบี้ย และการชะลอตัวของเศรษฐกิจโดยรวม โดยยังแนะนำ

- มุ่งเน้นการลงทุนในสินทรัพย์ที่เป็น Quality Growth หรือสินทรัพย์ที่มีการเติบโตในระดับปานกลางแต่มีความมั่น คงของธุรกิจและรายได้เพื่อรองรับความเสี่ยงหรือความ ผันผวนจากปัจจัยทางเศรษฐกิจ

- เลือกลงทุนในสินทรัพย์ประเภทที่มีความผันผวนต่ำ บริษัทขนาดใหญ่หรือมีขนาดมูลค่าตลาดสูง

- Asset allocation สร้างพอร์ตการลงทุนที่เหมาะสม โดยกระจายการลงทุนไปในหลากหลายสินทรัพย์และประเทศ เพื่อสร้างพอร์ตการลงทุนที่ช่วยควบคุมความเสี่ยงและรับผล ตอบแทนที่เหมาะสม

![]() กองทุนแนะนำ

กองทุนแนะนำ

โดยภาพรวมการลงทุนในระยะย 3-6 เดือน กองทุนที่จะแนะนำ 5 กองทุนได้แก่

กองทุนแรกที่เราแนะนำ คือ กองทุนเปิดพรินซิเพิล เอเชีย แปซิฟิก ไดนามิก อินคัม อิควิตี้ (PRINCIPAL APDI) ซึ่งลงทุนผ่าน Master Fund ชื่อ Principal Asia Pacific Dynamic Income Fund โดยลงทุน ในหุ้นทั่วภูมิภาคเอเชียแปซิฟิก (ไม่รวมญี่ปุ่น) ที่มีคุณภาพ และ ศักยภาพในการเติบโตตามการเปลี่ยนแปลงของอุตสาหกรรม เทคโนโลยีและพฤติกรรมของผู้บริโภค และมุ่งเน้นคัดสรรเลือกบริษัท ที่มีทิศทางการเติบโตตาม Megatrend ของโลก เช่น Green Policies, E-commerce, Cloud computing และ Internet of things กองทุน มีสไตล์การบริหารแบบ Dynamic สามารถปรับเปลี่ยนการลงทุนไป ยังอุตสาหกรรม หรือประเทศที่สนใจได้ตลอดเวลา นอกจากนั้น ล่าสุด มีน้ำหนักในหุ้นจีนแผ่นดินใหญ่และจีนในฮ่องกงรวมกันประมาณ 30%

กองทุนที่สอง คือ กองทุนเปิดพรินซิเพิล ไชน่า อิควิตี้ (PRINCIPAL CHEQ) มีนโยบายลงทุนในตราสารทุนของบริษัทที่จด ทะเบียนจัดตั้งในประเทศจีนหรือบริษัทที่มีการดำเนินธุรกิจในประเทศจีน ที่มีการเติบโตในระยะยาว และสอดคล้องกับการเปลี่ยนแปลงทาง โครงสร้างเศรษฐกิจของจีน สำหรับในระยะสั้น การกลับมาเปิดประเทศ และจับจ่ายใช้สอยของประชากรในเมืองใหญ่ๆ ในจีนจะส่งผลบวก โดยตรงต่อกองทุน โดยหมวดอุตสาหกรรมที่กองทุนลงทุนจะมีน้ำหนัก ส่วนใหญ่ทั้งในกลุ่ม Financial Services, Communication Services และ Consumer Defensive

กองทุนที่สาม คือ กองทุนเปิดพรินซิเพิล ไชน่า เทคโนโลยี (PRINCIPAL CHTECH) จะเน้นลงทุนบริษัทที่มีการดำเนินธุรกิจใน ประเทศจีนที่ทำธุรกิจเกี่ยวข้องกับเทคโนโลยี (เป็นหนึ่งในแผน ยุทธศาสตร์ชาติ ฉบับที่ 14) ซึ่งกองทุนเห็นโอกาสการเติบโตของ การลงทุนล้อตามไปกับนโยบายของจีนที่มุ่งเน้นการพึ่งพาต่างชาติน้อยลง ผ่านการพัฒนาเทคโนโลยีของตัวเอง และตั้งเป้าเป็นผู้นำโลก ด้านนวัตกรรมและเทคโนโลยีในอนาคต โดยกองทุนจะแบ่งน้ำ หนักการลงทุนในสัดส่วน 70:30 ในธีม Soft Tech (eCommerce, Cloud, Internet) : Hard Tech (New-generation information techno logy, Biomedicine, New energy) ขณะที่การผ่อนคลาย มาตรการ ควบคุมด้านกฎระเบียบที่ชัดเจนจะเป็นปัจจัยบวกในระยะสั้น

กองทุนที่สี่ คือ กองทุนเปิดพรินซิเพิล โกลบอล อินฟราสตรัคเจอร์ อิควิตี้ (PRINCIPAL GIF) ซึ่งลงทุนในกองทุนหลัก Lazard Global Listed Infrastructure Equity Fund เน้นลงทุนในโครงสร้างพื้นฐาน ทั่วโลก มุ่งเน้นในกลุ่มประเทศพัฒนาแล้ว โดยให้คำนิยามของโครงสร้างพื้นฐานที่เข้าลงทุนว่า Preferred Infrastructure ซึ่งจะมีลักษณะกิจการหรือสินทรัพย์ที่มีความผูกขาด โครงสร้างรายได้มีสัญญาปรับขึ้นตามอัตราเงินเฟ้อ มีอายุสินทรัพย์ยาวนานและมีความเสี่ยงต่อกฎระเบียบและการเมืองต่ำ ส่งผลให้ธุรกิจมีรายได้และกำไรที่สม่ำเสมอ ล่าสุดมีสัดส่วนน้ำหนักการลงทุนในหุ้นยุโรปประมาณ 45% ซึ่งน่าจะได้ อานิสงค์จากแนวโน้มอัตราเงินเฟ้อของยุโรปที่สูงขึ้นต่อเนื่อง

กองทุนที่ห้า คือ กองทุนเปิดพรินซิเพิล เวียดนาม อิควิตี้(PRINCIPAL VNEQ) มุ่งเน้นลงทุนตรงในหุ้นที่จดทะเบียนในตลาดหลักทรัพย์เวียดนามที่มีศักยภาพในการเติบโตในอนาคตล้อตามกับเศรษฐกิจของประเทศ โดยเรามองว่าเศรษฐกิจเวียดนามมีแนวโน้มเติบโตโดดเด่นที่สุดในภูมิภาค และบริษัทจดทะเบียนฯมีการคาดการณ์การเติบโตของกำไรที่น่าสนใจใน 1-2 ปีข้างหน้า สภาพคล่องในตลาดหุ้นมีทิศทางดีขึ้นในเดือนที่ผ่านมา และแนวโน้มการเติบโตของเศรษฐกิจและบริษัทจดทะเบียนฯในไตรมาส 3 ปี 2565 คาดว่าจะเติบโตโดดเด่นจากฐานต่ำในปีก่อนหน้า เนื่องจากมีการล๊อคดาวน์จากสถานการณ์โควิด

หมายเหตุ: กองทุนที่แนะนำทั้ง 5 มี regional/country concentration risk ค่อนข้างสูง จึงแนะนำให้มีการจำกัดน้ำหนักการลงทุน และมีการกระจายการลงทุนในพอร์ตลงทุนอย่างเพียงพอ

โอกาสในการลงทุนแบบจับจังหวะทำกำไรในกรอบระยะเวลาที่สั้น ในช่วงเวลาที่ตลาดหุ้นย่อตัว บนมุมมองตลาดสำหรับเดือน ก.ย. 2565 ที่คาดว่าจะมีความผันผวนมากขึ้นและแรงกดดันจากหลายปัจจัย โดยเราแนะนำ 2 กองทุน ได้แก่ กองทุนเปิดพรินซิเพิล โกลบอล อิควิตี้ ESG (PRINCIPAL GESG) และ กองทุนเปิดพรินซิเพิล โกลบอล แบรนด์ (PRINCIPAL GBRAND) ซึ่งเป็นกองทุนที่มุ่งเน้นลงทุนหุ้น Quality Growth ทั่วโลก

กองทุนเปิดพรินซิเพิล โกลบอล อิควิตี้ ESG (PRINCIPAL GESG) ลงทุนผ่านกองทุน Schroder International Selection Fund Global Sustainable Growth ที่เน้นลงทุนในหุ้นคุณภาพหรือบริษัทขนาดใหญ่ที่ให้ความสำคัญกับผู้มีส่วนได้ส่วนเสียทุกภาคส่วน และสามารถสร้างผลกระทบเชิงบวกในมุมกว้าง มีธรรมาภิบาล ความรับผิดชอบต่อสังคมและสิ่งแวดล้อม (หรือที่เรียกว่า ESG) เพื่อการเติบโตของบริษัทและกำไรอย่างยั่งยืนในอนาคต

กองทุนเปิดพรินซิเพิล โกลบอล แบรนด์ (PRINCIPAL GBRAND) ลงทุนผ่านกองทุน Morgan Stanley Investment Funds - Global Brands Fund ที่ลงทุนในหุ้นคุณภาพทั่วโลก ที่เป็นบริษัทที่มีแบรนด์หรือตราสินค้าที่แข็งแกร่ง มีฐานผู้ใช้จำนวนมาก สามารถตั้งราคาขายได้และมีอัตรากำไรขั้นต้นสูง รวมถึงมีกระแสเงินสด และมีการเติบโตของรายได้อย่างสม่ำเสมอ และยังมีโอกาสการส่งผ่านต้นทุนวัตถุดิบสินค้าที่ปรับตัวขึ้นจากเงินเฟ้อไปยังผู้บริโภคได้

Investment Strategy Team

- คุณอะนะ แพร่พิพัฒน์มงคล – Head of Investment Strategy

- คุณธิดารัตน์ เจริญวุฒิ – Investment Strategist

- คุณธเนศ เลิศเพชรพันธ์ – Investment Strategist

- คุณมินตรา จันทวิชชประภา – Investment Strategist

อ่าน Monthly Report ประจำเดือนกันยายน ที่นี่

คำเตือน : ผู้ลงทุนควรทําความเข้าใจลักษณะสินค้า (กองทุน) เงื่อนไข ผลตอบแทน และ ความเสี่ยงก่อนตัดสินใจลงทุน / กองทุน PRINCIPAL APDI กองทุนหลักลงทุนกระจุกตัวในฮ่องกง ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการ ลงทุนโดยรวมของตนเองด้วย / กองทุน PRINCIPAL CHEQ และ PRINCIPAL CHTECH กองทุนหลักลงทุนกระจุกตัวในประเทศจีน ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการ ลงทุนโดยรวมของตนเองด้วย / PRINCIPAL GIF กองทุนหลักลงทุนกระจุกตัวในประเทศยุโรปและอเมริกาเหนือ ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / PRINCIPAL VNEQ กองทุนกระจุกตัวในประเทศเวียดนาม ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย/ PRINCIPAL GESG และ PRINCIPAL GBRAND กองทุนหลักลงทุนกระจุกตัวในประเทศสหรัฐอเมริกา ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย / กองทุนมีนโยบายลงทุน ในต่างประเทศ ผู้ลงทุนอาจจะขาดทุนหรือได้รับกําไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนตํ่ากว่าเงินทุนเริ่มแรกได้/บริษัทจัดการใช้สัญญาซื้อขายล่วงหน้าเพื่อเป็นเครื่องมือในการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนของกองทุน (Hedging) ขึ้นอยู่กับดุลย พินิจของผู้จัดการกองทุน/ผลการดําเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดําเนินงานในอนาคต