CIO’s View: เมษายน 2566 - Go underweight global equities and overweight global fixed income

28 เมษายน 2566

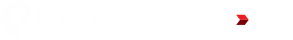

เดือนที่แล้วเราได้ประเมินไว้ว่าปัญหาของธนาคาร Credit Suisse จะเป็นเพียงความเสี่ยงเฉพาะตัวและโอกาสที่วิกฤตธนาคารในยุโรปจะลุกลามจนกลายเป็นความเสี่ยงของระบบการเงินนั้นมีค่อนข้างต่ำ ซึ่งในเดือนนี้เรายังคงมีมุมมองดังเดิมจากภาพรวมของสถานการณ์ในปัจจุบันที่ยังคงสนับสนุนการประเมินดังกล่าว ในทางกลับกันเรามองว่าความเสี่ยงระยะกลางที่แท้จริงนั้นอยู่ในกลุ่มธนาคารสหรัฐฯ ซึ่งเชื่อมโยงโดยตรงกับแนวโน้มของเศรษฐกิจ จากที่เราได้คาดการณ์ไว้ว่าธนาคารในสหรัฐฯ จะเพิ่มความเข้มงวดในมาตรฐานการปล่อยสินเชื่อขึ้นในไตรมาสหน้านั้น เมื่อพิจารณาผลสำรวจภาวะและแนวโน้มสินเชื่อ (Senior Loan Officer Survey) ในกลุ่มสินเชื่อพาณิชยกรรมและอุตสาหกรรม (Commercial and Industrial Loans: C&I loans) และสินเชื่อธุรกิจอสังหาริมทรัพย์ (Commercial Real Estate Loans: CRE loans) พบว่าแท้ที่จริงแล้วธนาคารในสหรัฐฯ ได้เพิ่มความเข้มงวดในการปล่อยสินเชื่อให้แก่กลุ่มอุตสาหกรรมดังกล่าวมาตั้งแต่ช่วงปลายปี 2021 ถึงต้นปี 2022 โดยตัวเลขล่าสุดในที่มีในเดือนกุมภาพันธ์ที่ผ่านมาพบว่า 40% ของธนาคารในสหรัฐฯ เพิ่มความเข้มงวดในการปล่อยสินเชื่อพาณิชยกรรมและอุตสาหกรรม (C&I loans) และกว่า 60% เพิ่มความเข้มงวดในการปล่อยสินเชื่อธุรกิจอสังหาริมทรัพย์ (CRE loans) โดยเราประเมินว่าตัวเลขดังกล่าวอาจสูงขึ้นอย่างต่อเนื่องในไตรมาสที่ 2 และ 4 ของปีนี้ ซึ่งทำให้มีความเป็นไปได้ที่เศรษฐกิจสหรัฐฯ จะเข้าสู่ภาวะเศรษฐกิจถดถอยตั้งแต่ช่วงไตรมาสที่ 3 ของปี

Chart: Senior Loan Officer Survey – Tightening standards for select categories

Source: TradingView, as of 25 April 2023.

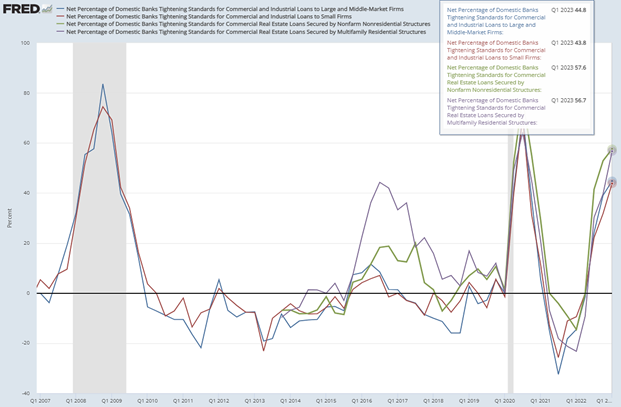

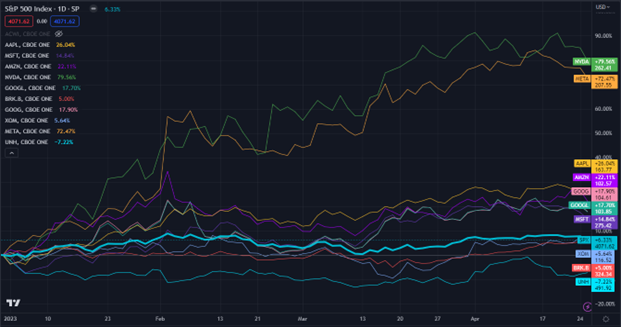

อีกหนึ่งการเปลี่ยนแปลงที่เราสังเกตเห็นได้ในช่วงนี้คือการเคลื่อนย้ายเงินทุนของนักลงทุนไปยังหุ้นของบริษัทขนาดใหญ่ที่มีเงินสดจำนวนมากอยู่ในงบดุลของบริษัทโดยเฉพาะในหุ้นที่เป็นผู้นำของกลุ่ม Mega-caps ซึ่งมีเงินทุนไหลเข้าอย่างสุดโต่ง เห็นได้จากเปรียบเทียบอัตราผลตอบแทนจากช่วงต้นปีจนถึงปัจจุบันของหุ้นที่มีมูลค่าตลาดสูงที่สุด 10 อันดับแรกของดัชนี S&P 500 และอัตราผลตอบแทนของตัวดัชนีเอง โดยอัตราผลตอบแทนจนถึงวันที่ 25 เมษายนของดัชนี S&P 500 นั้นอยู่ที่ 5.9% ต่ำกว่าหุ้นที่มีมูลค่าตลาดอยู่ที่อันดับ 8 ของดัชนีอย่าง Berkshire Hathaway Inc. Class B ซึ่งมีอัตราผลตอบแทนอยู่ที่ 6.2% ภาพดังกล่าวสะท้อนให้เห็นถึงความเป็นไปได้ที่ตลาดหุ้นสหรัฐฯ จะปรับตัวลดลงในช่วง 1 – 3 เดือนต่อจากนี้ และเมื่อนำมาพิจารณาร่วมกับข้อมูลที่เคยได้กล่าวถึงไปเมื่อดือนที่แล้วว่าตลาดหุ้นสหรัฐฯ ในปัจจุบันนั้นขาดความน่าสนใจเมื่อเทียบกับการลงทุนในตราสารหนี้กลุ่ม Investment Grade จากการที่ดัชนี S&P 500 นั้นมีอัตราเงินปันผลเฉลี่ยเพียง 1.5% - 1.7% (ข้อมูลอัตราเงินปันผลของ SPY ETF จากเว็บไซต์บริษัทบริหารจัดการ ETF) และเมื่อนำมาเปรียบเทียบกับอัตราผลตอบแทนเฉลี่ยที่ระดับ 6.4% ของกองทุน PIMCO GIS Income Fund ซึ่งเป็นกองทุนหลักของ กองทุนเปิดพรินซิเพิล โกลบอล ฟิกซ์ อินคัม (PRINCIPAL GFIXED) แล้ว ก็ยิ่งทำให้การลงทุนในตลาดหุ้นสหรัฐฯนั้นหมดความน่าสนใจลงไปอีก ดังนั้นเราจึงมองว่าการเพิ่มสัดส่วนการลงทุนในตราสารหนี้ต่างประเทศตอนนี้เป็นจังหวะที่เหมาะสมภายใต้ความผันผวนของตลาดที่เรากำลังเผชิญอยู่

Chart: YTD Price return of S&P 500 index versus top 10 stocks by market cap

Source: TradingView, as of 25 April 2023.

Chart: Dividend yield level for SPDR S&P 500 ETF Trust listed in the US

Source: State Street Global Advisors, as of 25 April 2023.

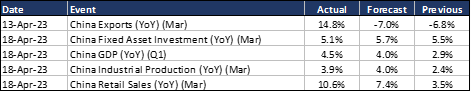

ในส่วนของประเทศจีน GDP ไตรมาส 1 ปี 2023 ที่ประกาศเมื่อ 18 เมษายน เพิ่มขึ้น 4.5% เทียบกับปีก่อนหน้า ดีกว่าที่ตลาดคาดที่ 4% และเป็นเพิ่มขึ้นจากไตรมาส 4 ปีที่แล้วที่ 2.9% ตัวเลข GDP ที่ดีกว่าคาดสะท้อนถึงกิจกรรมทางเศรษฐกิจที่ฟื้นตัวอย่างแข็งแกร่ง โดยเฉพาะในส่วนของการบริโภคและภาคบริการที่เชื่อมโยงกับการเดินทางท่องเที่ยวของจีนหลังจากเปิดประเทศ นอกจากนี้ตัวเลขเศรษฐกิจอื่นๆ ของจีนก็ปรับตัวดีขึ้นด้วยเช่นเดียวกัน ตัวเลขเศรษฐกิจดังกล่าวเช่น การผลิตภาคอุตสาหกรรมในเดือนมีนาคมที่เติบโต 3.9% จากปีก่อนหน้า เร่งตัวขึ้นจากเดือนก่อนหน้าที่ 2.4% ยอดค้าปลีกในเดือนมีนาคมขยายตัว 10.6% จากปีก่อน เร่งตัวขึ้นจาก 3.5% ในเดือนก่อนหน้า การส่งออกในเดือนมีนาคมขยายตัว 14.8% จากปีก่อนหน้า เป็นการพลิกกลับมาขยายตัวจากติดลบ 6.8% ในเดือนก่อน การลงทุนในสินทรัพย์ถาวรในเดือนมีนาคม เพิ่มขึ้น 5.1% จากปีก่อนหน้า ลดลงเล็กน้อยจาก 5.5% ในเดือนก่อน ในส่วนของตลาดหุ้นจีนกลับปรับตัวลดลงสวนทางตัวเลขทางเศรษฐกิจ โดยเฉพาะในช่วงครึ่งหลังของเดือนเมษายน จากความกังวลความขัดแย้งระหว่างสหรัฐฯ และจีนที่อาจจะกลับมาอีกครั้ง อย่างไรก็ตามเรายังคงชื่นชอบตลาดหุ้นจีนและมองว่าการปรับตัวลงในช่วงที่ผ่านมาเป็นการปรับฐานระยะสั้น ซึ่งเป็นโอกาสดีในการเข้าลงทุน

Chart: China’s economic data releases

Source: Investing.com, as of 25 April 2023.

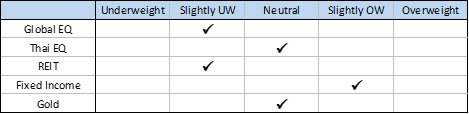

ในสัปดาห์หน้า นักลงทุนทั่วโลกจะเฝ้าติดตามผลการประชุมและแถลงการณ์ของคณะกรรมการนโยบายการเงินของสหรัฐฯ (Federal Reserve Committee: Fed) โดยเราคาดว่า จะมีการปรับขึ้นอัตราดอกเบี้ยนโยบาย 0.25% สู่ระดับ 5.00 – 5.25% ขณะที่ตลาดมองว่ามีโอกาส 61% ที่ Fed จะหยุดขึ้นอัตราดอกเบี้ยในการประชุมครั้งถัดไป และทำให้อัตราดอกเบี้ยคงอยู่ที่ 5.25% ซึ่งหาก Fed หยุดขึ้นดอกเบี้ยจริงตามที่นักวิเคราะห์ส่วนใหญ่คาดการณ์อาจทำให้เกิดความผันผวนได้ในระยะสั้น เนื่องจากจะเป็นการหยุดขึ้นอัตราดอกเบี้ยจากปัญหาที่ไม่คาดคิดในภาคธนาคาร และตลาดสินเชื่อซึ่งส่งผลกระทบต่อสภาพคล่องโดยรวม ในขณะที่ยังไม่เห็นสัญญาณการปรับตัวลดลงอย่างมีนัยสำคัญของอัตราเงินเฟ้อพื้นฐาน (Core inflation) แม้ว่าอัตราเงินเฟ้อทั่วไป (Headline inflation) จะปรับตัวลดลงเล็กน้อยจากราคาพลังงานที่ปรับตัวลดลง ด้วยเหตุผลดังกล่าวเราจึงแนะนำปรับลดน้ำหนักการลงทุนในหุ้นโลกเป็น Slightly Underweight จาก Neutral และปรับลดน้ำหนักการลงทุนในทองคำเป็น Neutral เนื่องจากนักลงทุนกลับเข้ามาลงทุนในทองคำจำนวนมากแล้วในช่วงที่ผ่านมา ขณะที่ตราสารหนี้ทั่วโลกเป็นสินทรัพย์หลักประเภทเดียวที่เราให้น้ำหนักการลงทุนเป็น Slightly Overweight ในปัจจุบัน จากเหตุผลที่กล่าวไปข้างต้น

Chart: Near-term asset class outlook over the next 1-3 months

Source: Principal Thailand, as of 27 April 2023

กองทุนแนะนำ

อ่าน CIO’s View: เมษายน 2566 - Go underweight global equities and overweight global fixed income