CIO’s View March 2022 รับมืออย่างไรกับวิกฤตราคาพลังงานและสินค้าโภคภัณฑ์ขาขึ้น

รับมืออย่างไรกับวิกฤตราคาพลังงานและสินค้าโภคภัณฑ์ขาขึ้น

โดย คุณศุภกร ตุลยธัญ, CFA - ประธานเจ้าหน้าที่การลงทุน และ

คุณกฤษติยา ศิริวาลย์ ผู้อำนวยการฝ่ายค้าหลักทรัพย์

14 มีนาคม 2565

สวัสดีครับท่านนักลงทุนกลับมาพบกันอีกครั้งกับการพูดคุยถึงประเด็นการลงทุนในเดือนมีนาคม ในช่วงนี้ประเด็นที่เรียกว่าร้อนแรงที่สุดคงไม่พ้นเรื่องสงครามระหว่างรัสเซียและยูเครนซึ่งได้ส่งผลกระทบไปทั่วโลกรวมไปถึงตลาดการเงินและตลาดทุนที่มีความผันผวนอย่างต่อเนื่องตั้งแต่สถานการณ์เริ่มมีความตึงเครียด โดยสินทรัพย์ที่ได้รับผลกระทบมากที่สุดคงไม่พ้นสินค้าโภคภัณฑ์อย่างทองคำและน้ำมัน ทั้งนี้ตั้งแต่ปัญหาระหว่างรัสเซียและยูเครนเริ่มเกิดความตึงเครียดในเดือนพฤศจิกายน 2564 จนถึงปัจจุบันราคาทองคำได้ปรับตัวเพิ่มขึ้นไปแล้วกว่า 12% ในขณะที่ราคาน้ำมันในตลาดโลกได้ปรับตัวเพิ่มขึ้นไปแล้วกว่า 70% จากปริมาณอุปทานของการผลิตน้ำมันในตลาดโลกที่ลดลงอย่างมีนัยสำคัญจากการคว่ำบาตรรัสเซียส่งผลให้ราคาสินค้าอุปโภคบริโภคปรับตัวเพิ่มขึ้นอย่างรวดเร็ว และกดดันอัตราเงินเฟ้อให้เร่งตัวขึ้นอย่างต่อเนื่อง

Source: https://www.matichon.co.th/economy/news_2578835

รัสเซียเป็นผู้ผลิตน้ำมันดิบอันดับสามของโลกรองจากประเทศซาอุดิอาระเบีย และประเทศสหรัฐอเมริกา โดยมีความสามารถในการผลิตน้ำมันได้ 11.3 ล้านบาร์เรลต่อวัน (ข้อมูล ณ มกราคม 2565) และเป็นผู้ส่งออกน้ำมันอันดับหนึ่งของโลก ทั้งนี้ข้อมูลล่าสุดของเดือนธันวาคม 2564 รัสเซียเป็นผู้ส่งออกน้ำมันดิบอันดับสองของโลกรองจากซาอุดิอาระเบียที่ 7.8 ล้านบาร์เรลต่อวัน โดย 60% ของปริมาณน้ำมันที่รัสเซียส่งออก หรือประมาณ 4.5 ล้านบาร์เรลต่อวันถูกส่งไปยังสหภาพยุโรป ในขณะที่อีก 20% ถูกส่งไปยังจีน นอกจากนี้จากข้อมูลสถิติล่าสุดในเดือนพฤศจิกายน 2564 ปริมาณน้ำมันที่สหภาพยุโรปนำเข้าจากรัสเซียนั้นคิดเป็น 34% ของปริมาณนำเข้าน้ำมันทั้งหมด โดย 3.1 ล้านบาร์เรลเป็นน้ำมันดิบ (crude oil) และวัตถุดิบตั้งต้น (feedstock) ในขณะที่อีก 1.3 ล้านบาร์เรลเป็นผลิตภัณฑ์แปรรูป (oil products) ในขณะที่สหรัฐฯ นำเข้าน้ำมันจากรัสเซีย 6.25 แสนบาร์เรลต่อวัน (คิดเป็น 17% ของปริมาณน้ำเข้าทั้งหมด) และประเทศในเอเชียแปซิฟิกนำเข้าน้ำมันจากรัสเซีย 4.4 แสนบาร์เรลต่อวัน หรือคิดเป็น 5% ของปริมาณน้ำเข้าทั้งหมด

ทั้งนี้สหรัฐฯ และกลุ่มชาติพันธมิตรรวม 31 ประเทศ (The 31 Member Countries of the Governing Board of the International Energy Agency) ได้มีความพยายามในการฉุดรั้งราคาน้ำมันที่เร่งตัวขึ้นอย่างรวดเร็วด้วยการปล่อยน้ำมันสำรองในคลังของตนเอง (Strategic Petroleum Reserve or SPR) ออกสู่ตลาดโลกปริมาณรวมกว่า 60 ล้านบาร์เรล โดย 30 ล้านบาร์เรลจะมาจากคลังน้ำมันสำรองทางยุทธศาสตร์ของสหรัฐฯ ซึ่งถูกเก็บไว้ในโดมเกลือใต้ดินตามแนวชายฝั่งของลุยเซียนา (Louisiana) และเท็กซัส (Texas) ซึ่งมีอยู่ทั้งสิ้น 600 ล้านบาร์เรล ในขณะที่อีกครึ่งหนึ่งจะมาจากพันธมิตรในยุโรปและเอเชีย โดยครั้งสุดท้ายที่กลุ่มชาติพันธมิตรมีการปล่อยน้ำมันสำรองในคลังของตนเองออกมานั้นคือเมื่อปี 2554 ในปริมาณ 60 ล้านบาร์เรล เมื่อครั้งเหตุการณ์ความไม่สงบในประเทศลิเบีย (Libya) ในปี 2011 อย่างไรก็ตามเรามองว่าปริมาณน้ำมันดิบที่ถูกเพิ่มเข้ามาดังกล่าวนั้นจะไม่สามารถทำให้ราคาน้ำมันปรับตัวลดลงได้อย่างมีนัยสำคัญแต่จะเป็นเพียงการแสดงจุดยืนทางการเมืองของสหรัฐฯ และกลุ่มชาติพันธมิตร โดยเฉพาะจุดยืนของประธานาธิบดีโจ ไบเดนในการเผชิญหน้ากับปัญหาที่เกิดขึ้น

นอกจากนี้ยังมีความพยายามอื่นจากนานาชาติที่จะเพิ่มปริมาณน้ำมันดิบเข้ามาทดแทนส่วนที่ขาดหายไป ไม่ว่าจะเป็นการเจรจาข้อตกลงนิวเคลียร์ของอิหร่านที่ดูเหมือนว่าใกล้จะได้ข้อสรุป ซึ่งจะส่งผลให้มีปริมาณน้ำมันดิบจากอิหร่านเข้าสู่ตลาดโลกเพิ่มขึ้น โดยทางองค์กร EIA ของสหรัฐฯได้มีการประเมินกำลังการผลิตของอิหร่านไว้ถึง 3.8 ล้านบาร์เรลต่อวัน การเจรจาระหว่างสหรัฐฯ กับเวเนซุเอลาเรื่องการคว่ำบาตรของสหรัฐฯ ต่อภาคอุตสาหกรรมน้ำมันของเวเนซุเอลาซึ่งอาจจะทำให้เวเนซุเอลากลับมาผลิตน้ำมันได้มากถึง 1 ล้านบาร์เรลต่อวัน ปริมาณน้ำมันสำรองจากประเทศสมาชิกองค์กรพลังงานระหว่างประเทศ (International Energy Agency: IEA) ซึ่งไม่รวมถึงรัสเซียและจีน ปริมาณรวมกว่า 1.5 พันล้านบาเรล รวมถึงปริมาณน้ำมันดิบจากสมาชิก OPEC ที่คาดการณ์ว่าจะสามารถเพิ่มกำลังการผลิตได้อีก 1.6 ล้านบาร์เรลต่อวันในระยะสั้น ทั้งนี้เมื่อรวมกับปริมาณน้ำมันดิบจากคลังน้ำมันสำรองทางยุทธศาสตร์ (Strategic Petroleum Reserve: SPR) ของสหรัฐฯ และชาติพันธมิตรที่ 60 ล้านบาเรล หรือประมาณ 1.9 ล้านบาเรลต่อวันโดยประมาณ ก็จะอยู่ในระดับที่สามารถชดเชยปริมาณน้ำมันดิบส่วนใหญ่ที่หายไปจากการส่งออกของรัสเซียได้

อย่างไรก็ตามราคาพลังงานที่เร่งตัวขึ้นอย่างรวดเร็วได้กลายเป็นปัจจัยที่กดดันอัตราเงินเฟ้อของไทยเป็นอย่างมาก โดยอัตราเงินเฟ้อทั่วไปของไทยในเดือนกุมภาพันธ์เร่งตัวสูงขึ้นกว่า 5.28% เมื่อเทียบกับปีก่อนหน้า จาก 3.23% ในเดือนมกราคม สูงที่สุดตั้งแต่เดือนกันยายน 2551 และสูงกว่าที่นักวิเคราะห์ส่วนใหญ่คาดการณ์ไว้ที่ 4.0% โดยสาเหตุหลักมาจากปัญหาราคาเนื้อสัตว์ที่เร่งตัวสูงขึ้นเป็นรอบที่สองและส่งผลไปยังผลิตภัณฑ์เนื้อสัตว์อื่นๆ โดยเฉพาะสินค้าอาหารแปรรูป นอกจากนี้ยังเป็นผลมาจากราคาพลังงานที่เร่งตัวขึ้นตามราคาในตลาดโลก ในเดือนที่ผ่านมาราคาพลังงานปรับตัวขึ้นกว่า 26.86% เมื่อเทียบกับช่วงเดียวกันของปีที่ผ่านมา และราคาไฟฟ้าที่ปรับขึ้นอย่างมีนัยสำคัญที่ 39.93% ทั้งนี้ส่วนหนึ่งเป็นผลมาจากการที่มาตรการอุดหนุนค่าใช้จ่ายด้านสาธารณูปโภคในปี 2564 ได้ครบกำหนดอายุลง โดยเมื่อพิจารณา 2 เดือนที่ผ่านมา อัตราเงินเฟ้อทั่วไปเฉลี่ยในปีนี้อยู่ที่ 4.25% อย่างไรก็ตามเมื่อหักราคาอาหารสดและพลังงานออกพบว่าอัตราเงินเฟ้อพื้นฐาน (Core PCI) เร่งตัวขึ้น 1.8% ในเดือนกุมภาพันธ์ 2565 สูงกว่า 0.52% ในเดือนมกราคม 2565 เราเชื่อว่าการเร่งตัวขึ้นของอัตราเงินเฟ้อพื้นฐานส่วนหนึ่งเป็นผลมาจากราคาอาหารแปรรูปที่ปรับตัวสูงขึ้นอย่างมีนัยสำคัญตามราคาเนื้อสัตว์และอาหารสด นอกจากนี้ปัจจัยที่ส่งผลให้อัตราเงินเฟ้อเร่งตัวขึ้นยังรวมถึงราคายานพาหนะและค่าบริการขนส่งสาธารณะ (+14.13%) ราคาค่าตรวจรักษาและการบริการส่วนบุคคล (+0.52%) ซึ่งการเพิ่มขึ้นดังกล่าวส่งผลให้อัตราเงินเฟ้อพื้นฐานเฉลี่ยในช่วง 2 เดือนแรกของปีเร่งตัวขึ้น 1.16%

Source: https://www.matichon.co.th/article/news_1379589

นอกจากนี้ราคาพลังงานยังเป็นปัจจัยสำคัญที่ส่งผลต่อการเร่งตัวของอัตราเงินเฟ้อ โดยเมื่อพิจารณาจากข้อมูลล่าสุดในเดือนธันวาคม 2564 พบว่าประเทศไทยนำเข้าน้ำมันประมาณ 8.37 แสนบาร์เรลต่อวัน และประเทศไทยมีการนำเข้าน้ำมันถึง 9.04 แสนบาร์เรลต่อวันโดยเฉลี่ยระหว่างช่วงปี 62-64 ซึ่งในช่วงก่อนหน้านี้ที่ราคาน้ำมันในตลาดโลกอยู่ที่ระดับ 70-80 ดอลลาร์ต่อบาร์เรล สัดส่วนการนำเข้าน้ำมันต่อ GDP ของไทยจะอยู่ที่ประมาณ 4-5% อย่างไรก็ตามเมื่อราคาน้ำมันปรับตัวเพิ่มสูงขึ้นสัดส่วนดังกล่าวก็ปรับตัวเพิ่มขึ้นตาม โดยในช่วงที่ราคาน้ำมันดิบอยู่ที่ระดับ 100-110 ดอลลาร์ต่อบาร์เรล สัดส่วนดังกล่าวปรับตัวเพิ่มขึ้นมาอยู่ที่ 7% และหากราคาน้ำมันดีดตัวขึ้นไปอยู่ที่ระดับ 140 ดอลลาร์ต่อบาร์เรล ไทยจะมีสัดส่วนการนำเข้าน้ำมันต่อ GDP สูงถึง 9-10% ซึ่งจะส่งผลให้อัตราเงินเฟ้อยิ่งเร่งตัวขึ้นกว่าระดับปัจจุบัน ทั้งนี้เราพบว่าทุกๆ การปรับขึ้น 10% ของราคาน้ำมันจะสะท้อนให้อัตราเงินเฟ้อปรับตัวสูงขึ้น 0.44% นั่นหมายความว่ายิ่งราคาน้ำมันอยู่ในระดับสูงนานเท่าไหร่ โอกาสที่อัตราเงินเฟ้อจะเร่งตัวขึ้นจนทะลุกรอบบนตัวเลขคาดการณ์อัตราเงินเฟ้อของธนาคารแห่งประเทศไทย (ธปท.) ที่ 3% ยิ่งมีมากขึ้น ทั้งนี้เรามองว่าอัตราเงินเฟ้อจะเร่งตัวขึ้นอย่างต่อเนื่องตามแนวโน้มราคาน้ำมันจากผลของสงครามระหว่างรัสเซียและยูเครน นอกจากนี้ราคาน้ำมันหน้าปั๊ม ก๊าซหุงต้ม (LPG) และค่าไฟฟ้ายังมีแนวโน้มที่จะปรับสูงขึ้นได้อีกภายหลังมาตรการอุดหนุนราคาพลังงานของภาครัฐครบกำหนดอายุ และด้วยแนวโน้มการคว่ำบาตรรัสเซียที่จะดำเนินต่อเนื่อง เรามองว่าราคาพลังงานอาจจะเร่งตัวสูงกว่าที่นักวิเคราะห์ส่วนใหญ่คาดการณ์และเป็นปัจจัยกดดันอัตราเงินเฟ้อต่อเนื่องในอนาคต

Source: https://www.prachachat.net/finance/news-822753

อย่างไรก็ตามเราคาดว่า ธปท. จะยังคงสงวนท่าทีกับการเร่งตัวของราคาพลังงานและอัตราเงินเฟ้อ โดยจะให้ความสำคัญกับแนวโน้มการขยายตัวของเศรษฐกิจเป็นหลักเนื่องจากเศรษฐกิจไทยยังไม่สามารถฟื้นตัวไปอยู่ในระดับก่อนการแพร่ระบาดของ Covid-19 ได้ ทั้งนี้คาดว่าการเร่งตัวของอัตราเงินเฟ้อ ส่วนต่างอัตราดอกเบี้ย การขาดดุลบัญชีเดินสะพัด และความผันผวนของค่าเงินบาทจะเป็นปัจจัยสำคัญที่กดดันแนวโน้มการดำเนินนโยบายการเงินของ ธปท. โดยเราประเมินว่า ธปท. จะคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับปัจจุบันจนกว่าจะเศรษฐกิจจะฟื้นตัวอย่างเป็นรูปธรรม

โดยในระยะนี้เราแนะนำให้นักลงทุนที่ต้องการลงทุนในสินทรัพย์เพื่อป้องกันความเสี่ยงจากอัตราเงินเฟ้อที่เร่งตัวทั่วโลก และราคาสินค้าโภคภัณฑ์ที่อยู่ในระดับสูง รวมถึงความผันผวนของตลาดที่มีมากขึ้น เข้าลงทุนในกองทุนรวมกลุ่มสินค้าโภคภัณฑ์ซึ่ง ได้แก่ กองทุนเปิดพรินซิเพิล โกลบอล คอมมอดิตี้ (PRINCIPAL GCF) (กองทุนที่มีความเสี่ยงสูงหรือซับซ้อน) โดยเป็นกองทุนที่เน้นลงทุนในหน่วยลงทุนของกองทุน Merrill Lynch MLCX Commodity Enhanced Beta Fund ที่มุ่งลงทุนเพื่อให้ผลตอบแทนเป็นไปตามดัชนีอ้างอิง ICE BofAML Commodity Index eXtra 03 Index Total Return และ กองทุนเปิดพรินซิเพิล โกลด์ อินคัม (PRINCIPAL iGOLD) ซึ่งเป็นกองทุนที่เน้นลงทุนในหน่วยลงทุนของกองทุน SPDR Gold Trust ที่มุ่งลงทุนเพื่อให้ผลตอบแทนเป็นไปตามราคาทองคำโลกโดยกองทุนมีการอ้างอิงราคาทองคำตามดัชนี LBMA Gold Price PM

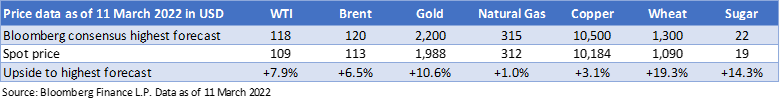

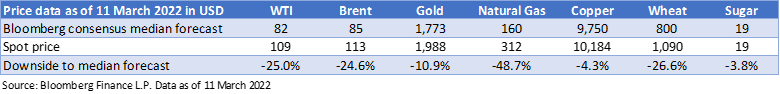

ทั้งนี้จากการสำรวจการคาดการณ์ราคาพลังงานและสินค้าโภคภัณฑ์โลกล่าสุด นักวิเคราะห์ในตลาดยังคงมีการปรับการคาดการณ์ราคาในระยะสามเดือนข้างหน้าขึ้นอย่างต่อเนื่อง และราคาคาดการณ์สิ้นไตรมาสที่สองในสินค้าบางประเภทที่เราเก็บรวบรวมไว้ในตารางข้างต้นก็ยังบ่งชี้ถึงความเป็นไปได้ในการปรับตัวขึ้นสูงต่อเนื่อง

อย่างไรก็ตามนักลงทุนไม่ควรจัดสรรน้ำหนักการลงทุนในสินทรัพย์กลุ่มดังกล่าวมากเกินไปนักจากลักษณะของสินทรัพย์ที่มีความผันผวนค่อนข้างมากเมื่อเทียบกับการลงทุนในตราสารประเภทอื่น และความผันผวนที่สูงของสินทรัพย์ทางเลือกนั้นหมายถึงความเสี่ยงที่อาจจะขาดทุนในจำนวนที่สูงด้วยเช่นกันหากสถานการณ์ความขัดแย้งทางภูมิรัฐศาสตร์นั้นมีการคลี่คลายลง หรืออาจจะเป็นไปได้ว่าสถานการณ์ความตึงตัวทางด้านอุปทานของสินทรัพย์ทางเลือกประเภทต่างๆนั้นสามารถคลี่คลายได้เร็ว โดยอาจจะสังเกตได้ว่าขณะนี้ราคากลางของนักวิเคราะห์ในตลาดก็อยู่ในระดับที่ต่ำกว่าราคาปัจจุบันของสินค้าโภคภัณฑ์ในตลาด ซึ่งอาจจะตีความได้ว่านักวิเคราะห์ได้มีการคาดการณ์ถึงการคลี่คลายของสถานการณ์ในอนาคตข้างหน้าที่จะนำไปสู่การปรับตัวลดลงของราคา อย่างไรก็ตามสำหรับนักลงทุนที่ต้องการป้องกันความเสี่ยงจากสถานการณ์ความขัดแย้งและผลกระทบต่อภาคพลังงานและสินค้าโภคภัณฑ์ เราแนะนำให้มีสัดส่วนการลงทุนโดยรวมในสินค้าพลังงานและโภคภัณฑ์ไม่เกิน 10%ของพอร์ตการลงทุนเพื่อสร้างผลตอบแทนส่วนเพิ่มให้กับพอร์ตการลงทุนในระดับความเสี่ยงที่เหมาะสม และจำเป็นจะต้องติดตามข่าวและปัจจัยที่กระทบกับสินค้าพลังงานและโภคภัณฑ์อย่างใกล้ชิด

กองทุนแนะนำ

- กองทุนเปิดพรินซิเพิล โกลบอล คอมมอดิตี้

Principal Global Commodities Fund (PRINCIPAL GCF)

(กองทุนที่มีความเสี่ยงสูงหรือซับซ้อน) -

กองทุนเปิดพรินซิเพิล โกลด์ อินคัม

Principal Gold Income Fund (PRINCIPAL iGOLD)