CIO’s View February 2022 เลือกลงทุนตราสารหนี้ต่างประเทศอย่างไรในภาวะดอกเบี้ยขาขึ้น

เลือกลงทุนตราสารหนี้ต่างประเทศอย่างไรในภาวะดอกเบี้ยขาขึ้น

โดย คุณศุภกร ตุลยธัญ, CFA ประธานเจ้าหน้าที่การลงทุน

22 กุมภาพันธ์ 2565

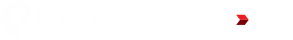

ตั้งแต่เริ่มปีมาประเด็นร้อนของการลงทุนทั่วโลกก็คงจะหนีไม่พ้นเรื่องของทิศทางและขนาดของการปรับขึ้นอัตราดอกเบี้ยนโยบายของธนาคารกลางสหรัฐฯ (ต่อไปนี้เรียกแทนว่า Fed) โดยในปัจจุบันอัตราดอกเบี้ยดังกล่าวอยู่ในระดับต่ำเป็นประวัติการณ์ที่ 0.125% ซึ่งนักลงทุนส่วนใหญ่ในตลาดได้คาดการณ์ถึงการปรับขึ้น Fed funds rate ในปีนี้ไปแล้วถึง 6 ครั้งด้วยกัน โดยเป็นการปรับขึ้นดอกเบี้ยครั้งละ 0.25% ไปสิ้นสุด ณ สิ้นปี ค.ศ. 2022 ที่ 1.625% อย่างไรก็ตามหากเราไปดูการคาดการณ์ Fed funds rate ของทางคณะกรรมการนโยบายการเงินสหรัฐฯ หรือ FOMC ที่มีการจัดทำเมื่อเดือน ธ.ค.2021 ที่ผ่านมานั้นจะเห็นว่าทางคณะกรรมการ FOMC ยังคาดการณ์ Fed funds rate ณ สิ้นปี 2022 อยู่เพียงแค่ที่ระดับ 0.90% ซึ่งถือว่าเป็นการคาดการณ์ที่ล่าช้ากว่าตลาดอยู่ค่อนข้างมาก นอกจากนี้ประเด็นหนึ่งที่น่าสนใจจากการคาดการณ์ Fed funds rate คือระดับของอัตราดอกเบี้ยนโยบายระยะยาวที่เสมือนเป็นค่ากลางของดอกเบี้ยนโยบายสหรัฐฯ

โดยอัตราดอกเบี้ยดังกล่าวถูกคาดการณ์ไว้ที่ 2.50% ซึ่งหมายความว่าหากคณะกรรมการ FOMC พิจารณาแล้วเห็นว่าเศรษฐกิจยังคงมีความร้อนแรงเกินไป ก็สามารถปรับขึ้นอัตราดอกเบี้ยให้สูงกว่าตัวเลขคาดการณ์ปัจจุบัน ดังนั้นแล้วยังถือว่าระยะทางที่อัตราดอกเบี้ยนโยบายจะถูกปรับขึ้นได้จาก 1.625% ที่ตลาดคาดการณ์ในปัจจุบันก็ยังมีอยู่อีกประมาณ 1% เป็นอย่างน้อย

แผนภาพการคาดการณ์การขึ้นดอกเบี้ยนโยบายของธนาคารกลางสหรัฐฯ

ที่มา: Clearnomics, Federal Reserve, Principal Global Investors, ข้อมูล ณ วันที่ 31 ธ.ค. 2021

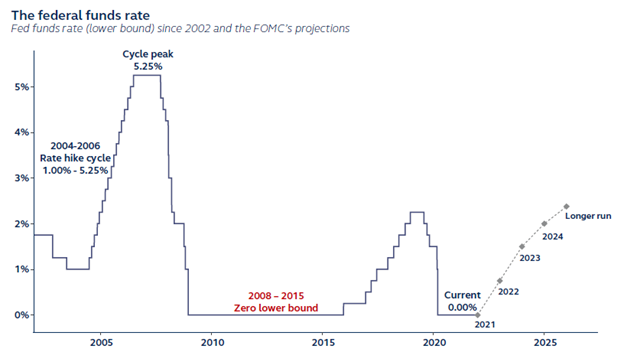

ระยะทางในการปรับขึ้นดอกเบี้ยนโยบายที่ค่อนข้างไกลจากจุดกลาง ทำให้เรายังพอที่จะประเมินได้ว่าความผันผวนของตลาดตราสารหนี้ทั่วโลกนั้นยังไม่น่าที่จะสิ้นสุดได้โดยง่าย นอกเหนือจากนั้นทาง Fed ก็ยังมีแผนที่จะปรับลดสภาพคล่องในเศรษฐกิจสหรัฐฯ ผ่านการลดขนาดงบดุล (Quantitative Tightening หรือ QT) จึงทำให้มุมมองของการลงทุนในตราสารหนี้ไปจนถึงปี 2023 นั้นยังไม่ค่อยดีนัก โดยเฉพาะการลงทุนในตราสารหนี้ที่มีอายุเฉลี่ยของตราสารที่ค่อนข้างยาว ยกตัวอย่างเช่นดัชนีตราสารหนี้ต่างประเทศ Bloomberg Barclays Global Aggregate Corporate USD Index ที่ใช้กันค่อนข้างแพร่หลายในตลาดนั้นมีอายุเฉลี่ยอยู่ที่ 8.1 ปี (จากข้อมูลเมื่อสิ้นเดือน พ.ย. 2021) ซึ่งหมายความว่าการปรับขึ้นของดอกเบี้ยในตลาดในระดับ 1% นั้นสามารถทำให้ราคาของตราสารหนี้ที่วัดโดยดัชนีนี้ปรับลงได้ถึง 8.1% เลยทีเดียว

ดังนั้นกลยุทธ์การวางพอร์ตตราสารหนี้นั้นถือว่าเป็นสิ่งสำคัญ

ตารางเปรียบเทียบอายุเฉลี่ยและอัตราผลตอบแทนของดัชนีตราสารหนี้ต่างประเทศกับกองทุนของพรินซิเพิล

ที่มา: PIMCO; Principal Global Investors; Spectrum Asset Management; Principal Thailand;

State Street Global Advisors; IHS Markit

หนึ่งในกองทุนที่มีความน่าสนใจในยุคนี้ที่เงินเฟ้อสูงต่อเนื่องและดอกเบี้ยเป็นขาขึ้นทั่วโลกคือ กองทุนเปิดพรินซิเพิล โกลบอล พรีเฟอร์ ซิเคียวริตี้ (PRINCIPAL GPS) โดยกองทุนหลักของกองนี้คือ Principal Global Investor Funds – Preferred Securities Fund ที่ลงทุนในตราสารบุริมสิทธิที่เป็นสกุลเงินดอลลาร์สหรัฐ และตราสารหนี้ที่ได้รับการจัดอันดับความน่าเชื่อถือในอันดับที่สามารถลงทุนได้ (Investment Grade) เป็นหลัก เมื่อพิจารณาอายุเฉลี่ยของตราสารที่ค่อนข้างสั้น ประกอบกับระดับ yield to maturity ที่ 4.7% เทียบกับ 2.3% ของดัชนี Bloomberg Barclays Global Aggregate Corporate USD Index นับว่ามีความน่าสนใจในด้านของผลตอบแทนของตราสารหนี้ต่างประเทศในกลุ่ม Investment Grade อีกทั้งเมื่อเทียบกับตราสารหนี้ที่ได้รับการจัดอันดับความน่าเชื่อถือในอันดับที่ต่ำกว่าที่สามารถลงทุนได้ (High Yield หรือ Non-investment grade หรือ Junk bond) ถือว่ามีระดับ yield to maturity ที่พอจะเปรียบเทียบกันได้ที่ 4.7% เมื่อเทียบกับ 5.1% ของดัชนี Markit iBoxx USD Liquid High Yield Index โดยมีความเสี่ยงในการผิดนัดชำระหนี้ (Default risk) ที่น้อยกว่ามาก

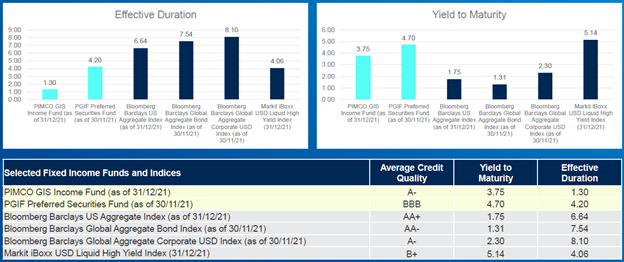

ตารางแสดงน้ำหนัการลงทุนของกองทุนหลักโดยจัดหมวดหมู่ตามประเทศและอุตสาหกรรม

ที่มา: เอกสารกองทุนหลัก ธ.ค. 64 (Master Fund), Principal Global Investors, Principal Thailand

อีกปัจจัยสำคัญที่ทำให้ กองทุนเปิดพรินซิเพิล โกลบอล พรีเฟอร์ ซิเคียวริตี้ (PRINCIPAL GPS) มีความน่าสนใจในช่วงวัฏจักรเศรษฐกิจที่เป็นดอกเบี้ยขาขึ้นก็คือน้ำหนักการลงทุนในตราสารหนี้กลุ่มหุ้นกู้ด้อยสิทธิ (Subordinated debt) ที่ออกโดยกลุ่มสถาบันการเงินต่างประเทศ โดยมีน้ำหนักรวมจากสามอุตสาหกรรมย่อย ณ สิ้นเดือน ธ.ค. 2021 ที่ผ่านมาที่ 82% ทั้งนี้เหตุผลหลักที่ตราสารที่ออกโดยสถาบันการเงินในภาวะดอกเบี้ยขาขึ้นมีความน่าสนใจเนื่องมาจากการที่ ส่วนต่างรายได้ดอกเบี้ยสุทธิ (Net interest margin หรือ NIM) นั้นมักจะปรับตัวดีขึ้นไปพร้อมกับสภาวะเศรษฐกิจ ส่งผลดีให้กับความแข็งแกร่งของธนาคารและสถาบันการเงินต่างๆ ที่มีการคิดอัตราดอกเบี้ยแบบลอยตัวเป็นสัดส่วนที่มาก ทำให้สามารถปรับอัตราดอกเบี้ยในส่วนของสินทรัพย์ตามสภาวะตลาดได้เร็วกว่าฝั่งหนี้สิน ทำให้ผลประกอบการของธนาคารออกมาแข็งแกร่งได้ในสภาวะดอกเบี้ยขาขึ้น และเมื่อพิจารณาถึงอัตราส่วนเงินกองทุนของภาคธนาคารในสหรัฐฯ และยุโรปที่ระดับ 14% โดยประมาณ (จากข้อมูลภาคธนาคารเมื่อสิ้นปี 2020) สูงกว่าระดับ 4% เมื่อปี 2007 ก่อนที่จะเกินวิกฤติ Global Financial Crisis ถือว่าสถาบันการเงินต่างประเทศมีความแข็งแกร่งสูง กองทุนเปิดพรินซิเพิล โกลบอล พรีเฟอร์ ซิเคียวริตี้ (PRINCIPAL GPS) นั้นจึงมีปัจจัยสนับสนุนทางด้านราคาจากส่วนต่างรายได้ดอกเบี้ยสุทธิและความแข็งแกร่งทางการเงินในภาวะที่กองทุนตราสารหนี้ชนิดอื่นๆ นั้นจะประสบกับความผันผวนที่เกิดจากความเสี่ยงที่ Fed จะขึ้นดอกเบี้ยอีกหลายครั้งแต่ไม่มีปัจจัยสนับสนุนเข้ามาช่วยทางด้านราคาดังเช่น กองทุนเปิดพรินซิเพิล โกลบอล พรีเฟอร์ ซิเคียวริตี้ (PRINCIPAL GPS)

กองทุนแนะนำ

กองทุนเปิดพรินซิเพิล โกลบอล พรีเฟอร์ ซิเคียวริตี้ (PRINCIPAL GPS)

อ่าน CIO’s View February 2022: เลือกลงทุนตราสารหนี้ต่างประเทศอย่างไรในภาวะดอกเบี้ยขาขึ้น ที่นี่